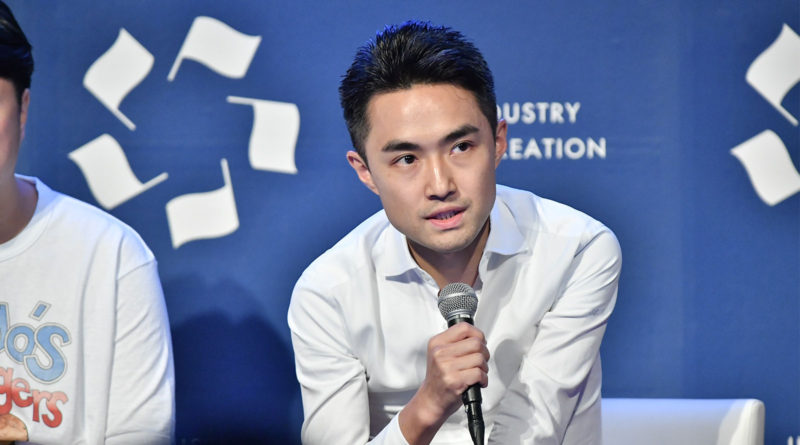

寺田 修輔– tag –

-

1. 上場成長企業の“財務のプロ”に聞く、メガベンチャーを創造するためのファイナンス戦略とは?

-

2. 「何をもって“成長”と定義するか?」 高収益・高成長ベンチャーの財務指標の読み解き方

-

3. 自社の“フェアバリュー”を投資家に伝えるために〜NPV(Net Present Value)の考え方

-

4. 「じげん」が東証一部への市場変更を控えて行った戦略的な資本政策とは

-

5.「時価総額1,000億円」を超えてから、株価が伸び悩む新興企業が多いのはなぜか?

-

6. ユーグレナ永田さんが語る「機関投資家と徹底的に話すべき2つのタイミング」とは

-

7. 上場後に資本市場から期待されるファイナンス戦略とは?〜参加者から登壇者への質問【終】

-

【一挙公開】メガ・ベンチャーを創造するためのファイナンス戦略とは?(上場企業編)(全7回)

1