▶新着記事を公式LINEでお知らせしています。友だち申請はこちらから!

▶ICCの動画コンテンツも充実! YouTubeチャンネルの登録はこちらから!

ICCサミット KYOTO 2019の「メガ・ベンチャーを創造するためのファイナンス戦略とは?(上場企業編)」を全7回シリーズでお届けします。シニフィアン小林さんのモデレーションのもと、じげん、ユーグレナ、ラクスル、レノバのファイナンスを担う“財務のプロ”たちが、各社の資本政策のポイントを解説します。ぜひご覧ください!

▶ICCパートナーズではコンテンツ編集チームメンバー(インターン)を募集しています。もし興味がございましたら採用ページをご覧ください。

ICCサミットは「ともに学び、ともに産業を創る。」ための場です。毎回250名以上が登壇し、総勢900名以上が参加する。そして参加者同士が朝から晩まで真剣に議論し、学び合うエクストリーム・カンファレンスです。 次回ICCサミット KYOTO 2020は、2020年8月31日〜9月3日 京都市での開催を予定しております。参加登録などは公式ページをご覧ください。

本セッションは、ICCサミット KYOTO 2019 プラチナ・スポンサーのAGSコンサルティング様にサポートいただきました。

▼

【登壇者情報】

ICCサミット KYOTO 2019

Session 8B

メガ・ベンチャーを創造するためのファイナンス戦略とは?(上場企業編)

Sponsored by AGSコンサルティング

(スピーカー)

寺田 修輔

株式会社ミダスキャピタル 取締役パートナー /

株式会社じげん 取締役

永田 暁彦

株式会社ユーグレナ 取締役副社長 /

リアルテックファンド 代表

永見 世央

ラクスル株式会社

取締役CFO

森 暁彦

株式会社レノバ

執行役員CFO(登壇当時)

(モデレーター)

小林 賢治

シニフィアン株式会社

共同代表

※編集注:寺田 修輔さんの登壇当時の肩書は じげん 取締役 執行役員CFO でした(2020年6月29日 同取締役就任、7月1日よりミダスキャピタル 取締役パートナー 就任)。また、森さんは2020年3月31日付でレノバ執行役員CFOを退任されています。

▲

▶「メガ・ベンチャーを創造するためのファイナンス戦略とは?(上場企業編)」の配信済み記事一覧

本編

小林 賢治さん(以下、小林) こんにちは。モデレーターを務めますシニフィアンの小林です。

▼

小林 賢治

シニフィアン株式会社

共同代表

兵庫県出身。東京大学大学院人文社会系研究科修了(美学藝術学)。コーポレイト ディレクションを経て、2009年に株式会社ディー・エヌ・エーに入社し、執行役員HR本部長として採用改革、人事制度改革に従事。その後、モバイルゲーム事業の急成長のさなか、同事業を管掌。ゲーム事業を後任に譲った後、経営企画本部長としてコーポレート部門全体を統括。2011年から2015年まで同社取締役を務める。事業部門、コーポレート部門、急成長期、成熟期と、企業の様々なフェーズにおける経営課題に最前線で取り組んだ経験を有する。朝倉祐介、村上誠典と共に、2017年7月にシニフィアン株式会社を設立、共同代表を務める。2019年6月、上場前段階に差し掛かるレイターステージのスタートアップを主たる支援対象とする総額200億円のグロースファンド「THE FUND」を設立。

▲

本日は「メガ・ベンチャーを創造するためのファイナンス戦略」をテーマに、こちらにおられる上場企業のCFOの方々に伺っていきたいと思います。

セッション中はslidoでご質問にお答えしますので、イベントコードをご入力の上ご活用ください。

本日ご登壇いただく皆さんの会社は、時価総額を公開時より大きく伸ばされ、その後も成長し続けられています。

また、資金調達をはじめその他のファイナンス戦略についても、様々な知識やエピソードをお持ちのことと思います。

後ほど詳しく伺いたいのですが、例えばじげんさんは、大規模にワラント(※)を行使されたり、売出をされたりしていますね。

▶編集注:新株予約権証券とも。発行会社の株式を一定の価格で定められた期間内に取得できる権利を持つ有価証券のこと。

ユーグレナさんは、公募増資とワラントの両方をされています。

ラクスルさんは、IPO時のオファリング・レシオ(※)がとても高く、当時の話題になりました。

▶編集注:オファリング・レシオとは、新規株式公開(IPO)において、発行済み株式数をどの程度市場に放出(公募・売出・オーバーアロットメント)するかを示す指標のこと。

レノバさんは、一般のスタートアップ企業とは異なり、プロジェクト・ファイナンス(※)を積極的に活用されています。本日は特にそうしたデット・ファイナンスについても伺えればと思います。

▶編集注:プロジェクト・ファイナンスとは、特定事業に対して融資を行い、そこから生み出されるキャッシュフローを返済の原資とし、債権保全のための担保も対象事業の資産に限定する手法。(三井住友銀行より)

B/Sのマネジメントと、じげんの「新たな財務方針」

小林 早速ですが、皆さんはバランスシート(以下、B/S)をどのようにマネジメントされていますか?

じげんさんの資料が非常に面白いので、寺田さんにご説明いただきたいと思います。

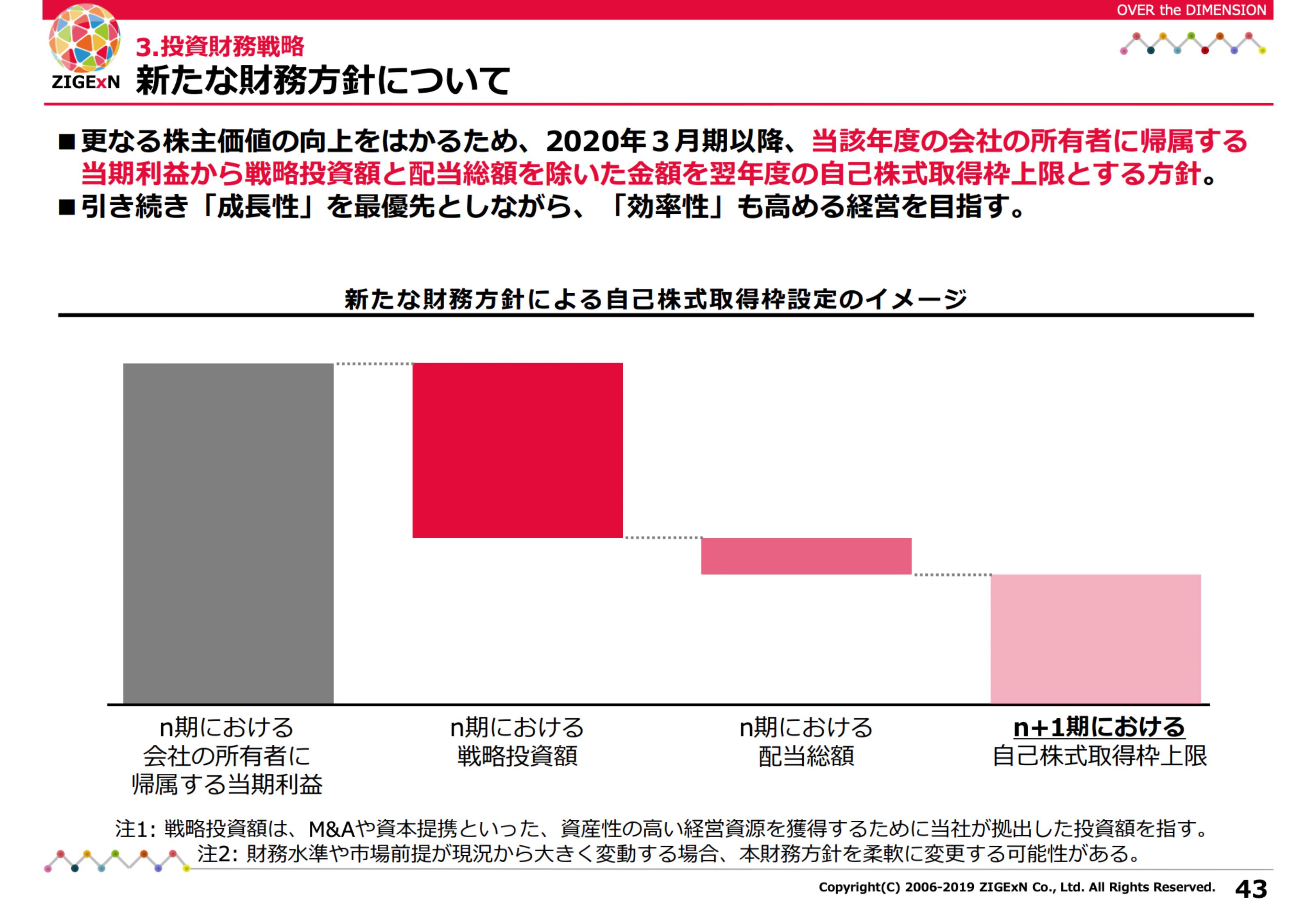

寺田 修輔さん(以下、寺田) じげんの寺田です。弊社は2019年5月に新たな財務方針を発表しました。

▼

寺田 修輔

株式会社ミダスキャピタル 取締役パートナー /

株式会社じげん 取締役

2009年よりシティグループ証券株式会社にて株式調査業務や財務アドバイザリー業務に従事し、ディレクターや不動産チームヘッドを歴任。2016年に株式会社じげんに入社し、取締役執行役員CFOとしてM&Aを中心とする投資戦略、財務戦略、経営企画の統括や東証1部への市場変更、コーポレート体制の強化を牽引。2020年7月より株式会社ミダスキャピタルに取締役パートナーとして参画。出資予定額60億円の旗艦ファンドをはじめとした複数のファンドを通じて、IPOを目指す企業へのマジョリティ出資やスタートアップ企業へのマイノリティ投資を長期視点から実行。東京大学経済学部卒業。Chartered Financial Analyst(CFA協会認定証券アナリスト)。

▲

その財務方針の前提からお話させていただくと、我々は、稼いだキャッシュを全て成長投資に費やすことが、株主価値や企業価値を最大化するベストな選択肢であると考えています。

過去5年間で12件のM&Aを行い(※2019年9月時点)、トラックレコードが取れる9件に関しては、77億円の投資に対し30億円のEBITDA(税引前利益に支払利息、減価償却費を加えて算出される利益)が、累計ではなく単年度の前期実績として出ています。年間リターンは39%です。

これよりも良い資金使途はないという前提で、この財務方針を出しています。

どういうことかと言うと、当期に稼いだキャッシュ、つまり当社の場合はほぼ当期利益になるのでそう定義しましたが、その当期利益から、主にM&Aを中心とする成長投資・戦略投資の金額と配当の金額を引いたものがもし余った場合、基本的にはその全額を「自己株式の取得」に充てるというスキームです。

ポイントとして、経営陣としては赤い棒グラフで示された戦略投資額を重視しています。

成長投資の棒グラフを、限りなく一番左側の灰色の棒グラフで示されたキャッシュインに近づける、もしくは下に突き抜けさせるということです。

とはいえM&Aには不確実性がありお金を使い切らないこともありますので、その場合にはほとんどの上場企業がキャッシュを貯めておくと思います。

一方で当社では、B/Sの状況に応じて適宜資金を出し入れすることにしました。

小林 つまり、資金を使い切ることなく戦略投資額が少し抑えられたということで、実際にバイバック(自社株買い)されたのですね。

でもその後に案件が生じてやはり資金が必要になった時には、新たに調達し直すのですか?

寺田 おっしゃる通りです。

実際、100億円、200億円規模のM&Aの案件を狙っていますし、もし500億円、1,000億円規模で企業価値向上に貢献できそうな案件のチャンスがあれば全力で獲りに行きます。

その際にB/Sに十分なキャッシュがなければファイナンスをすればよいと思っており、そのために銀行とお付き合いしていますし、上場もしています。

このようにB/Sを静的なものではなくもう少し動的に捉えて、必要な時には必要な手段を講じられるのは、当社が主にインターネットのメディア事業を手掛ける企業としてキャッシュフローが安定しているからこそと認識しています。

森 暁彦さん(以下、森) 投資額を行っていくと、B/Sが膨らんでいきますよね。

▼

森 暁彦

株式会社レノバ

執行役員CFO

国際会計事務所KPMGの公認会計士として勤務した後、2006年、ゴールドマン・サックスに入社。ゴールドマン・サックスでは投資銀行部門に所属し、東京オフィス及びニューヨーク本社にて、M&Aアドバイザリー、自己勘定投資、レバレッジド・ファイナンス、公募増資業務に従事。2015年より株式会社レノバにてCFO。CFO在任期間中にレノバは東証マザーズ及び東証一部に上場。2020年3月退任。現在、大学院に在籍しながら、複数のテクノロジー系スタートアップにて社外取締役。経済ニュースメディアNewsPicksにてプロピッカー。著書に「絶対に忘れない財務指標の覚え方」(NewsPicks)。早稲田大学商学部卒、京都大学経営管理大学院在籍。

▲

そうなると、B/Sにそれなりのリスクが乗ってくると思うのですが、その分を考えての目標とするレバレッジ・レシオ(有利子負債に対するキャッシュフローの倍率など)などはあるのでしょうか?

寺田 はい。株主還元は単年度のキャッシュフローをもとに判断しますが、財務方針を出した際に、見直しの条件が2つあることを示しました。

まず、当社はB/Sに対して幾つかの財務規律を持っており、その1つがのれん(※)と資本の倍率です。

▶編集注:のれんとは、M&Aによって会社を買収した際の取得原価から、被取得企業における識別可能な資産・負債を控除した残りの金額と、被取得企業の公正価値評価した純資産額との差額のこと。被取得企業の買収前の財務諸表には表現されていない超過収益力といえる。

常にのれんよりも多い資本を持っておきたいので、戦略投資を行いすぎて資本が貯まらなくなり、のれんが膨らみすぎた時には、見直す可能性があります。

もう一つは、単純に株価です。

自己株式を取得することになるので、株価に弊社から見て少し説明不能に割高なバリュエーションがついている場合には、同じく見直す可能性があります。

上場インターネット企業の“保守的な”財務戦略

小林 なるほど。こちらの図は、寺田さんのブログから拝借したものです。

▶上場インターネット企業の財務戦略の考察とじげんの新たな財務方針(前編)( じげんコーポレートブログ)

実際には、こうした動的マネジメントをしていない会社というか、結果論的にこのようになっている企業も多いような気がします。

「上場インターネット企業の『保守的な』財務戦略」とありますが、要するにここでは“成長期にある企業”についてご説明されているのですね。

寺田 そうです。成長期にあり、かつキャッシュフローが比較的出ていて、B/Sマネジメントの柔軟性が高い企業です。

損益が赤字または小額でB/Sマネジメントの柔軟性が低い企業等を除くなど、いくつかの条件を設定してスクリーニングした結果、こちらにあるような企業(アイスタイル、IBJ、アカツキ、イトクロ、エイチーム、エニグモ、オープンドア、クックパッド、Gunosy、KLab、グリー、コロプラ)が残りました。

小林 そういうことなのですね。

だから、この12社を合算したB/Sでは現預金が非常に多く、純資産が厚いのですね。

そしてグラフ右側はほぼエクイティで成立しているので、資本調達コストがかなり高い状態です。

そういう意味では非常に高いリターンを求められる状態であるとも言えますが、実際に現預金があって恐らくキャッシュフローもあるので、正直なところ、このような構成でなくてもよかったのではないでしょうか?

じげんさん単体でのB/Sはどのようになっていますか?

寺田 現在、現預金が約70億円です。総資産は200億円程度です。

純資産は、IFRS(国際会計基準)に基づくと資本になりますが、約140億円です。

弊社はインターネットメディア事業が中心の企業なので、製造業など固定資産の重い会社に比べればキャッシュリッチではありますが、そこまで極端にはなっていないと思います。

それは、過去に株主還元をしたからという訳ではなく、成長投資にしっかりとお金を使っているからです。

キャッシュインフローを成長投資に使い切らなかった年もあるのですが、使い切った年もあるので、結果的にそのようなB/Sになっています。

企業が資金を溜め込んでしまうのはなぜか?

永見 世央さん(以下、永見) 逆に小林さんにお聞きしたいのですが、なぜ資金が使われないのですか?

▼

永見 世央

ラクスル株式会社

取締役CFO

2004年に慶應義塾大学総合政策学部を卒業後、みずほ証券株式会社にてM&Aアドバイザリー業務に従事。2006年から2013年まで米カーライル・グループに所属し、バイアウト投資と投資先の経営及び事業運営に関与。その後、株式会社ディー・エヌ・エーを経て2014年4月にラクスル株式会社にCFOとして参画し、同年10月に取締役就任。ペンシルバニア大学ウォートンスクールにてMBA取得。

▲

小林 私に質問ですか?(笑)

永見 はい。数百億円、数千億円も余剰金があるのなら、うちがもらいたいくらいです。

小林 そういうことですね。意図せずこうなってしまったパターンが多いような気がします。

まさに保守的という言葉が似合うと思うのですが「何かあった時に、もしかしたら使うかもしれない」という気持ちで持ち続けてしまうのだと思います。

その裏にあるのは、「実は資本調達コストをどんどん上げ続けている」という状況ですので、リスク意識をどれだけ持ちながらやれるかと、いうところでしょう。

寺田 二通りあって、一つは、「いつ来るか分からない何か」のために備えるということで、まさに“保守的”という言葉が合うと思います。

もう一つは、「資金を使いたいけれども使い先がない」という場合です。

永田 暁彦さん(以下、永田) 後者が多い気がします。ユニットエコノミクスを満たすビジネスモデルをどれだけ持っているかもありますし、既存事業のサイズから考えると、投資が大きくなりすぎれば当然、その効果は下がっていきます。

▼

永田 暁彦

株式会社ユーグレナ 取締役副社長 /

リアルテックファンド 代表

慶応義塾大学商学部卒。独立系プライベート・エクイティファンドに入社し、プライベート・エクイティ部門とコンサルティング部門に所属。2008年にユーグレナ社の取締役に就任。ユーグレナ社の未上場期より事業戦略、M&A、資金調達、資本提携、広報・IR、管理部門を管轄。技術を支える戦略、ファイナンス分野に精通。現在は副社長 COOとしてユーグレナ社の食品から燃料、研究開発など全ての事業執行を務めるとともに、日本最大級の技術系VC「リアルテックファンド」の代表を務める。

▲

寺田 そうですね。

永見 それから、例えばこういった会社は、会計上赤字になることはこれまでほとんどなかったはずです。

ですから赤字を掘って事業に投資をし、そこでファイナンスをしていくという発想があまりないのかもしれないですね。

小林 そうだと思います。さらに、経営者の嗜好性もあるかもしれませんね。

嗜好性というのは好き嫌いなども含めてなのですが、割と小資本でキャピタルインテンシブ(資本集約的)ではない形で事業をスタートさせ、そこから爆発的にとP/Lが伸びてキャッシュフローが急激に回りだす事業に慣れている経営者の場合、例えば500億円あるからといって、それを一気に投下するようなキャピタルインテンシブな事業をマネジメントするのを好まない、というケースはありえます。

(続)

次の記事を読みたい方はこちら

続きは 2. 「何をもって“成長”と定義するか?」 高収益・高成長ベンチャーの財務指標の読み解き方 をご覧ください。

▶新着記事を公式LINEでお知らせしています。友だち申請はこちらから!

▶ICCの動画コンテンツも充実! YouTubeチャンネルの登録はこちらから!

編集チーム:小林 雅/尾形 佳靖/フローゼ 祥子/戸田 秀成

他にも多く記事がございますので、TOPページからぜひご覧ください。

更新情報はFacebookページのフォローをお願い致します。