▶新着記事を公式LINEでお知らせしています。友だち申請はこちらから!

▶ICCの動画コンテンツも充実! YouTubeチャンネルの登録はこちらから!

「メガ・ベンチャーを創造するためのファイナンス戦略とは?(上場企業編)」7回シリーズの(最終回)は、会場からの質問に壇上の“財務のプロ”たちが答えます。上場後に資本市場から期待されるファイナンス戦略の本質とは? 最後までぜひご覧ください!

▶ICCパートナーズではコンテンツ編集チームメンバー(インターン)を募集しています。もし興味がございましたら採用ページをご覧ください。

ICCサミットは「ともに学び、ともに産業を創る。」ための場です。毎回250名以上が登壇し、総勢900名以上が参加する。そして参加者同士が朝から晩まで真剣に議論し、学び合うエクストリーム・カンファレンスです。 次回ICCサミット KYOTO 2020は、2020年8月31日〜9月3日 京都市での開催を予定しております。参加登録などは公式ページをご覧ください。

本セッションは、ICCサミット KYOTO 2019 プラチナ・スポンサーのAGSコンサルティング様にサポートいただきました。

▼

【登壇者情報】

ICCサミット KYOTO 2019

Session 8B

メガ・ベンチャーを創造するためのファイナンス戦略とは?(上場企業編)

Sponsored by AGSコンサルティング

(スピーカー)

寺田 修輔

株式会社ミダスキャピタル 取締役パートナー /

株式会社じげん 取締役

永田 暁彦

株式会社ユーグレナ 取締役副社長 /

リアルテックファンド 代表

永見 世央

ラクスル株式会社

取締役CFO

森 暁彦

株式会社レノバ

執行役員CFO(登壇当時)

(モデレーター)

小林 賢治

シニフィアン株式会社

共同代表

※編集注:寺田 修輔さんの登壇当時の肩書は じげん 取締役 執行役員CFO でした(2020年6月29日 同取締役就任、7月1日よりミダスキャピタル 取締役パートナー 就任)。また、森さんは2020年3月31日付でレノバ執行役員CFOを退任されています。

▲

▶「メガ・ベンチャーを創造するためのファイナンス戦略とは?(上場企業編)」の配信済み記事一覧

連載を最初から読みたい方はこちら

最初の記事

1. 上場成長企業の“財務のプロ”に聞く、メガベンチャーを創造するためのファイナンス戦略とは?

1つ前の記事

6. ユーグレナ永田さんが語る「機関投資家と徹底的に話すべき2つのタイミング」とは

本編

小林 会場からはその他にも、ワラントに関するご質問を多数いただいているようです。

お、嶺井さん。よろしくお願いします。

嶺井 ワラント発行による株価への影響についてですが、価額修正条項が付いていて、エクイティ・ファイナンスをしたタイミングに希薄化懸念で株価が下がるというので、公募増資やワラントで下がることはあると思います。

一方、私が手がけたマイネットさんや、ホットリンクさんなどの場合のように、ワラントでの調達期間中、株価が上がって上方修正して、当初想定よりも調達額が大きくなった事例もあります。

ですから、ワラント、イコール下方修正条項が付いていてガンガン下がる、というのは誤解かなと。

マネーフォワードがワラントではなく公募増資を選択した理由

小林 そちらにマネーフォワードの金坂直哉さんがいらっしゃるので、お聞きしてみたいと思います。

マネーフォワードさんは公募増資(パブリック・オファリング、PO)をされたと思うのですが、その時はどういう議論の結果、ワラントではなくそちらを選ばれたのですか?

金坂 直哉さん(以下、金坂) 経緯を申し上げると、弊社は11月決算の会社で、12月に公募増資をアナウンスして12月中をクローズし、1月に翌期の見通しを出したという時間軸の中で行いました。

▼

金坂 直哉

株式会社マネーフォワード 取締役執行役員 コーポレートディベロップメント担当

マネーフォワードシンカ株式会社 代表取締役

2007年、東京大学経済学部卒業。ゴールドマン・サックス証券株式会社の東京オフィス、サンフランシスコオフィスにて約8年間勤務。テクノロジー・金融業界を中心にクロスボーダーM&Aや資金調達のアドバイザリー業務、ゴールドマン・サックスが運営する投資ファンドを通じた投資及び投資先企業の価値向上業務に携わる。2014年よりマネーフォワードに参画し、2015年から2019年までCFOを務める。2019年9月、グループ会社のマネーフォワードシンカ株式会社を設立、代表取締役に就任。

▲

僕たちは、次期の投資をより踏み込むためにPOをしたいということでした。

資金調達の確実性の一方で株価の不確実性を感じていて、トップラインはマーケットコンセンサスより伸びるけれど赤字は掘りますという見通しを出したものの、市場がどう反応するかが非常に見えなかったのです。

やはりワラントだと価格が変動し、仮に下にいった時に調達額が大きく下がるリスクがありました。

もちろん公募増資でも株価は動きますし、実際弊社の場合はファーウェイショック(※)などもあって、発表してから3割くらい下がりました。

▶編集注:米商務省が2019年5月15日、中国通信機器最大手の華為技術(ファーウェイ)への事実上の輸出規制を決め、アメリカだけでなく世界のサプライチェーンに影響を及ぼしたこと。

それでも、長い期間転換が進んで株価がどうなるか分からないというリスクを避けたかったのです。

できないと言った証券会社もある中、できるという証券会社があったので、ではやろうということでPOにしました。

小林 しかもIPOされてから、そんなに間があいていませんよね?

金坂 1年ちょっとくらいですね。

小林 「またやるのか!」などと言われたりしましたか?

金坂 上場時に調達した30億円のうち、20億円くらいはM&Aや出資等で使っているのがクリアだったので、それほど言われませんでした。

小林 増資後の機関投資家の反応はどのような感じでしたか? やはり、“怒っている人”もいましたか?

金坂 既存の投資家で、株価が短期的に下がっていることに対して、怒っているというかあまりポジティブに捉えていない人ももちろんいました。

でも、我々のようなSaaSビジネスで、明確に成長投資のために市場から調達をしてトップラインを伸ばしにいくことについては、ある意味正しい資本市場の使い方というか、そういう資金使途なんだね、ということで理解はしていただけたと思います。

小林 なるほど。ありがとうございます。

上場後、マーケットの反応に一喜一憂すべきか?

小林 次の質問に移りましょう。微笑ましくもありますが、一方で切実かもしれない質問です。

「株価とYahoo!の掲示板の書き込みに一喜一憂する社長をどの様に手懐けていますか?」とあります。

社長の方々はそんなに一喜一憂されますか?

永見 しないですね。

小林 他の皆さんはいかがですか?

森 社長の木南は見ませんが、会長の千本は見ます(笑)。会長にならって私も見ます(笑)。

あれっと思う投稿やツイートがあるときは、私なりのビューをボスに伝えるようにしています。

永田 僕たちは、上場直後は若かったので見てしまっていましたが、もう7年も経ったので誰も気にしていません。

寺田 我々も同じです。

SaaS企業をPSRで評価する最近のトレンドについて

小林 次に、こちらのご質問について考えてみたいと思います。

「日本から1,000億円以上のSaaSの上場企業が出てきており、PSR(Priceto SalesRate、株価売上高倍率)10倍程度と米国SaaS企業並みに推移していますが、このトレンドについて皆さんはどうお考えですか?」というご質問です。

ご意見のある方はいらっしゃいますか?

左から順に、ラクスル永見さん、レノバ(当時)森さん、シニフィアン小林さん

左から順に、ラクスル永見さん、レノバ(当時)森さん、シニフィアン小林さん

永見 グロースしていて、ポジショニングも含めて競争優位性があるのであれば、北米では既にこういったスタイルで投資しているという投資家は多くいて、同じ尺度で評価されるという意味においては有りかなと思います。

ただ、PSRでSaaSを評価するというトレンド自体はついここ何年かの話なので、そのパラダイム自体が崩壊することもあり得ると思います。

小林 実際、単純にPSRだけで付けているというのは、ハイバリュエーションのケースではそんなにないのかなという気がしています。

PSRと並行して、ステディ・ステート・マージン(Steady State Margin)という、定常的な収益性が出た時のバリュエーションの考え方を使うこともあります。

ですから、単純にPSRやPERだけでこともバリュエーションを付けることはあまりないのではないでしょうか。

成長性や将来的に見込める収益性などから、総合的に妥当性を判断しているのだと思います。

上場前から、上場後の資金調達方法を想定すべきか?

小林 では時間も残りわずかになりましたので、あと1問だけ質問を受け付けたいと思います。

「IPO前から、IPO後のファイナンス等々はどこまで想定していましたか?」というご質問です。

こちらは、永見さんに伺ってみたいと思います。

永見 IPO後に調達を行っている訳ではないのですが、エクイティだけではなく、きちんとデットも使いたいなというところまでの想定はありました。

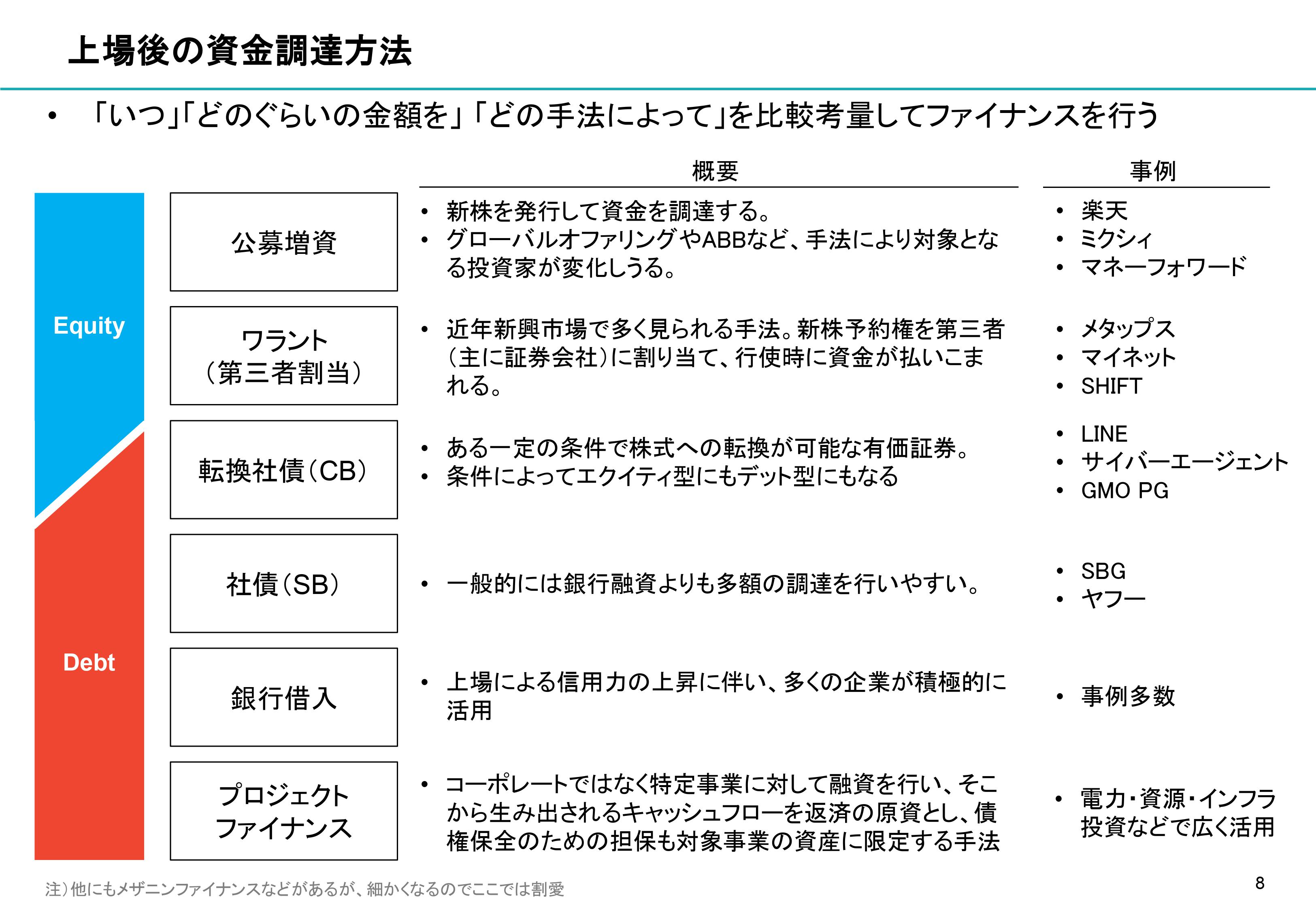

小林さんの先ほどのスライドに色々な資金調達方法のリストがありましたが、特に日本とアメリカのテック企業で違うのは、アメリカのテック企業では社債が活用されている点です。

例えば、Netflixやテスラは社債をどんどん発行しています。

スタディは結構しているのですが、そういう点では日本の企業はまだまだだと思っており、上場会社としてできるようになってきたな、もしくはそうなれるといいなと思っています。

また、そのような仮説の下、上場してきました。

適切な資金調達方法を選び、資本市場との積極的なコミュニケーションを

小林 それでは、時間となりましたので本セッションのまとめに入りたいと思います。

企業は、未上場の段階からここに含まれていない方法も含めて、幅広い資金調達方法の中から最適なものを選んでいかなければなりません。

そして上場すると、それを説明しなければならない局面が往々にして生じてきます。

でもそこで証券会社に持ってこられたものにパクッと食いついてしまうとすごく痛い目に遭うこともあり、実際、他社の調達方法について「あの会社の調達はこうだった、ああだった」とバイサイド(機関投資家)から聞くこともあります。

それは、発行体がきちんと説明できなかったことに対してご立腹されていることが多いのではないかと思うので、上場後は、ステークホルダー・コミュニケーションに相応なコストをかけることも大切です。

個人投資家、機関投資家、海外投資家の全てに対してそうであるように思います。

本日登壇された皆さんは、資本市場で積極的にコミュニケーションされご活躍の方々なので、会場の皆さんのご参考になりましたら幸いです。

どうもありがとうございました。

(終)

▶新着記事を公式LINEでお知らせしています。友だち申請はこちらから!

▶ICCの動画コンテンツも充実! YouTubeチャンネルの登録はこちらから!

編集チーム:小林 雅/尾形 佳靖/フローゼ 祥子/戸田 秀成

最後までお読みいただきありがとうございます!

他にも多く記事がございますので、TOPページからぜひご覧ください。

更新情報はFacebookページのフォローをお願い致します。