▶平日 毎朝7時に公式LINE@で新着記事を配信しています。友達申請はこちらから!

▶ICCの動画コンテンツも充実! Youtubeチャネルの登録はこちらから!

ウェルスナビ柴山和久さんのプレゼンテーションを3回シリーズでお届けします。(その2)は、資産運用ロボアドバイザー「WealthNavi(ウェルスナビ)」の仕組みについてお話し頂きました。資産運用が自動化される凄い仕組みです。ICCカンファレンス FUKUOKA 2017「カタパルト・グランプリ」プレゼンテーションの書き起こし記事です。是非御覧ください。

スタートアップビジネスの「エコシステム」を構築し、日本の起業家を支援するプログラム「IBM BlueHub」は「カタパルト(CATAPULT)」のオフィシャル・サポーターです。

本記事で特集しております8分間のプレゼンテーションを行う「CATAPULT(カタパルト)」のプレゼンターを募集しております。「スタートアップ」「IoT/ハードウエア」「リアルテック」「カタパルト・グランプリ」の4カテゴリーで募集しております。ぜひ募集ページをご覧ください

▼

2017年2月21日・22日・23日開催

ICCカンファレンス FUKUOKA 2017

CATAPULT GRANDPRIX (カタパルト・グランプリ)

Supported by IBM BlueHub

柴山 和久

ウェルスナビ

代表取締役CEO

誰もが安心して手軽に利用できる次世代の金融インフラを築きたいという想いから、TECH::CAMP で一からプロトタイプを制作した後、2015 年 4 月にウェルスナビ株式会社を設立。海外の富裕層の間では当たり前となっている国際分散投資を全自動で利用できる「WealthNavi」を2016年1月より提供。2017年春には、預金・カード・資産運用が連携した「お釣りコツコツ投資」をローンチ予定。起業前には、日英の財務省で合計9年間、予算、税制、金融、国際交渉に参画した後、東京およびニューヨークのマッキンゼーに勤務し、ウォール街に本拠を置く10兆円規模の機関投資家を1年半サポート。東京大学法学部、ハーバード・ロースクール、INSEAD卒業。ニューヨーク州弁護士。

▲

▶資産運用ロボアドバイザー「WealthNavi(ウェルスナビ)」の配信済みの記事一覧

▶編集注:記事の末尾にウェルスナビ株式会社より【重要な注意事項】を掲載しております。お読みください。

▼Part 1のハイライト▼

ウェルスナビでは、ロボアドバイザーという、働く世代を対象に資産運用を完全におまかせ・自動で提供するサービスを運営しています。

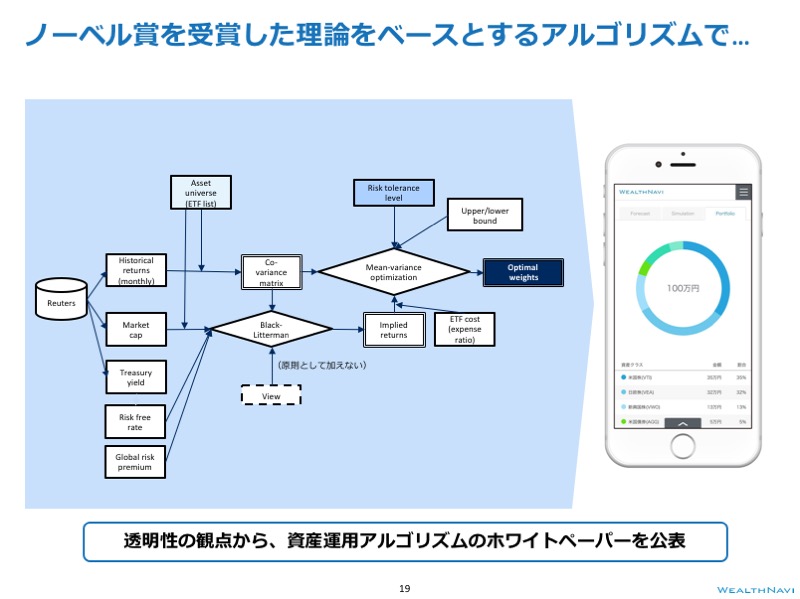

ノーベル賞を受賞したアルゴリズムを基盤としたシステムによって、人間の主観を完全に排して資産運用を行っています。

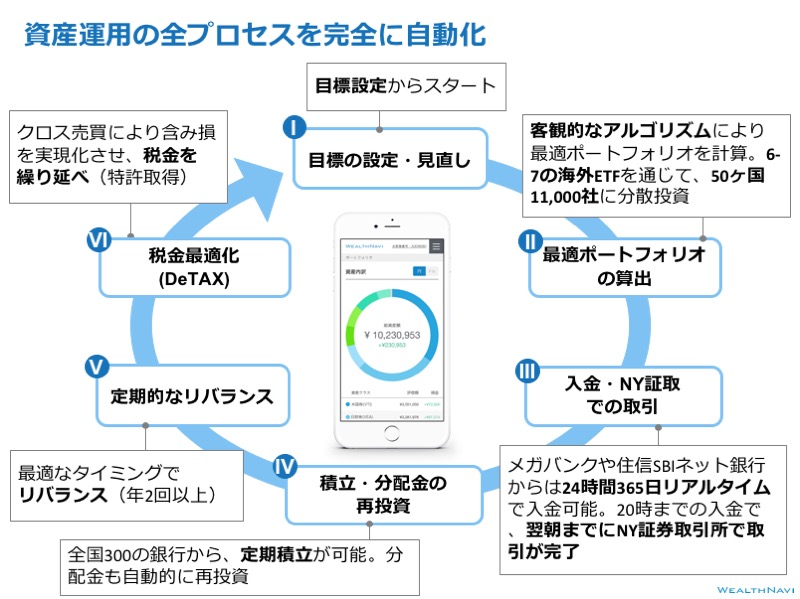

まず、資産運用の目標設定からスタートします。

6-7のETFを通じて世界中50カ国11,000銘柄に最適な割合で投資をする、といったポートフォリオを自動的に算出し、お客様、ユーザーのPCやスマホからNY証券取引所までを直結し、そこにアルゴリズムを乗せることによって、取引が完全に自動的に行われます。

そして、積立や分配金の再投資、リバランス、更には税金の繰り延べまで全てアルゴリズムで完全に自動で提供するサービスです。

▲Part 1のハイライトはここまで▲

▼Part 2 はこちらから▼

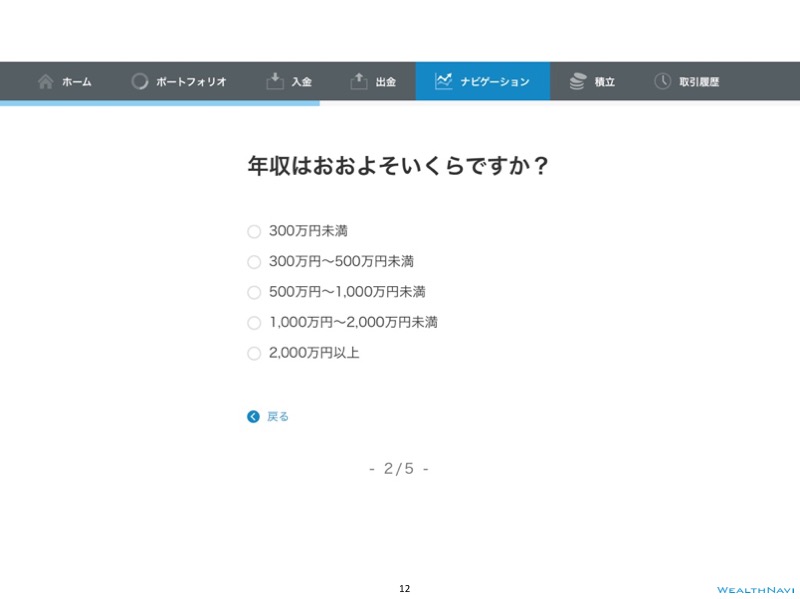

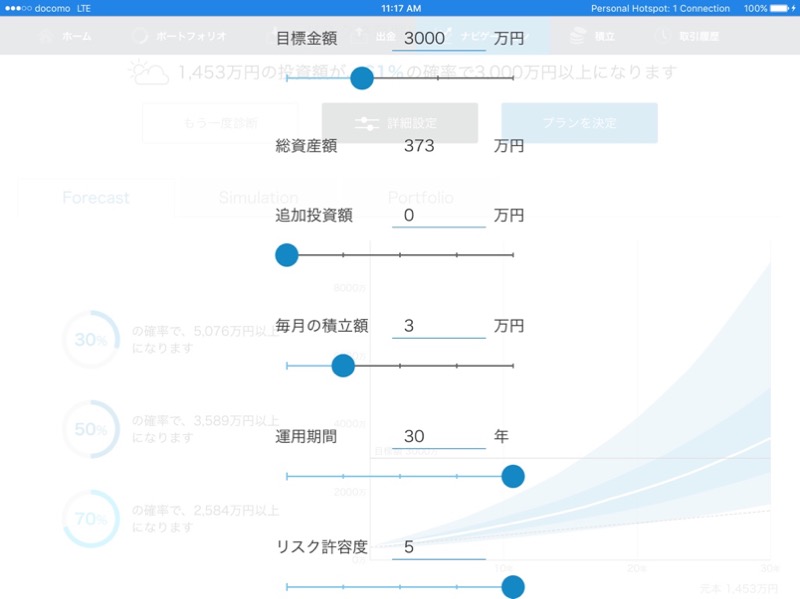

柴山 ウェルスナビをお使いいただく場合には、年齢、年収、資産運用の目的、といったいくつかの質問に答えるだけで、ポートフォリオが示され、そして目標金額に対する達成度合いも表示される仕組みになっています。

ウェルスナビの始め方

例えば、私自身の場合には、300万円からスタートして毎月3万円を積み立てていますが、そうすると30年ぐらいで元本が1,453万円、そして目標である3,000万円を達成する確率が60%ぐらい、と表示されています。

X年後の資産を発生確率とともにシナリオ化

更に、より詳細に、例えば「30%ぐらいの確率で目標を上回る5,000万円以上になります」 「70%以上の確率で、少なくとも2,500万円ぐらいにはなりそうです」というようなことも表示しています。

更に、元本ラインを点線で示し、元本割れをする可能性もガラス張りにしています。そして、インタラクティブに、例えば最初の投資額を変える、積立の額を変える、といったような設定をPCでもスマホでも簡単に行うことができるようになっています。

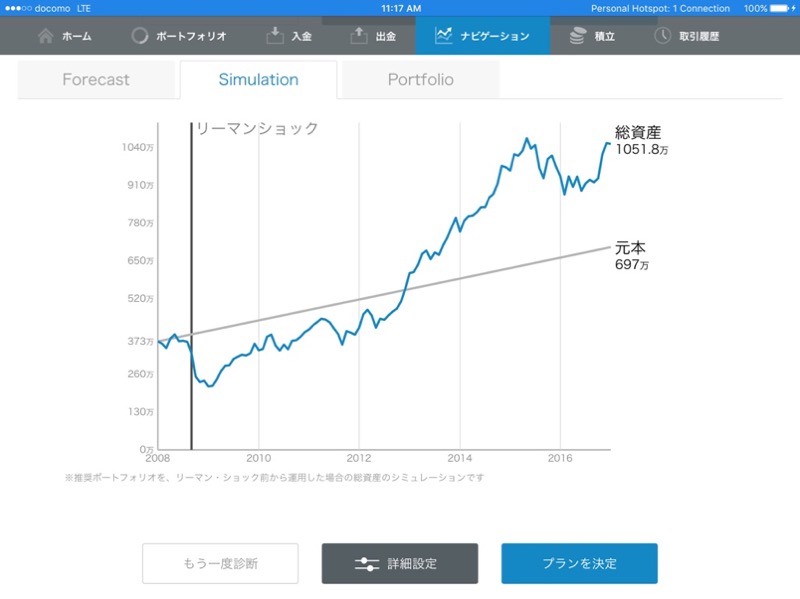

更に、徹底的にガラス張りにするために、例えば今から半年後にリーマン・ショックがやってきた場合にどうなるか、というところまで示しています。

目標までの道のりとリスク、そしてリーマン・ショックのような100年に1回ぐらいのシナリオが起きた時に自分の資産がどういう影響を受けるのか、といったところまでガラス張りにした上で、お客様に資産運用をスタートしていただいているのです。

ノーベル賞受賞の理論を基礎とした資産運用アルゴリズム

資産運用のアルゴリズムは、1990年にノーベル賞を受賞した理論をベースとしています。

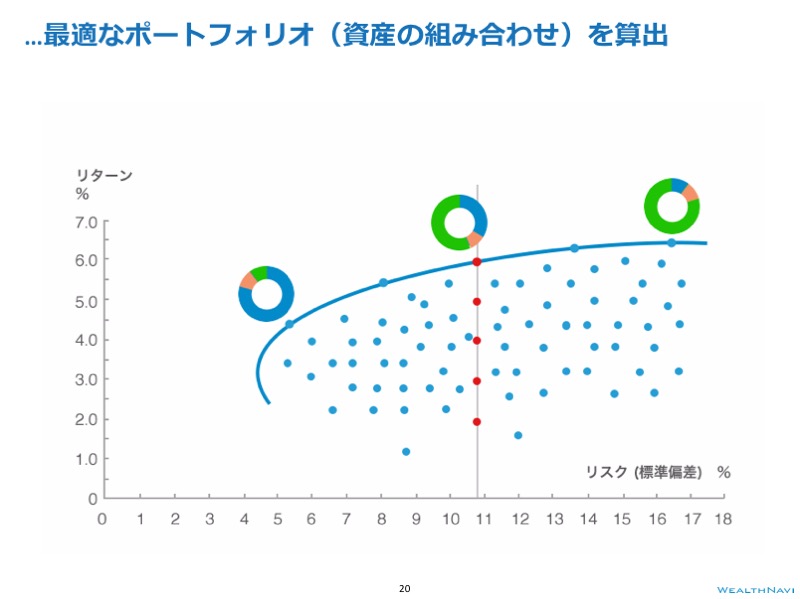

そこでは、まず資産運用の組み合わせを何百万通りも計算します。こちらのグラフでは横軸がリスクで縦がリターンですが、点の1つ1つが資産の組み合わせ、即ちポートフォリオを示しており、赤い所に着目していただきますと全てリスクが同じでリターンが異なっています。

そうすると、当然リスクが同じであれば一番リターンが高いポートフォリオ(資産の組み合わせ)を選べばいいわけです。

このように計算していきますと、一番最適な、リスクあたりのリターンが一番高いポートフォリオの集合を曲線として描くことができます。

即ち、私達一人ひとりの資産というものは、この曲線上に乗っかっていればいいわけです。

先程 お見せした幾つかの質問によって、或いはインタラクティブに目標やリスクを変えたりすることによって、資産運用の方針を決めていくということは、この曲線上から最も適切なポートフォリオから選ぶ、ということだけをやっているわけです。

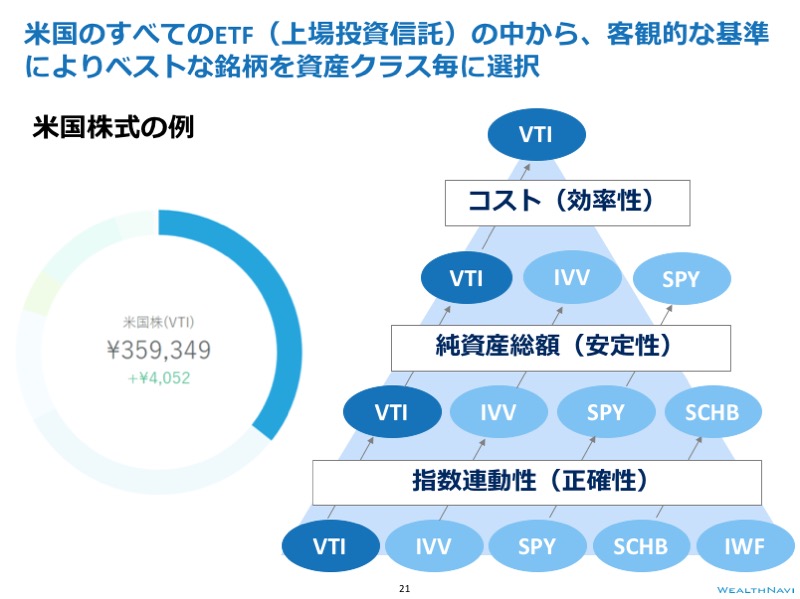

次に、例えばアルゴリズムによって米国株に30%投資すると決まったとします。

そうしますと今度は具体的にどういう銘柄を買えばいいかということになりますが、アメリカで上場している全てのETF、上場投資信託をデータベースに入れておりまして、そこから「正確性」、「安定性」、そして「効率性」という観点から一番ふさわしいものを客観的な基準で選んでいます。

▶ スライドの「VTI」などはETFの名称です。例えば「VTI」はバンガード・トータル・ストック・マーケットETF となります。

これを、米国株式以外の全ての資産クラスに対して行っています。

この結果、銘柄あたりの平均の預かり資産が3.5兆円という、まさに世界中の富裕層や機関投資家が利用しているような長期投資にもっともふさわしい安定した金融商品を活用することができます。

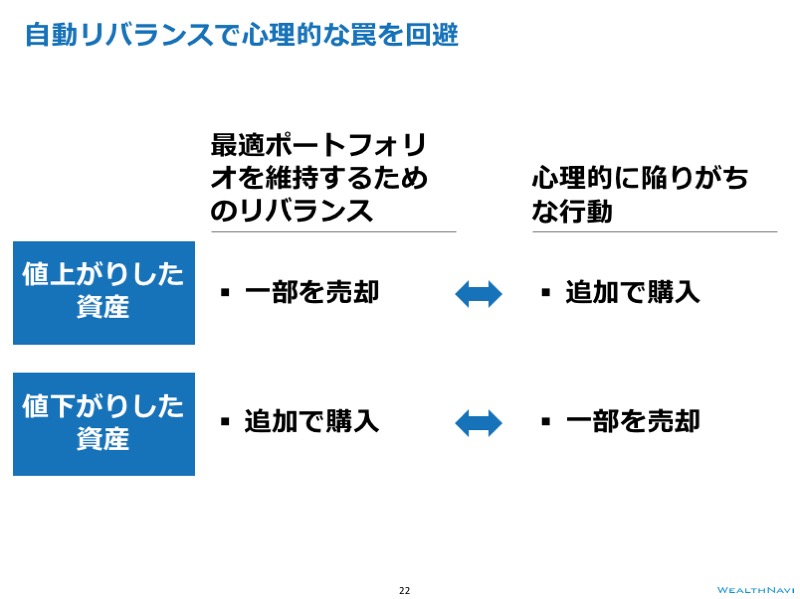

ところで、どれほど素晴らしいアルゴリズムでも、金融市場の動きを完全に予測することは不可能ですので、時間がたつと、だんだん曲線からずれてきます。

そこでどうするかといいますと、値上がりした資産がありますと、全体を占める割合があまりにも大きくなりますので、一部を売却してバランスを取り戻します。

通常の投資行動で起きがち心理的な罠を回避

逆に値下がりした資産があると、追加で購入してバランスを取り戻すことが必要です。

このようにバランスを取り戻すことを資産運用の世界では「リバランス」と呼んでおり、大体年2回ぐらいやることがグローバルに推奨されています。

しかし、多くの方が逆の行動を取ってしまうのではないでしょうか。

即ち値上がりしている資産があるともっと買いたくなりますし、値下がりしていく資産があると、心配になって売りたくなるのではないでしょうか。

金融のプロというのは、値下がりした資産を安く買って、値上がりしたら高く売る、ということをしますが、金融のプロではない方々は、これが頭で分かっていても行動できません。

人間の脳というものは、資産運用に全く向いていないわけです。

このような、アルゴリズムによる運用の実績を見ると、これは私自身の今日時点のポートフォリオをドル建てで見たものですが、縦の動きがあまり大きくないことが分かると思います。

これは、50カ国11,000銘柄に分散した効果です。例えばBrexitの時は、世界中で株が下がったのですが、その裏で実は金価格は上がっていました。

その結果、打ち消し合ってそんなに下がらない。

これは円建てて見ても同じです。

このように、アルゴリズムによってなるべく安定的、長期的な運用を目指していこうというのがウェルスナビの考え方です。

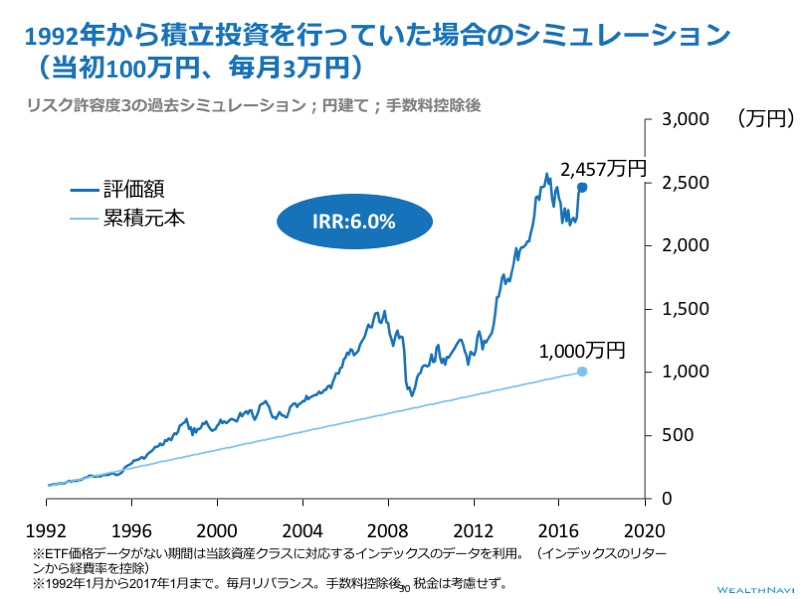

1992年からずっとやっていたとするとと、ドル建てだと最初に1万ドルでスタートして、毎月300ドルづつ積み立てていた場合、だいたい2.4倍ぐらいになります。

ドル円のレートは行ったり来たりするわけですが、

円で投資した場合とすると、やや高い2.5倍ぐらいになっていることが分かります。

積立での国際分散投資の仕組みを日本でも広めたい

実はNYで仕事をしている時に、アメリカ人の義理の両親に呼ばれて、プライベートバンクに預けている資産運用がちゃんとなっているか見て欲しい、と頼まれたことがあります。

プライベートバンクは最低でも3億円から5億円の金融資産がないと利用できないので、「そんなに資産を持っているんですか」と聞きました。

私の両親と義理の両親は大体同じ学歴で、同じような経歴、年齢も同じなんですが、資産が10倍ぐらい違うんです。

その秘密が、私の義理の両親の場合はたまたま会社の福利厚生でウェルスナビのような仕組みがあり、まだ全然資産がない若い時から、国際分散投資を長期で積立でやっていたということにあります。

そのような仕組みを是非日本でも広めたいと思い、日本でウェルスナビを起業しました。

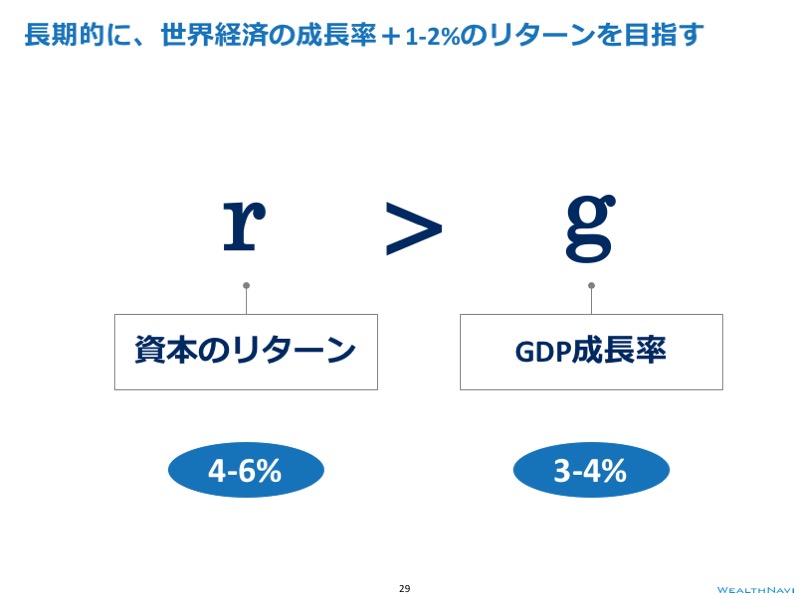

このような仕組みでどれくらいのリターン目指していけばよいのでしょうか。

2年ぐらい前にトマ・ピケティの「21世紀の資本」では、R(資本のリターン)はG(GDP成長率)よりも大きい、即ちGDPの成長率よりも資本のリターンの方が高いということを言いました。

▶「金持ちはなぜずっと金持ちなのか?–話題の経済学者トマ・ピケティ氏が、富の格差が起きるホントの理由を解説」

これが実証的な研究だったのでアメリカでもベストセラーになりました。

長期的には世界全体の経済成長は大体3-4%と言われていますので、ウェルスナビのような長期・積立・分散により、それを更に上回るリターンを長期的には目指してていくことになります。

(続)

続きは 「モノづくりができる金融機関」ウェルスナビは次世代の金融インフラを創る をご覧ください。

編集チーム:小林 雅/榎戸 貴史/戸田 秀成/横井 一隆/城山 ゆかり

▶ウェルスナビ柴山さんのプレゼンテーション動画をぜひご覧ください。

▶【公式LINE@はじめました! 平日 毎朝7時に新着記事を配信しています。】友達申請はこちらから!

▶【ICCの動画配信をスタートしました!】ICCのYoutubeチャネルの登録はこちらから!

【編集部コメント】

ピケティ「21世紀の資本」は分厚くて読めていないのですが、資本収益率4-6%という数字を考えると、現預金で眠っている状態はもったいなく感じてしまいますね(榎戸)。続編も是非ご期待ください。他にも多く記事がございますので、TOPページからぜひご覧ください。

更新情報はFacebookページのフォローをお願い致します。