▶平日 毎朝7時に公式LINE@で新着記事を配信しています。友達申請はこちらから!

▶ICCの動画コンテンツも充実! Youtubeチャネルの登録はこちらから!

第一線で活躍するベンチャーキャピタリストや上場企業大手のCFOらが熱く議論した 「今後のベンチャーファイナンスの行方」の講演議事録 その4(最終)を公開しました。最後は未上場市場と上場市場のギャップをどう考えるか? など真剣に議論しました。

ICCカンファレンスは新産業のトップリーダー160名以上が登壇する日本最大級のイノベーション・カンファレンスです。次回 ICCカンファレンス KYOTO 2017は2017年9月5〜7日 京都市での開催を予定しております。

▼

登壇者情報

2016年3月24日開催

ICCカンファレンス TOKYO 2016

Session 2A

「今後のベンチャーファイナンスの行方」

(スピーカー)

伊佐山 元 株式会社WiL Co-Founder and CEO

今野 穣 株式会社グロービス・キャピタル・パートナーズ パートナー 最高執行責任者(COO)

村田 祐介 インキュベイトファンド 代表パートナー

山田 善久 楽天株式会社 副社長執行役員

(モデレーター)

武田 純人 UBS証券株式会社 マネージングディレクター

▲

【前の記事】

【本編】

武田 では次のスライドいいですか?

今野さんのお話に被せる形で、ギャップが生まれてしまうのは未上場市場と上場市場の特性の違いを考えるとそれ自体はやはり自然なんだ、という私見を、是非皆さんと共有したいと思ってこのスライドを作りました。

ちょっと見ていただいてもよろしいですか?

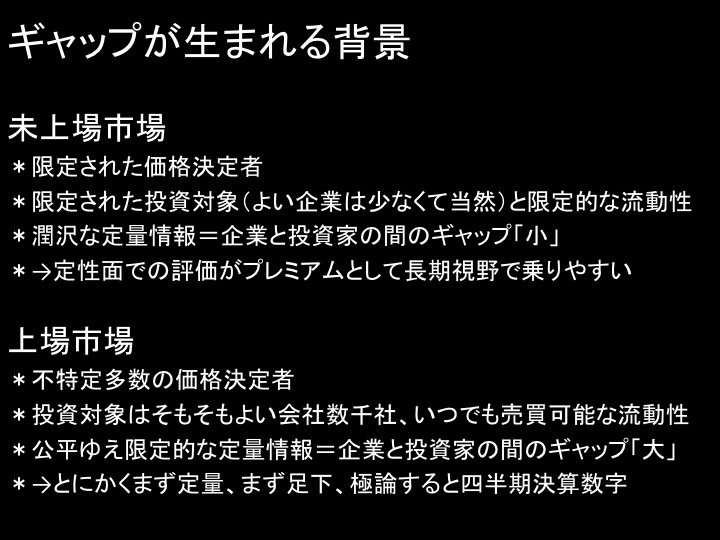

未上場の市場は、価格の決定者数が限定的であることに加えて、限定された投資対象しかないですよね。いい会社が常に少ないという意味で。ですから、基本的には、いい会社にお金が集まりやすい、場合によっっては集まりすぎやすいマーケットです。

また、もう一つの特性として、投資家=ステークホルダーに定量情報が潤沢に行き渡りやすいということも挙げられると思います。企業側として情報を届けなければならない人数が限定的、加えて多くの場合において全ての投資家の顔が見える状況にあります。

そういう意味では企業と投資家の間の認識差異が自分達上場市場側から見ると小さいように感じるんですよね。少なくとも定量的な企業情報による投資判断の差別化は容易でない。短期業績という面では特に。

だから逆にいうと、定性面での評価がプレミアムとして長期視野で乗りやすいというのが、自分が個人的に考える未上場市場の特性です。

一方で、普段自分が接している上場市場はどういうところかというと、不特定多数の価格の決定者がいます。色々な人が投資をしています。

投資対象についても、そもそもよい会社でなければ上場なんか出来ないわけですし、日本の上場市場には数千社の投資対象が存在します。何でも選べるいつでも買えるという潤沢な流動性が存在しています。

加えて、企業側としては情報開示が公平でなければいけないわけです。

その結果として、得られる情報の量についても質についても全ての投資家において限定的なものになってしまいやすい。

企業と投資家の間の認識差異は大きくなりやすい傾向があると考えますます。

そうすると結局、定性というところで付加価値を乗せるよりも、まずは定量、その数字できるんですか?どうなんですか?と。

そして足下、つまり長期なんかそもそもわからないから次の3ヶ月どうなるんですかと。極論を言うと、そういったところを見て株価が形成されることもあります。残念ながらそういうことが多くなっているというのが現状です。

この、未上場から上場のギャップというところを、実は上場を果たした経営者達が一番感じているんですよね。悩んでいる。皆、いきなり違う言語の世界に放り出されたような感覚のようです。ここの部分を認識して埋めていくことが、やはり課題というか自分達がもっとやらなきゃいけないことなんじゃないかなと、個人的な問題意識としても持っています。

なので、今日はその話題も含めて、日本のVCの市場がIPOに偏ってしまっている現状に対して、それぞれ皆さんがどういった役割をこれから担い、この状況を変えていかなければならないのか、本当に変えていくことができるのかの、といったことについて、ご意見をいただきたいと思います。

伊佐山さんと村田さんは、このギャップを埋めるためには一体何が必要だと思われますか?

村田 そうですね、マネジメントチームの中にシリアル・アントレプレナーのような人がいるかどうかが大きいんじゃないかなと思っていて、結局、2週目3週目になってくると、50億円調達するのではなくて、50億円のマーケットキャップ(時価総額)で上場しましょうみたいなことを考える人って多分いないと思うんですよね。

社長がそういう目線であれば当然目線が上がっていくし、例えば(メルカリの)山田進太郎さんが2週目であるように、逆に2週目の人達しかいませんみたいなチームになるわけなので、多分、目線の高をさを自分たちでどんどん高めあっている状況になっているんだと思うんですよね。

ところが結局100億円満たないマーケットキャップ(時価総額)で上場してしまうところというのは、経営者としてあるいはCFOも含めてやったことがないからとにかく上場しようぜというところにゴール設定がされてしまっているからだと思うんです。

上場をゴールとは言わなくとも、そもそも上場することが大きなマイルストーンになってしまっているというのが大きいんだと思うので、それを変えていくことからなんじゃないかなと。

今、この場にも上場企業の経営者がたくさんいらっしゃると思うんですけれども、そういう意味で早く2週目3週目に回ってきてほしいなと思います。

割りと皆やめないじゃないですか(笑)。

なのでやめてもう一回やるみたいな、スタートアップのまさにマチュア(成熟)なところに来てもらってもいいし、マチュアな状態で入ってきてもらうということが、エコシステム全体を回す上ですごく大事なんだろうなとは思っています。

武田 マネジメントの厚みというかサイクルを回していかなければならないというのが村田さんのお考えですね。

村田 そうですね。

武田 伊佐山さんどうでしょう?

伊佐山 僕はちょっと普段あまり議論に出ない見方をしていて、日本だと大企業がM&Aしないという話がよく出ていて、アメリカでは確かに大企業がM&Aをするんですけれど、それ以上に僕はアメリカのシリコンバレーのIT系の企業でいうと、大企業の役割にはもっと重要な要素があると思っています。

つまりそれは大企業を辞めて起業する人が圧倒的に多いということですね。

つまり、アメリカでベンチャーというと、皆マーク・ザッカーバーグ(Facebook)とかジャック・ドーシー(TwitterやSquare)とかいわゆる変わり者ばかりを想像するんですけれど、アメリカのベンチャー投資の実は大半は中年の経営者、大企業で15~20年勤務した人が脱サラして始めるベンチャーが90パーセントなわけですね。

ほとんどのベンチャー企業の経営者が、だいたいはどこかのまともな大きな会社のサラリーマンをやっていた人で、平均年齢が40歳を超えているわけですよ。

今の理想はシリアル・アントレプレナーを増やすことなんですけれども、15年間統計を見たって、アメリカでも実態としてはファーストタイム・アントレプレナー、初めて起業家になる人って平均年齢が41歳とか42歳なわけじゃないですか。

ということは日本もアメリカもそんなに違うわけではなくて、日本の問題は、40代中盤の人が大企業にいるということなんですよね。

だからもっと大企業の人がベンチャーの現場に出てくるような構造を作らないといけないんですよね。

でも、そういう人が現場に出ると何が起きるかというと、大手自動車会社の人だったら「100億円の会社が上場なんてカッコ悪いからやめてくれよ。」って言うに決まってるじゃないですか。

ベンチャーのシリアル・アントレプレナーを増やすというのも大事なんですけれども、大企業の人をもっとベンチャー側に引っ張ってくることが、目線を上げることに繋がるのかもしれないし、取締役以上をやっていた人で毎年引退する人が出てきますが、そういう人をどんどんベンチャー側に巻き込むのが手っ取り早いのではないかなとさえ思っています。

もうだいぶ動きが出ていますけれども、そういう動きを加速させることは、しかするとベンチャー企業側の目線を上げるということには即効性があるわけですし、怖いもの知らずの若者がウン兆円企業を作るというのも大事なんですけれども、ベンチャーの実態はアメリカを見たってそうじゃないわけなので、日本はもしかしたらもうちょっと大企業の参加者をベンチャーに増やすことによってこのギャップが埋められるんじゃないかなという風には思っています。

武田 ちなみに僕はちょうど今40歳なんですけれども、大企業で働いているんですけれど、投資していただける…(笑)?

村田 ベストタイミングじゃないですか(笑)。

武田 それはさておき、いま伊佐山さんの仰ったようなことができたらこの業界がとても盛り上がると思います。今野さんとしては、そういう「大企業にいます。40代です。ビジネスプロフェッショナルです。」という人達をベンチャーマーケットに引っ張ってくるために、どんなことが必要だとお考えですか?

今野 まずお二人のアイディアへは大賛成ですね。人って、今までしてきた成功体験よりより大きいトライをしたがるものなので、その成功体験が大きい人をこちらに引っ張ってくれば目線が高くなります。

それをこっちに巻き込むにはどうしたらいいんでしょうか…。そういう質問をされると、ロールモデルを作るしかないとしか、僕には言えないんですけどね。

伊佐山 自分もサラリーマンをやって興銀(日本興業銀行)にいたので、どんなに優秀な同期であっても、いきなり40代の中盤で辞めろというのはさすがに酷な気はします。

お前いい加減なこと言うなと怒られちゃうわけですよ。僕も人の人生を狂わせて恨まれたくないじゃないですか。そういう意味では辛いですよね。

でもやはりそこが本丸じゃないかなと思っていて、例えば僕は、大企業のサラリーマンを脱サラしなくていいように、「出島」を作ったんですよね。

脱サラしないんだけれど、WiLと一緒にやると経営者っぽいことをやらせてくれるわけですよ。

そして、そこで成功し自信をつけて社内ベンチャーとか、本当に自分でやるくらいの胆力をつけた人が増えるんじゃないかなと思って。

僕の場合は折衷案、ハイブリッドとして、いきなり辞めなくても中間ソリューションとしての「出島」を作るWiLという会社を作ったんですよね。

これは極めて日本のサラリーマンのマインドセットに合ったやり方だし、要は会社を辞めなくていいわけですよ。こちらも辞めさせなくていいんですよ。

中途半端とも言えるんですけれどもいいとこ取りで、まずはそういうソリューションで大企業の人にもうちょっとベンチャーの経営や現場を身近に感じてもらって、ある程度したらポーンと飛ぶ人がもっと出てくると思います。

武田 実際もう出てきてるんですか?

伊佐山 出てきていますね。例えばうちだとソニーみたいな会社と密に付き合っていますけれど、最近よく報道にも出るように色々な新しいことが始まっていますし、打つ手も色々と増えているんですよね。

すごく時間をかけて商品をバーンと出すやり方から、ちょこちょこ実験して色々なところで話題を作っていくという今までの大企業らしからぬ方法とか、若手の登用の仕方をしているので、そういう文化をもうちょっと大企業に持ち込むことで多少参加者を増やすということはできますし、ある程度誰かが粘り強くやる必要もあるので、僕らはしぶとくやっていこうかなと思っています。

武田 ありがとうございます。非常に盛り上がってきたところで、Q&Aセッションということで、会場の皆さんからスピーカーの皆さんにご質問を頂きたいなと思います。いかがでしょうか?

質問者1 弁護士の伊藤と申します。今日はありがとうございました。

私も1社上場会社の監査役をやっているんですが、そこの社長に話を聞いた時に、上場する一つの理由として日本の新卒採用のマーケットにおける採用のしやすさみたいなことがあったんですけれども、それに関して実際のところどうなんだというところ、もし何か分かれば教えていただければと思います。

武田 上場が人材の採用というところに直結するというところに対して「同意」という方?

今野 僕は直接その場にいないんですが、人数が増えるんですけれど水準がすごく高くなると聞きました。

そうすると、既存の社員の水準も全部上げないといけなくなって、単価と総固定費が上がってしまうからどっちもどっちなんだよねというのをある経営者が言われていましたね。

武田 今野さんがおっしゃったとおりかもしれません。上場企業のIPOした後の業績、例えば業績下方修正がどういう会社で出やすいのかということを定量化して分析すると、やはり人が増えて固定費が上昇したタイミングが危険です。大人になりきれない成長幻想と採用がしやすくなったことへの陶酔が重なるタイミング、上場後の罠の一つですね。

ありがとうございます。では他にご質問お願いします。

質問者2 山田さんに質問なんですが、国内での買収と海外での買収でスタイルに差があるかということと、海外での買収、買収した後に事業を伸ばしていくためにうまくいったケースって、どういうことが共通点としてあるか教えていただけないでしょうか。

山田 今まで、国内では比較的大きなものが多かったですよね。

随分古い話ですが、旅の窓口とか、楽天銀行とか、楽天証券とか、数百億円単位のものが大きくて、比較的小ぶりのものだと、自分達のエコシステムの力を使ってある程度自分達でできちゃうかなという気持ちもあったのかもしれないし、あるいは国内におけるスタートアップというのがそこまで盛り上がってなかったようなところがありました。

国内はもう結構しっかりしているから、足りないのは海外で、海外は自分達でやるだけではなくて、買収を絡めないとスピードが出ないよねという感じでやっていました。

海外でうまくいった例、うまくいっていない例ということで言うと、やはり圧倒的な強みがある会社、正直に言うと、多少地域にもよりますけれど、多くの場合僕らは海外でそこまで強くないわけなので、シナジーを効かせるとか言っても時間がかかるわけですよね。

だからある意味非常にニッチでもいいからとりあえず買収して、とりあえずはやっておいて、徐々にシナジーを効かせようよみたいな、そういう方が海外はうまくいきやすいですよね。

小さいとか、やろうとしている事業が結構ニッチで狭かったりとか、玄人好みだったりとか、目立たない事業であっても、その特定の分野でかなりシェアを持っている強みのある会社で、買収してすぐにビジネスモデルをいじらなければならないとか、買収してすぐに足りない経営陣を足さなければならないとか、そういう風に買ってすぐに時間的プレッシャーがこちらにあるようだと、やはりこちらも海外で慣れていない部分もあったして、なかなかチャレンジングですよね。

だからやはり時間稼ぎができるもの、つまりそれが段々大きくなってくると、どうやってシナジーを効かせようかとか、ビジネスモデルをこうやって変えたらいいんじゃないかという風に時間稼ぎができるもの、そういったものの方が海外なんかだといいような気がしています。

武田 ありがとうございます。ではもう一問だけ。

質問者3 慶應イノベーション・イニシアティブの山岸と申します。

僕も今年からベンチャーキャピタリストとしてファンドレイズしているので、玄人の方にお伺いしたいんですけれども、LP(出資者)さんがどのくらいのリターンを期待されるかということについてです。

経産省の企業のベンチャー投資促進税制の認定ファンドの基準が、ネット(Net)で3倍、IRRで15パーセントとなっているので、そこを目指しますとは言っているんですけれども、実際のところそんなパフォーマンスが出たら結構すごいですよね。

LPさんに対しては、最初はどれくらいを提示し、あとは仕上がりがどのくらいであれば及第点だと思われるのかというところを教えていただきたいと思います。

伊佐山 前職ではアーリーステージに特化していたので、やはり最低3倍とかってやっていたんですね。

実態はどうなっているかというと、僕の場合はWiL を始める前にファンドを6つやったんですけれども、全部が3倍以上になったかというと、なっていないです。

はっきり言って、3倍出せるファンドがいたら、お金集めに苦労しないですし、皆そこに行きますよね。

実態は、ちゃんと元本を返せている人もいないくらいで、ベンチャーキャピタルなんて半分は元本割れしているような世界なので、ちゃんと1倍以上返すというのはそんなに簡単な話ではないと思います。

ただ何故それでも6回もファンドができるんだよという話になると、そのうちの1個は3倍以上になっているんですよね。

だから他で元本さえ回収していて、3回くらい付き合っているうちの1個が5倍6倍になっていればかなりプラスの投資になり得るので、特に今のような運用難の時代ではものすごく魅力的なアセットになります。

多分ポイントとしては、目線を3倍に合わせるとまずくて、目線はいくらでも上を目指して投資をしていて、実際は1.5倍とか1.2倍とかのファンドが出るんですけれども、何回かやっているうちに3倍以上のファンドが出るくらいのチームと投資をしていかないと、10年20年という期間継続するファンドにはならないというのが体験としてあるので、自分達も当然それを目指してやりたいなと。

目線を3倍に合わせたら、絶対それ以下にしかなり得ないので、そこは高く。

でも実態は3倍いっているファンドがあったら教えてほしいなくらいです。

今野 3つくらいファクトで申し上げると、まず、LP、投資家の皆さんはビンテージイヤー毎に比較をするので、例えば99年組成のファンドは、トップ25パーセントが1倍を割っているんですね。

その後ネットバブルで弾けちゃったところが多いから。実は厳密に言うと、結構いつ組成しているかによって横並びで見られますというのが一つです。

もう一つは、LPの方々のカンファレンスに行った時に伺ったのは、日本のプライベートエクイティでネット(Net)で2倍超えているところはほぼないということですね。

そして、出したリターンからマネジメントフィー(運用手数料)を引いて成功報酬を引いた、ネット(Net)で2倍超えたところはあまりないという風に仰っていました。

村田 そうですね、今お話に出ましたけれども、ケンブリッジ・アソシエイツが出しているパフォーマンスベンチマークを見ると参考になるんですよね。

この10年くらいのビンテージのファンドでいうと、分配済みのものと残存の価値を足し合わせたものが2倍くらい、というのが平均値としては実はあるんですよね。

上位1/4で言うと、3倍とか4倍とかっていう水準がごく普通に出ているというところに対して、要はベンチマークに対して勝っている負けているっていうところが肝じゃないかなとは思いますけれど。

単純に3倍目指しますとか5倍目指しますとかいう話というよりも、この2016年でスタートした時に、という目線は必要かなと。

あとはファンドサイズですよね。30億円からスタートするのか100億円でスタートするのかによって全然違うようになります、ということですかね。

今野 投資家によっては東証のインデックスに勝っているかみたいな見方をしますね。要は何と比較するか。

分散投資をして日本に張ります、公開株と未公開株があります、みたいな時に、インデックスに勝っているんだったら合格みたいな。

村田 ケンブリッジのデータにも、S&P 500に対して、VCパフォーマンスベンチマークが勝ってる負けてるというのが全部出てるんですよ。

それで見て、そこに設定しにいくと結構面白いかもしれませんよね。

質問者3 ありがとうございました。すごく勉強になりました。

武田 ありがとうございました。

今回のICCカンファレンスは、産業を共創していくということが大事なコンセプトなので、最後にスピーカーの皆さんからオーディエンスの皆さんに、今後一年くらいを時間軸に置いていただいて、プロフェッショナルとして、あるいは個人として、産業に対して何をコミットして頑張りたいと思っていらっしゃるのか、という意思表明のようなところを、一人20~30秒ずつくらいでお話いただいて締めたいと思います。

最初に、自分は絶滅しないようにまずは生き残り、そして上場と未上場のギャップを愚直に埋める努力を上場側からやっていきたいと思います。

今日はありがとうございました。

では、山田さんからよろしいですか?

山田 今までそれほど日本のスタートアップの方々との接点もなかったので反省をしておりまして、これまでM&Aとかいうとどうしても海外に目が向いていたりしていたので、日本のスタートアップも盛り上がってきていてこういう方達のサポートもあるということなので、個人的に色々な方とお知り合いになって勉強しながら一年間コミットしたいという風に思っています。

今日はありがとうございました。

村田 僕らのファンドって、ゼロからイチを創るシード投資に拘ってやっていて、市中からスタートアップを見つけて投資するというよりも、事業を作るところからに特化してやっているんですね。

その中で、オーディエンスの皆さんは恐らく上場企業の経営者だったりとか、それこそ2週目3週目みたいな方もいらっしゃるんじゃないかと思うんですけれども、とにかくそういう方達と「セロイチ」を作って生きたいと思いますので、是非一緒にやりましょう。

あとは、先程のJVCAの中で、今、具体的な数字を出しながらやっているんですけれども、ファンドレイズの総額を2020年までに5,000億円集まるようにしましょうとか、GP人材(ベンチャーキャピタルのパートナーのような責任者レベル)を今の3倍にしましょうとか、そういったところの数字を持ってやっているんですけれども、特に先程出てきた年金基金が集まる仕組みとしてファンドの時価評価のガイドラインを作っていますとか、日本版のケンブリッジのベンチマークを作りますとか、色々なことをやっているんですけれども、そういった意味で、日本のベンチャーキャピタル協会にしっかり身を賭してやっていきたいなと思っています。

今日はありがとうございました。

今野 僕は端的に3つですかね。一つは、最初にも申し上げた、投資家の層を拡充してエコシステムとしてお金の供給を安定的にできるように、最新のファンドで結果を出して更に伸ばしたいなということが一つ。

もう一つは、イメージとして1,000億円の会社が毎年出るような投資であり支援であり、起業家の皆さんとVC同士で連携してそういう事例をとにかくコンスタントに出したいなというのが二つ目。

三つ目は、冒頭のポスト資本主義みたいな話もありましたけれども、この前にうちで合宿した時にも話に出たのが、僕らも自己変革をしていかなければならないねということです。

いくつかの要素があったんですが、恐らくこれから旬になるテーマも加味すると、大学と起業家と大企業の3つをどう我々がアレンジというかオーガナイズするかというところが結構大事なんじゃないかなと。

どれか1個だけでは多分勝ち抜けないんじゃないかなと思っていまして、それこそ伊佐山先輩に先見の目があったと思うんですけれども、一部WiL方式みたいなこともファンドの中で考えながら、○○テックの覇者を作りたいなと思っています。

ありがとうございました。

伊佐山 僕はそういう意味でいうとあまりセクシー(魅力的)ではないですね。

大企業を変革するという気の遠くなるようなことをやっているんですけれど、日本で出ているのはQrioというSONYと一緒に作ったスマートフォンの会社で、あれも誰も脱サラしていないんですね。

つまり製造とかプロトタイプは全部SONYがやっていて手伝ってもらっています。営業とかマーケティングは我々が雇っていますが、技術開発とかはSONYが社員のままやっている非常に変わった形ですごく伸びているベンチャーで、僕はインキュベーション型のベンチャーと呼んでいます。

これらを成功事例として、まさに今野さんが仰った1,000億円級のベンチャーに育つ事例がもし1個でもできたら、すごく画期的だと思っています。

つまり、大企業の中の人でもベンチャーができるぞという事例を、もうちょっと増やしていきたいなと思っています。

今年も今仕込んでいるんですけれども、そういった事例を最低1個2個WiLという会社を通じてやって、それがいわゆる骨太のベンチャーに育つような実績をとにかく出していきたいなというのが自分の課題になっています。

武田 スピーカーの方達からたくさんのコミットメントをいただきました。

皆さんも一緒に、このベンチャーマーケットというところに対して、何かしらご自身で問題意識を持って何か一歩を踏み出していただく、一緒にやっていただく、こういったところが必要なのかなと思います。

ということで、皆で頑張りましょうという互いへ激励を込めて、かつ本音で議論をしてくれた本日のスピーカーの方達への感謝も込めて、拍手でこのセッションを締めたいと思います。

今日はありがとうございました。

(完)

編集チーム:小林 雅/ Froese 祥子

更新情報はFacebookページのフォローをお願い致します。

コメント