▶平日 毎朝7時に公式LINE@で新着記事を配信しています。友達申請はこちらから!

▶ICCの動画コンテンツも充実! Youtubeチャネルの登録はこちらから!

「今さら聞けないベンチャーファイナンスの基本(ICCレクチャー)」10回シリーズ(その2)は、グロービス・キャピタル・パートナーズ今野さんと高宮さんに「ベンチャーファイナンスの基本」を解説いただきました。基礎的なお話に加えて、「ユニットエコノミクスの罠」など玄人向けトピックも頂きました。是非御覧ください。

▶ICCパートナーズではコンテンツ編集チームメンバー(正社員&インターン)とオフィス/コミュニティマネジャーの募集をすることになりました。もし興味がございましたら採用ページをご覧ください。

ICCサミットは新産業のトップリーダー600名以上が集結する日本最大級のイノベーション・カンファレンスです。次回 ICCサミット FUKUOKA 2018は2018年2月20日〜22日 福岡市での開催を予定しております。参加登録は公式ページをご覧ください。

▼

【登壇者情報】

2017年9月5-7日開催

ICCカンファレンス KYOTO 2017

Session 8C

今さら聞けないベンチャーファイナンスの基本(レクチャー形式)

(スピーカー)

今野 穣

株式会社グロービス・キャピタル・パートナーズ

パートナー COO

高宮 慎一

株式会社グロービス・キャピタル・パートナーズ

パートナー/Chief Strategy Officer

水島 淳

西村あさひ法律事務所

パートナー

山口 孝太

木村・多久島・山口法律事務所

パートナー弁護士

(モデレーター)

琴坂 将広

慶應義塾大学

准教授

▲

▶「今さら聞けないベンチャーファイナンスの基本」の配信済み記事一覧

連載を最初から読みたい方はこちら

最初の記事

【新】今さら聞けない!ベンチャーファイナンスの基本(ICCレクチャー)【K17-8C #1】

本編

琴坂 前半は、今野さんと高宮さんからベンチャーファイナンスについて15分程度講義をして頂き、その後、会場からの質問も受け付けながら15分ほどディスカッションをしていきたいと思います。

後半は、山口さんと水島さんから優先株について講義をして頂き、その後我々が議論していこうと思っています。

では、まず高宮さんから講義をお願い致します。

高宮慎一 氏(以下、高宮) ありがとうございます。

よろしくお願いします。

プロ筋の方々が前方と後方にいらっしゃって圧がすごいので、ちょっとビクビクしていたのですが(笑)、起業家の方もいっぱいおられるようで安心しました。

早速内容に入りたいのですが、本日お話することを5つのポイントにまとめました。

調達金額が多ければよいという話ではない

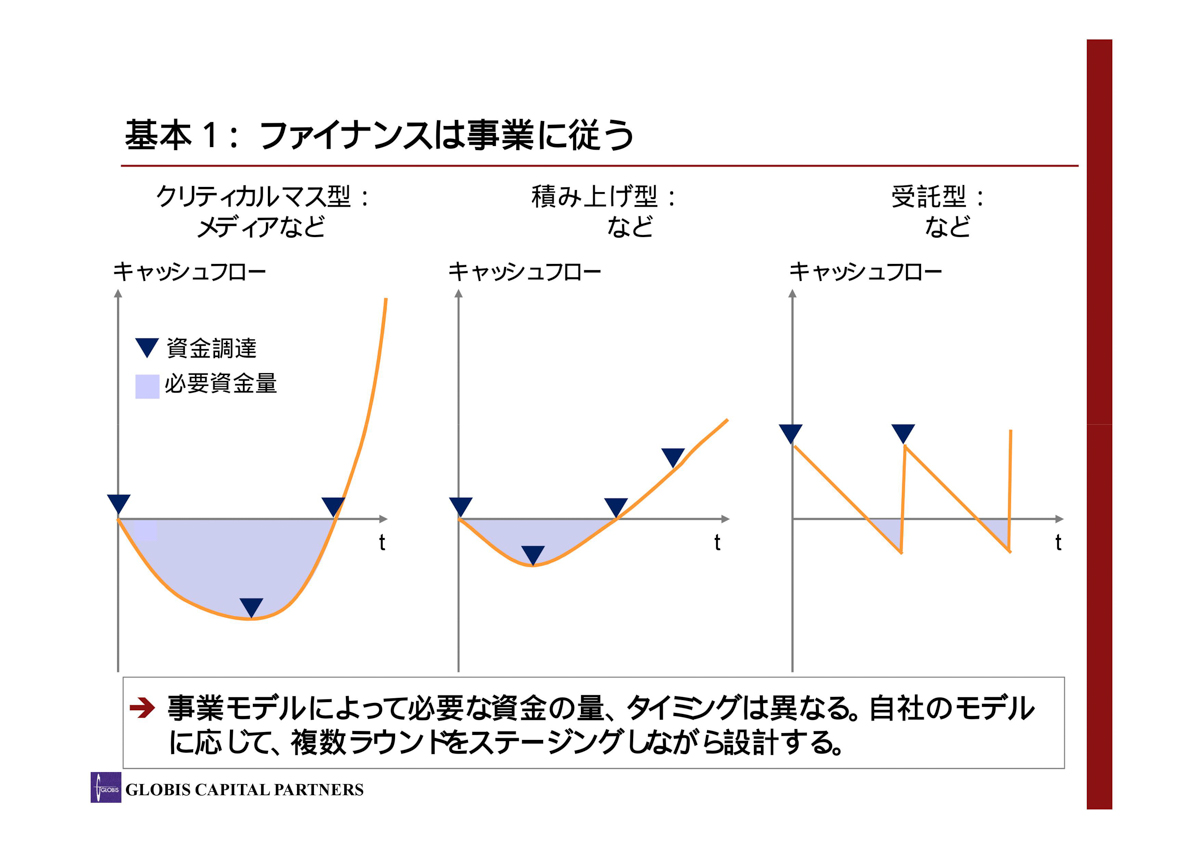

高宮 まずは1点目で、本当にイロハのイになってしまうのですが、ファイナンスは、あくまで事業に対して兵糧を提供する手段なので、あくまでも事業に従います。

自分の事業のビジネスモデルを勘案した時に、合計どれくらい掘る(※)のか、どれくらい資金が必要なのかというのを鑑みて、それを段階的にしっかり調達していきましょうねというところがまず1点目ですね。

▶編集注:「掘る」とは、ここでは、費用を支出し、赤字を出しても事業の成長・拡大を優先するといった意味で使われています。

昨今は資金調達環境がよいので、シードでいきなり3億円調達できたとか、シリーズAで10億円調達できてしまうといったことはあるかもしれませんが、自分の事業にとって本当に今このタイミングでこの量(調達金額)が必要なのかを考える必要がありますね。

一気にアクセルを踏みたいから、戦略的にファイナンスのラウンドを敢えて一度省略するために、前のラウンドで多くの資金を調達するのだといった形で、意図的であればよいと思います。

ですが、多ければよいという話ではないと思うので、自分の事業を鑑みた時に、今いくら必要なのかということを見極めて調達して頂ければと…、

プロ筋の方々からの視線が熱いのですが。

(会場笑)

今野穣 氏(以下、今野) あるあるネタで言うと、資金調達後の事業計画がストレートに伸びているケースがあるのですが、調達したら掘りますよねという合意が投資家と投資先企業で取れるかどうかという論点があります。

そうした合意がないと、経営者の方は資金の使い道を特定しているのかなとか、はたまた事業計画の作り方を分かっているのかなという風に投資家は考えてしまいます。むしろ、そうして掘る(事業拡大のために支出する)点について全く隠す必要はありません。

どこまで先行投資を行い、どおようなPL(損益計算書)になるのか、つまりどこまで赤字になるか、現預金残高(キャッシュポジション)はどこまで下がるのか、ということは腹を割って話した方がよいというのが一つです。

また、業種によって、特定のマイルストーン(事業の経過目標)までの必要総資金というのがあると思います。

EC(Electronic Commerce)だと20億円とか、SaaS(Software as a Service)だと10億円とか、ゲームだとこのくらいというのがあると思うので、そういったことを知るために、他社事例や調達事例をもっと勉強した方がよいです。

「シードだからやってみないと分かりません。」というのは準備不足だと私は思っています。資金調達のためだけでなく、新しい事業を始めることそのものに対して。

事業マイルストーンから最適な調達額を考える

琴坂 実際に相談に来られるスタートアップのうち、この基本ができているところはどのくらいありますか?

高宮 どうですかね。

今は結構環境が良いので「10億円欲しいです」など、大きな戦略的な意図がない”Wish List” (単にあったらいいな、欲しいな) 的に来られるパターンが半分弱くらいでしょうか。

そこで、今のステージだと、

「事業のマイルストーン的にこれくらい達成しているからこのくらいが適切ですね」

「逆に言うとその次は達成していないから今ここでそんなに資金調達してしまうとダイリューション(株式持分の希薄化)が大きくなってしまいます」

「だからステージングして2回に資金調達を分けましょう」

といった話はよくしますね。

琴坂 そのあたり、スタートアップの経営者と話し合われているというイメージですね。

高宮 はい。ディスカッション、起業家と投資家の目線合わせですね。

このセッションの「いまさら聞けない」という基本でありつつも、応用編としてはプロ起業家は、敢えてその基本を破るという話もあります。ディスカッションのベースとして基本形は踏まえた上で、では敢えてどうしましょうかといった感じでディスカッションすることが多いですよね。

琴坂 なるほど。

投資家は事業の価値をマイルストーン達成度で見ている

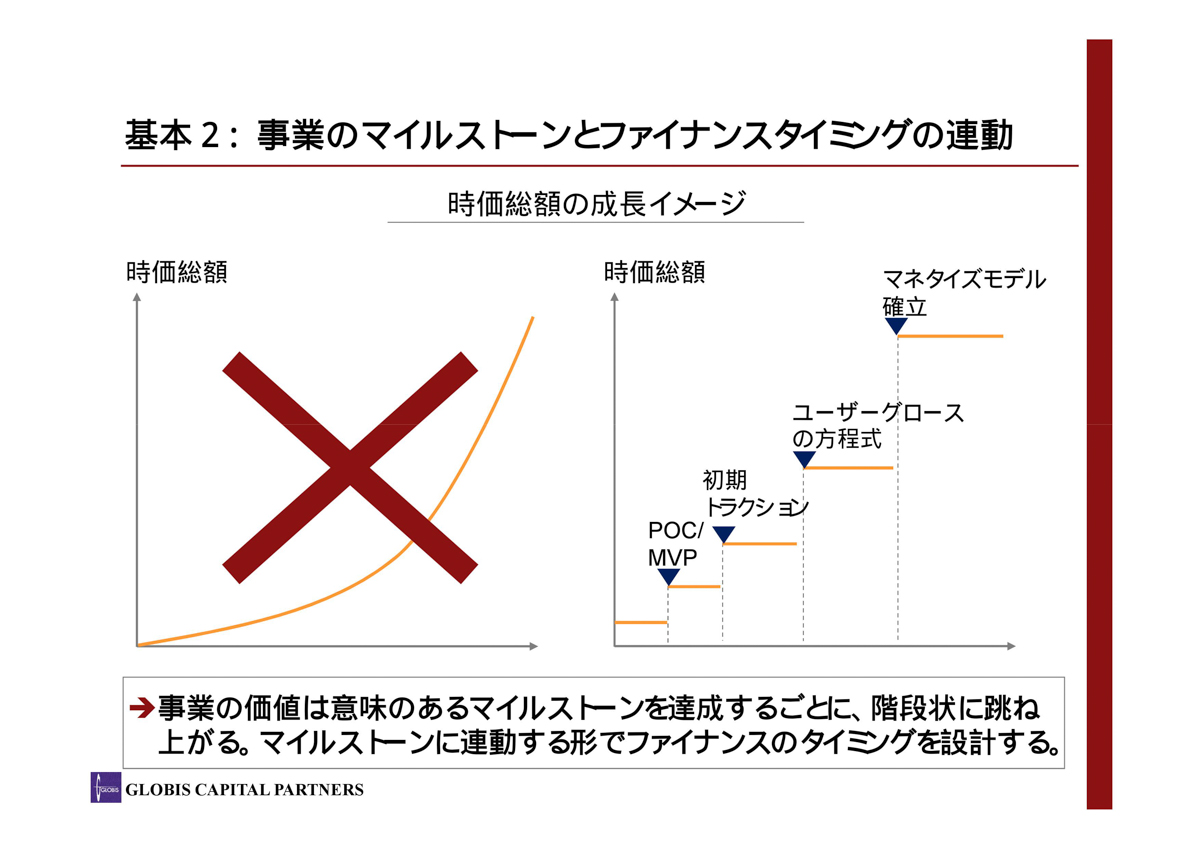

高宮 まさに今、今野さんがマイルストーンについてお話されましたが、時価総額は、事業の伸びとともに線形なのか曲線なのかは分からないけれども比例して伸びていくというイメージを持たれがちです。

でも実は、投資家の見方はそうでもなく、大事なマイルストーンを達成しているかどうかで事業価値の認識が大きく変わってくると思います。

恐らく、アーリーステージというか、未上場だと(株式の)流動性がなく、完全な市場になっていないために株価の連続性がないのかなぁと思います。

具体的に言うと、Proof of Concept(※)ができているとか、MVP(=Minimum Viable Product / 検証に必要なコア機能を実装した最低限の製品)が出ているか、などです。

▶編集注:Proof of Concept (PoC) とは、プロダクトコンセプトの検証のこと。各分野の研究開発やビジネスなどにおいて、新たな発見や概念について実現できるかどうかを実証すること。

他には、初期のトラクション(ユーザによる支持)がついてきているとか、その後でユーザーグロースの方程式、すなわちCPA (Cost Per Acquisition=ユーザー獲得コスト) vs. LTV(Life Time Value=1ユーザーあたりから稼げるトータルの収益) の値が見えているとかでしょうか。

マネタイズ(収益化)のモデルができているといった、本当に意味のある事業上のマイルストーンを達成しているかどうかで、事業の価値が大きく変わってきます。

ですから、1回の調達で

「次のマイルストーンはこれです」

「これを達成するために、これぐらいの金額が必要なので」

「今回はそれにちょっとバッファーを持たせて、これぐらいの金額を調達します」

「これを達成したら次の調達をするので、次もフォローして下さいね」

といった感じでお互いに握っていけるのが、一番いいパターンかなと思います。

時価総額の上がり方はビジネスモデルによって様々

琴坂 時価総額の上がり方というのは、やはり事業のタイプによって様々だと思うのですが、その種類はどういう風に理解すればよいのですか?

高宮 (スライドの)右側の階段グラフのことですか?

琴坂 そう、右側の階段グラフですね。

ものによっては先にバーンと上がるものもありますし、じりじりと上がるものもあります。

高宮 多分、ビジネスモデルのキャッシュフロー(現金流量)に連動する型がある程度あって、SaaSやECのような積み上げ系のビジネスだと最初の方の階段がそんなに小さくない。

一方で、思い切りJカーブを掘る(※)メディアで最初だけユーザーだけ集めます、マネタイズできるかどうかは分かりませんといった感じだと、最初の階段の段が小さくて、マネタイズが進むほど段が大きくなるといったイメージだとは思います。

▶編集注:Jカーブを掘るとは、赤字を大きく出した後に成長するという意味合い。縦軸をキャッシュフロー、横軸を時間軸としたときに、Jの字を横に寝かしたグラフを想定して頂けると幸いです。下のスライド左側のグラフです。

琴坂 なるほど。

ある程度キャッシュフローが見えるビジネスに関しては先に上がるパターンで、一方でマネタイズがなかなか見えないものだと後から上がるという理解でよいでしょうか。

高宮 そうです、まさに。

マネタイズが後からついてくるモデルは、後の上がり方がガーンと(大きく)上がる感じです。

琴坂 上がり方がすごく大きいのですね。

ユニットエコノミクスの罠

今野 これに関連して申し上げると、僕が「ユニットエコノミクス(※)の罠問題」と呼んでいるものがあります。

▶ユニットエコノミクスとは、「1単位あたりの経済性」という意味で、ユニットをどういった指標にするかは事業によって異なる。例えば、顧客1人あたりを獲得するためにかかるコスト(Ex. CPA)と、企業がその顧客から得られる収益(Ex.LTV)を比較するといった概念である。その比較の結果、CPA>LTVとなっている場合、よく「ユニットエコノミクスが健全でない」などと言われる。

参考:スタートアップのお金と指標入門講座:ユニットエコノミクス (Unit Economics) — CAC & LTV(Medium)

だいたい初期に「ユニットエコノミクスが成立しています」と言われて、事業を起業家の方に説明して頂くのですが、それが全く一般化し得ないユニットを作ってしまっているというケースがあります。

要するに、プレゼンして頂いた領域や段階での経済合理性は証明しているのだけれども、当該事業において拡大していくべきマーケットが、全く違うエコノミクスで動くものだよねといったことが結構ありますね。

つまり、事業においてプレゼンした内容の範囲において5億円、10億円くらいの売り上げは取れる。しかし、100億円、200億円になるためには別の市場が必要であって、そこは全く違うユニットエコノミクスを考えなければいけないということを読み違えているケースはよく見られますね。

琴坂 確かに、5億円や10億円であれば一番払ってくれる…何というか、美味しいお客さんから収益を稼げばいいのだけれども…といったお話しになるのでしょうか。

今野 そうそう。

ファーストムーバ―(≒新たなプロダクトやサービスを好んで使ってくれる層)の方々へのビジネスだけやっていればよいみたいな。

琴坂 そうですよね。

でも、もっと大きくしていくときには市場の構造が変わってしまうから、それが見えているかどうかということですよね。

今野 ですから、ユニットの切り方の巧拙は、バリュエーションや拡張性に結構反映されると思います。

高宮 あとは、コスト側のユニットもありますね。

最初は少人数でやっていて縮小均衡しているから、または広告におけるCPA(Cost Per Acquisition=顧客一人を獲得するのにかかったコスト)もファーストムーバーだから安く獲得できている可能性もあります。

なので、「このままのCPAで伸びます」と言われても、最初の1万人ユーザー獲得時と200万人ユーザー獲得時だと明らかにCPAが違ってくる、固定費もどんどん増えてくる、会社全体のコストも上がってしまうといった話は往々にしてあります。

インターネット業界でよく言われているように、アーリーアダプターでインターネット業界の人をターゲットにしてサービスが回っていても、それでユニットエコノミクスが回っていると思わない方が良い、という話です。

本当にターゲットとすべき、ある程度マスに広げたセグメントのユーザに本当に刺さっているのか、その層のユーザを規模化して獲得するにはCPAはいくらくらいか、といった論点を本来検証すべきなのです。

したがって、例えば同じ広告費を月300万円使うから、平べったくならして一日10万円ずつつかうより、月に1,000万円使うとCPAはいくらくらいかかるかをシュミレーションするために、1週間で300万円使う実験をした方が有用なデータになります。

(続)

▶ICCパートナーズではコンテンツ編集チームメンバー(正社員&インターン)とオフィス/コミュニティマネジャーの募集をすることになりました。もし興味がございましたら採用ページをご覧ください。

次の記事を読みたい方はこちら

続きは ベンチャーファイナンスの基本②:資本政策を検討する際のポイント をご覧ください。

▶平日 毎朝7時に公式LINE@で新着記事を配信しています。友達申請はこちらから!

▶ICCの動画コンテンツも充実! ICCのYoutubeチャネルの登録はこちらから!

編集チーム:小林 雅/榎戸 貴史/戸田 秀成/横井 一隆/立花 美幸/本田 隼輝/Froese 祥子

【編集部コメント】

「今さら聞けない」と冠うちながら、完全にプロ筋議論となりました。。。(榎戸)

続編もご期待ください。他にも多く記事がございますので、TOPページからぜひご覧ください。

更新情報はFacebookページのフォローをお願い致します。