▶平日 毎朝7時に公式LINE@で新着記事を配信しています。友達申請はこちらから!

▶ICCの動画コンテンツも充実! Youtubeチャネルの登録はこちらから!

「LECTURE 今さら聞けない資本市場との向き合い方 / IRの実務」9回シリーズ(その4)は、バイサイドの機関投資家について。ロングオンリー、ロングショートなど様々なトレード手法とロジックを持って資金を運用する機関投資家について解説します。ぜひご覧ください。

▶ICCパートナーズではコンテンツ編集チームメンバー(インターン)の募集をすることになりました。もし興味がございましたら採用ページをご覧ください。

ICCサミットは「ともに学び、ともに産業を創る。」ための場です。毎回200名以上が登壇し、総勢800名以上が参加する。そして参加者同士が朝から晩まで真剣に議論し、学び合うエクストリーム・カンファレンスです。次回 ICCサミット FUKUOKA 2019は2019年2月18日〜21日 福岡市での開催を予定しております。参加登録は公式ページをご覧ください。

ICCサミット FUKUOKA 2018のゴールド・スポンサーとして、SmartHR様に本セッションをサポート頂きました。

▼

2018年2月20-22日開催

ICCサミット FUKUOKA 2018

Session 6D

LECTURE(レクチャー)

今さら聞けない資本市場との向き合い方 / IRの実務

Supported by SmartHR

(スピーカー)

齋藤 剛

SMBC日興証券株式会社

株式調査部 シニアアナリスト

菅原 敬

株式会社アイスタイル

取締役 兼 CFO

米島 慶一

クレディ・スイス証券株式会社

株式調査部 マネージング ディレクター

(ナビゲーター)

金田 拓也

株式会社プレイド

Business Accelerator

▲

▶「LECTURE 今さら聞けない資本市場との向き合い方 / IRの実務」の配信済み記事一覧

連載を最初から読みたい方はこちら

最初の記事

1. 資本市場のプレイヤーの全体像とIRの基礎を解説!

1つ前の記事

3. アナリストの仕事 − 業績予想とバリュエーションを算出し、投資判断と目標株価を伝える

本編

菅原 セルサイドについてお二人に共有して頂いたところで、今度はバイサイドがどんな人達なのかというところに触れたいと思います。

ここからは色々なパターンがあるので、今回は非常に簡潔にまとめています。

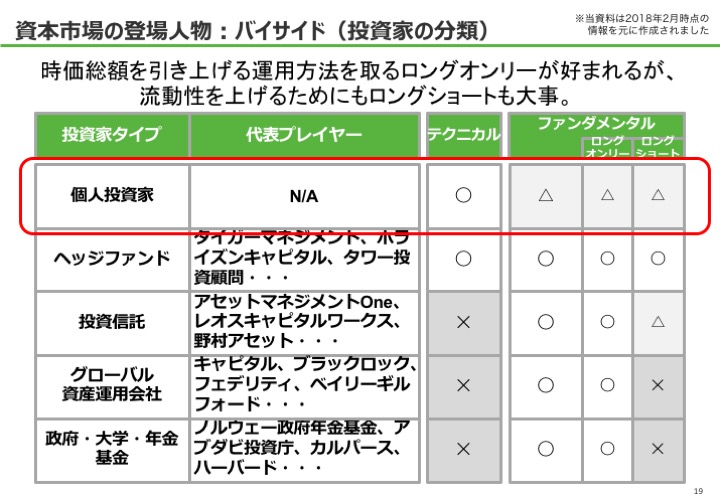

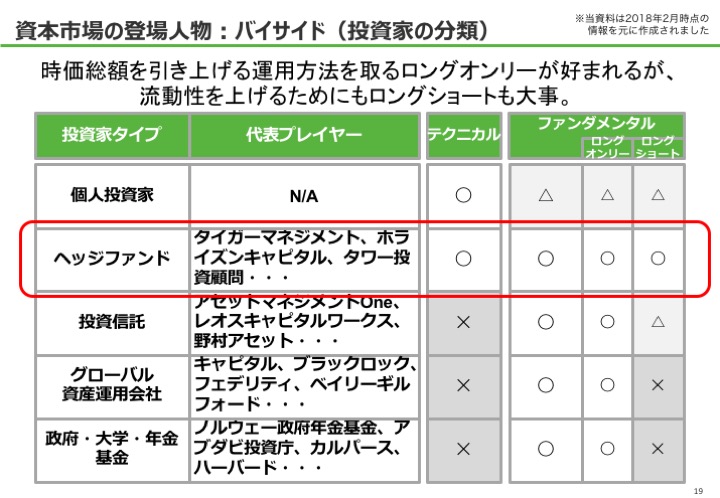

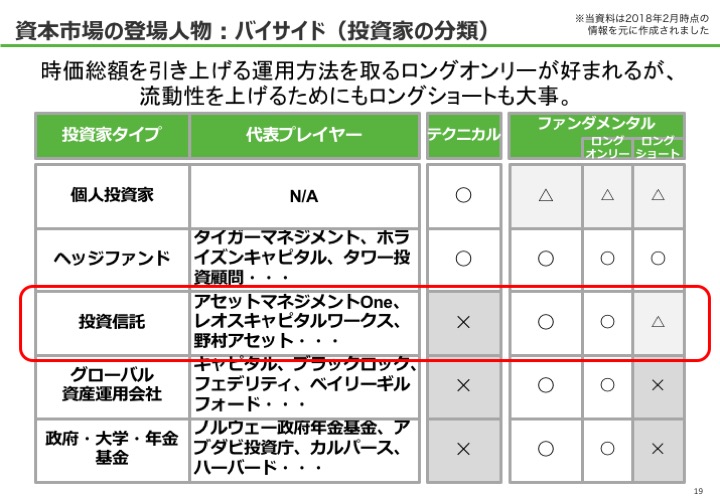

さまざまな投資家のタイプを投資手法で分類

菅原 投資家には色々なタイプがいて、そもそもテクニカルで投資するのか、ファンダメンタルで投資するのかで分かれます。

基本的に、多くの機関投資家はファンダメンタルベースです。

要は会社の戦略ストーリーをちゃんと把握した上で投資をします。

それに対して一部は、テクニカルと言われるチャートのパターンや利ざやで売買する人たち、それらが両方ともいます。

ただし我々発行体側としては、「テクニカルは気にしない」というスタンスでいいのではないかな、と個人的には思っています。

例えば個人投資家の多くはテクニカルです。

ファンダメンタルペースでやっている体の個人投資家はいらっしゃいますけれども、プロとして分析するわけではありません。

僕は色々な掲示板とかを見てしまいますが、「ものすごく曲解されているな」みたいなこともあるため、ここら辺は怪しいなと思っています。

次にヘッジファンドに関しては両方のタイプがいます。

多くはファンダメンタルベースですが、アルゴリズム投資などがありますね。

ハイフリークエンシー・トレーディングみたいな、プログラムを使ってテクニカルに投資するヘッジファンドさんも結構いるにはいらっしゃいます。

ここから本当にプロの投資家ですが、いわゆる投資顧問です。

アセットマネジメントOneさんやレオスさんなどがファンダメンタルで、いわゆるロングオンリーと呼ばれるグロース投資、つまり将来伸びるだろうという投資をします。

あまりロングショート(割安株を買い、割高株を売る投資手法)と言われる、「過去と比較して今バリュエーションが安いから買おう」ということはあまりされない投資家が多くなってくると思います。

そしてもっと長い目線で投資してくれるのは、いわゆるキャピタルとかブラックロックとかフィデリティ、ベイリーギフォードみたいなグローバル投資運用会社や、あるいは政府系や大学、年金基金などです。

このようなところは長く買ってくれて、長い所は10年ぐらい持ってくれたりします。

発行体の人は、ロングオンリーがいいと皆思っています。

なぜかというと長い目線で見ていくので、株価が下がった時に安いと思ってすぐ買い増してくれるからです。

そうすると株価が戻りやすいという効果があります。

発行体目線ではよくそのような話をしていて、これは本当かどうかを後でお二人に聞きたいと思います。

ロングオンリーとロングショートの機関投資家のバランスも重要

菅原 ただしこのロングショートと言われる、買って・売るということを短期間に繰り返す人たちもいないと、流動性が生まれません。

流動性が生まれないと新しいロングオンリーの株主が入れる余地がマーケットに生まれないため、株価が一時的に下がっていても流動性が上がることの方がかなり重要なのではないかと僕は最近思っています。

しかしそのロングオンリーの人たちになかなか入ってもらえないという悩みがあります。

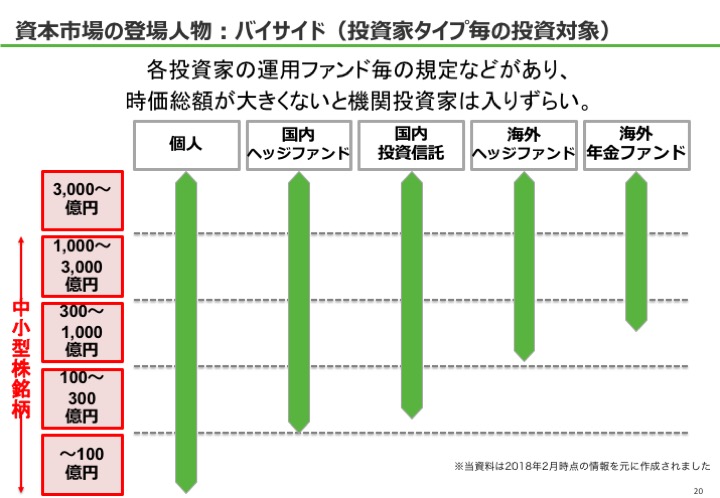

弊社も一番安い時は時価総額を50億円 割っていたので、機関投資家に入ってもらうなんて夢のまた夢みたいな感じでした。

時価総額というか、ファンド側にレギュレーションがあるからです。

「東証一部じゃないとうちのこのファンドは投資しない」「時価総額がこれぐらいじゃないと投資しない」「ワンショット何億円以上の売買じゃないとやってはいけない」というのがあるので、結果として時価総額が大きい会社の方が買われやすいのです。

このような背景があり、個人はどこでも投資できますが、国内ヘッジファンドでロングショートをやっているところなどは時価総額100億円くらいからターゲットに入ってきて、国内投資信託はさらにもう少しハードルが上がって、海外や年金となるともっとハードルが上がってきます。

ですから我々、時価総額3,000億円までが中小型と言われてしまう中で、なかなか彼らの投資ユニバースに入って来ないというところは、先ほどお話したように頑張ってP/Eを上げる、すなわち利益を増やすしかありません。

これはちょっと一般化しているので、色々あるかと思いますが。

機関投資家にとっては流動性の高さは非常に重要

齋藤 この図の通りだと思います。

SMBC日興証券株式会社 株式調査部 シニアアナリスト 齋藤 剛氏

SMBC日興証券株式会社 株式調査部 シニアアナリスト 齋藤 剛氏

また、機関投資家は流動性をすごく気にしています。

以前は本当に時価総額がいくら以下は買えない、というケースが多かったのですが、今は、最初に言ったことと少し話が変わってしまいますが、時価総額よりもまず流動性を気にします。

よく言われるのは、デイリーの売買代金として1億円でラインを引いていることが多いですね。

それはなぜかと言うと、ファンドは買うとなると数十億円と買い出すので、買いたいけど流動性がないと買えないのです。

また自分たちが買うことによって株価を10%上げてしまうこともあるので、それは嫌だということもあります。

さらに何かあって売りに行った時も自分で下げてしまうのが嫌だというのがあり、流動性はとても気にされます。

ですからIRというか会社側の方では、流動性を高める工夫を色々した方が良いと思います。

また先ほどのロングショートのファンドなどについて、ヘッジファンドは売りから入るから嫌だという人もいると思いますが、もうそこは流動性を高めるということで割り切れば良いと思います。

売るという事はどこかで必ず買い戻すという事が起きるので、そこはもう流動性を高めるためのプレイヤーとしてきっちり対応するのがいいのではないのかと僕は思っています。

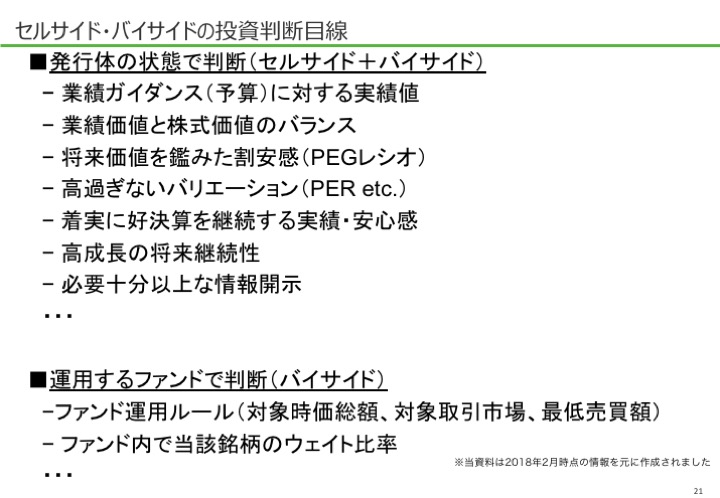

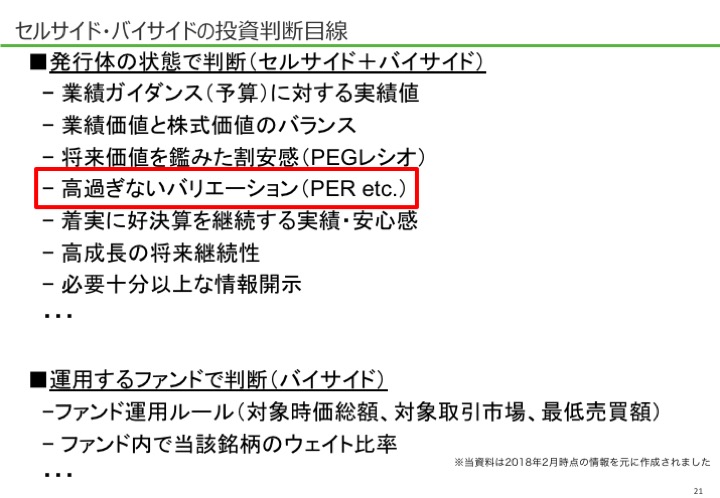

菅原 そして発行体の状態で判断するセルサイド・バイサイドのロジックもあります。

先ほどお話しされたところ以外で弊社の場合すごい気にしているのは、ガイダンスと実際の業績のギャップといいますか、期待値が上がりすぎると後で怖いし、期待値をあげないと悲観的に見られてしまい評価されないことのバランスです。

またいくつか気にしているのは、バリュエーションで高すぎると少し怖いことですね。

6年ぐらいやっていますが、毎回四半期決算が予想をちゃんと超えると安心貯金というか、実績貯金みたいなものが貯まることがすごく大事だと思いました。

しかしそれをやりすぎると「どうせあそこはガイダンスが緩いから」みたいなことを言われ、余裕で超えてくると思われて、いくらそのガイダンスを超えても株価が下がるということもあり、色々難しいです。

そして特に弊社は外国人投資家が40%を超えているため、情報開示のレベルを英語でも同じになるように作ることが非常に大事だと思いきちんと取り組んでいます。

またファンドの方は先ほど齋藤さんもお話していましたが、流動性のルールもありますが、時価総額のルールや、対象とする取引市場に関するルールなどがあります。

他にはファンドマネージャーが例えば80本のファンドを運用しているというときに、「このファンドの場合は組み入れる銘柄は30銘柄でその比率をどのようにする」というルールがあったりします。

そういう論理で、僕ら発行体がコントロールできないところで判断されることもあるかなと思います。

最近、弊社(アイスタイル)のバリュエーションがすこし高く、お二人にも「これでいいのか」という相談をよくしているのですが、バリュエーションについて米島さんに2社分のケーススタディを作って頂きました。

もうちょっと生々しい話の方が面白いかなということで、お願いします。

(続)

次の記事を読みたい方はこちら

続きは 5. PER75倍でもサイバーエージェントは買い推奨、そのロジックとは? をご覧ください。

▶平日 毎朝7時に公式LINE@で新着記事を配信しています。友達申請はこちらから!

▶ICCの動画コンテンツも充実! ICCのYoutubeチャネルの登録はこちらから!

編集チーム:小林 雅/本田 隼輝/戸田 秀成/尾形 佳靖

他にも多く記事がございますので、TOPページからぜひご覧ください。

更新情報はFacebookページのフォローをお願い致します。