▶平日 毎朝7時に公式LINE@で新着記事を配信しています。友達申請はこちらから!

▶ICCの動画コンテンツも充実! Youtubeチャネルの登録はこちらから!

「LECTURE 今さら聞けない資本市場との向き合い方 / IRの実務」9回シリーズ(その5)は、サイバーエージェントのバリュエーションについて。PERは75倍と非常に割高に思えますが、それでも買い推奨のロジックがあります。年間200億円の赤字のAbemaTVをどのように評価しているのか? ぜひご覧ください。

▶ICCパートナーズではコンテンツ編集チームメンバー(インターン)の募集をすることになりました。もし興味がございましたら採用ページをご覧ください。

ICCサミットは「ともに学び、ともに産業を創る。」ための場です。毎回200名以上が登壇し、総勢800名以上が参加する。そして参加者同士が朝から晩まで真剣に議論し、学び合うエクストリーム・カンファレンスです。次回 ICCサミット FUKUOKA 2019は2019年2月18日〜21日 福岡市での開催を予定しております。参加登録は公式ページをご覧ください。

ICCサミット FUKUOKA 2018のゴールド・スポンサーとして、SmartHR様に本セッションをサポート頂きました。

▼

2018年2月20-22日開催

ICCサミット FUKUOKA 2018

Session 6D

LECTURE(レクチャー)

今さら聞けない資本市場との向き合い方 / IRの実務

Supported by SmartHR

(スピーカー)

齋藤 剛

SMBC日興証券株式会社

株式調査部 シニアアナリスト

菅原 敬

株式会社アイスタイル

取締役 兼 CFO

米島 慶一

クレディ・スイス証券株式会社

株式調査部 マネージング ディレクター

(ナビゲーター)

金田 拓也

株式会社プレイド

Business Accelerator

▲

▶「LECTURE 今さら聞けない資本市場との向き合い方 / IRの実務」の配信済み記事一覧

連載を最初から読みたい方はこちら

最初の記事

1. 資本市場のプレイヤーの全体像とIRの基礎を解説!

1つ前の記事

4. 機関投資家のタイプと投資戦略を徹底解説!

本編

菅原 最近、弊社(アイスタイル)がバリュエーションがすこし高く、お二人にも「これでいいのか」という相談をよくしているのですが、バリュエーションについて米島さんに2社分のケーススタディを作って頂きました。

もうちょっと生々しい話の方が面白いかなということで、お願いします。

バリュエーションが高くても「買い」推奨の2社

米島 サイバーエージェントさんとリクルートさんの2社です。

ここはカバレッジしているのでオフィシャルに言える会社です。

この2社はバリュエーションがとても高いです。

先ほどの表の中でも極めて高い会社の1つで、エムスリーに匹敵する会社です。

別にエムスリーをディスっている訳ではありません。

投資家さんに最初に行くとだいたい、「サイバーエージェントいいですよ。リクルートいいですよ」と言っても、「高すぎて買えない」と言われます。

「きたきたきた、これは俺の出番だ」となります。

しかしその裏で、どのように説明しようかとも思います。

単純にP/Eが5倍、10倍だったら買えるわけですね。

「もう買ってください。15倍、20倍になります」と言って。

そしてP/Eが40倍だったら売りというのは簡単ですが、それだと僕らの仕事はただバリュエーションを作るだけになってしまいます。

ではどうやってやったかというと、非常にシンプルに作っています。

裏で色々なことをやっている訳ではなく、シンプルにするほど投資家受けは良いだろうということで僕はやっています。

サイバーエージェントが割高でも「買い」推奨のロジックとは?

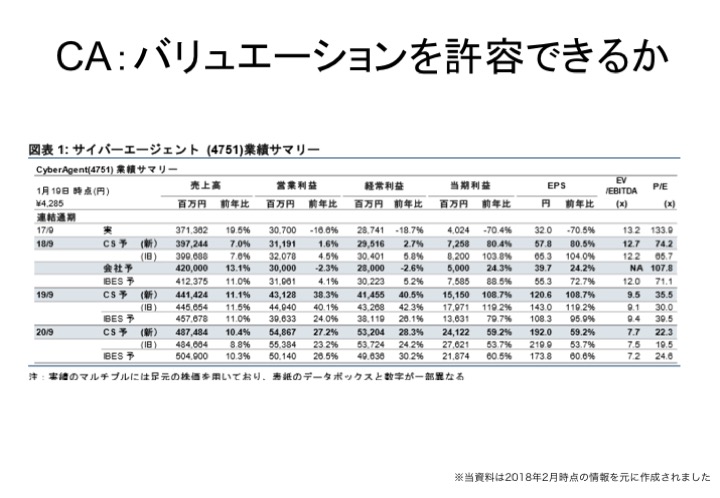

米島 ではサイバーエージェントがどれくらい高いかというところです。

一番右の所を見て頂きたいんですが、EV/EBITDAとP/Eがあります。

例えば2018年度を見ると会社予想ではP/Eが100倍を超えています。

弊社の予想でも75倍とめちゃくちゃ高バリエーションで、「こんなの買えないじゃないか」というのがまず一般的な見解です。

弊社の中でもこれを「買い推奨です」と言った時にはコミッティーのようなものがあり、「なんでこんな高い会社を推奨するんだ」みたいなことになり、喧々諤々とやるというのが最初の仕事になります。

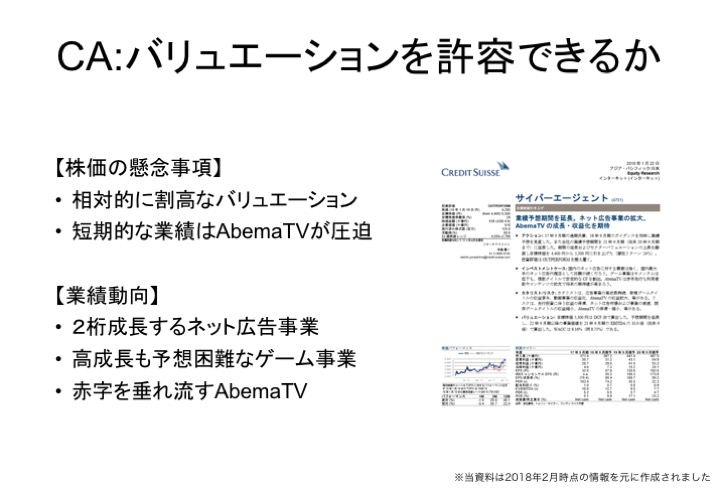

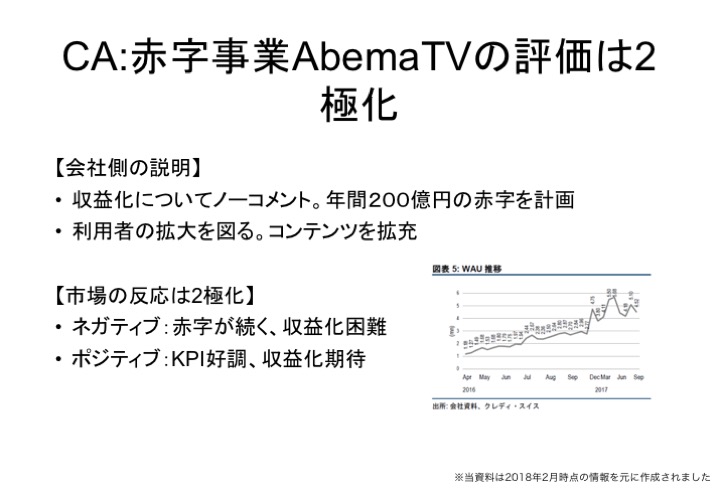

そして株価の懸念事項とは何かというと、1つは割高のバリエーションです。

もう1つはサイバーエージェントに関して具体的に言うと、短期的な業績としてAbemaTVがありまして、これがマイナス200億円という赤字を出しています。

ですからしばらく業績が上がらず、短期的には悪い話ばかりです。

しかし業績動向を見ると実は二桁成長するネット広告事業があります。

これはいいところです。

ゲーム事業はキャッシュを大きく生み出しうる事業ですが、予想が難しいです。

何がヒットするかなんて分かりません。

クレディ・スイス証券株式会社 株式調査部 マネージング ディレクター 米島 慶一氏

クレディ・スイス証券株式会社 株式調査部 マネージング ディレクター 米島 慶一氏

会社がヒットすると思ってもヒットしない訳です。

ゲームはやはり難しいです。

一番よく分かっている会社が分からないことを、外部の僕らが分かるはずがありません。

しかし分からないことが分かるということがすごい大事で、「ここは困難なので分かりません。業績のボラティリティ要因です」と分かることが大事です。

もう1つは、これはマイナス要素なのかプラスの予要素なのかまだ分かりませんが、赤字のAbemaTVがあります。

こうやってシンプルにすると、懸念事項は「バリュエーションが高い」ということと、「業績が悪い」ということ。

しかし良いところ、分からないところ、ダメなところと3つありますというのが前提条件です。

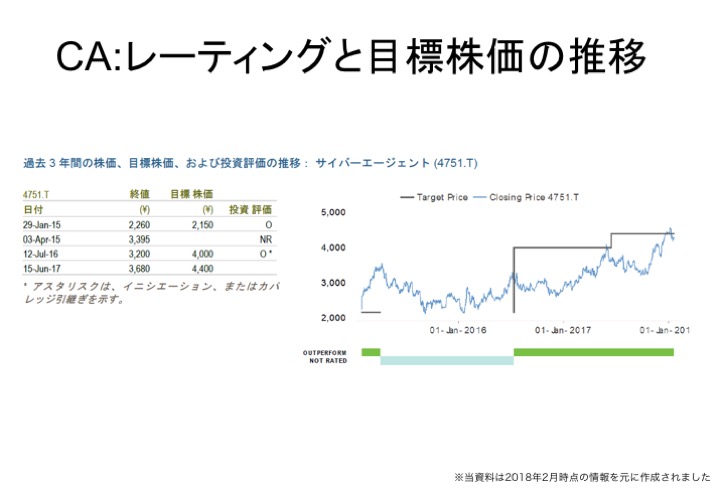

菅原 これはちなみに右側のこのレポートでは、タイトルとレーティングはどんな感じですか。

米島 レーティングはアウトパフォームという、弊社で言う買いのレーティングをつけています。

そして目標株価を上げました。

4,400円を5,300円へと2割ぐらい上げているレポートになります。

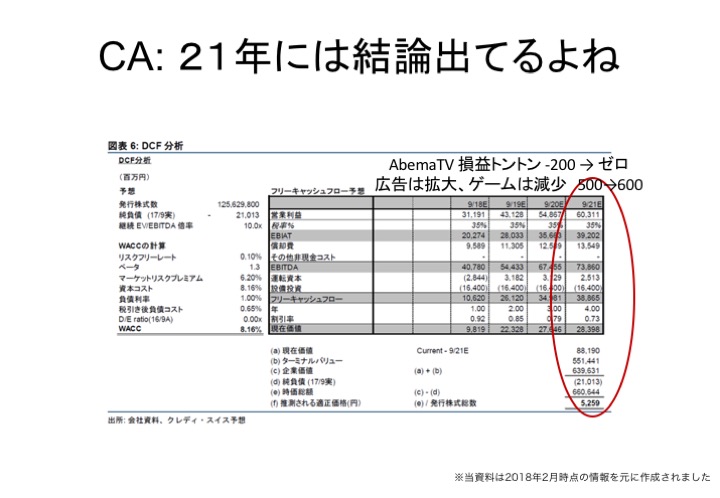

何を直したかというと、1つはもう少し先を見ましょうというのと、「AbemaTV」がもしかしたら黒字化するかもしれない、ということを加味したレポートになっています。

齋藤 米島さんの旧予想から新予想へは業績予想を下げていたと思いますが、なぜ目標株価が上がるんですか。

米島 これはですね、よく見ると短期だけ下げてるんですね。長期は大丈夫なのです。

菅原 株価予想とは短期と長期で2つの数字を出すのですか。

米島 いいえ、短期と長期は出さないですね、株価予想は。

僕はもう一本で1年後の株価というところで出します。

AbemaTVが良くなるかどうかについては良くなってから織り込むのではなく、良くなる期待がどこまで上がるかというところが多分大事だと思うので、そこを見に行きましょうというのがその括りになります。

「AbemaTV」の事業価値をどのように評価するのか

米島 では次です。

僕らはやはり相手が投資家さんなので、「何が投資家さんの不安要素なのか」を把握していないといけません。

これについては初めてカバーする時はまだ難しいですが、齋藤さんよりは短いですが僕はこの業界の中でも20年近くやっているので、投資家さんとも色々議論することになって、共通した見解と何が違うかについては頭の中にあります。

共通しているのは、「やっぱり広告はいいよね」という意見が多いことです。

そして「ゲームはボラティリティがある。株価の短期変動要素だけれども、ここはわからなくてもしょうがない」ということは投資家さんは皆認識しているので、「ここでは別にいいだろう」となります。

相違点が一番大きいのは、AbemaTVに対する価値がプラスかマイナスか、黒字かできるのか赤字のままなのか、そしてAbemaTVは本当にテレビの競合になれるのかということです。

「競合になれるのであればすごいけれども、全然ダメかもしれない」というところです。

プラスとマイナスについて共通項がありつつ、相違点について投資家さんとの意見が全く逆です。

ではこれに対してどういうカウンターパンチをするかってところで次のところです。

AbemaTVの収益化について会社は何も言わないわけです。

だから僕らが意見をするところはなくて、ただし「年間200億円の赤字を計画しています」ということです。

何を言っているかというと、利用者の拡大を図り、コンテストを拡充します、どんどん投資をします、ということです。

先ほどの繰り返しなりますが、投資家さんのネガティブな評価としては赤字が続く、収益化が困難だということ、ポジティブな反応はKPIが好調で収益化に期待が持てるということです。

このように二極化していますが、こういう株ほどの僕らは燃えるかなと思います。

みんながいいと思っている会社はもう上がりきってしまっているとか、みんなが駄目だと思っている会社は下がりきってしまっていますが、両極端になっている所は非常に面白くて、頑張ろうかなと思ってしまうところですね。

2021年にはAbemaTVは赤字解消、営利600億円?

米島 そして結論は結局放棄しました。

AbemaTVはどうなるかわかりません。

業績予想を立てようにも、例えばこういう広告があってどうのこうのとやっても、会社がどういうビジネスモデルを立てているか分からないので妄想の域を出ません。

例えば僕が「これだけの売り上げがこういう理論で描けますよ」と言っても、例えば藤田さんが3ヵ月後の決算説明会で違うことを言ったりするわけです。

そうすると僕の理論は完全に崩れるので、自分のそのバックグラウンド、前提条件も全部崩れてしまう。

ただ言えるのは、コストコントロールがしっかりしているということです。

200億円の赤字と言っていて、これは信頼関係なのですが、この会社ではいきなり300億や400億の赤字は出ない、200億円の赤字と考えて良いと思います。

そしてもう1つ考えたのは、AbebmaTVはフローの赤字はあるけれど、例えば5年後ぐらいにまだ200億の赤字が出ているのかと考えると、さすがに200億円×5年で1,000億の赤字を出してまでこの経営者がビジネスを続けるかどうか、もし黒字が期待できないのであればずっとやるかと考えると、多分サイバーエージェントは撤退もするのではないかと思っています。

単純に言えば、5年経ったらやめるか成功するか、黒字になるかゼロになるだろうと考えてやっています。

ですからゼロ評価で良いかもしれないと。

黒字かできないなら撤退という議論で、僕は投資家向けのレポートを作りました。

結果的に何をやったかと言うと「2021年9月に営業利益が600億円になります」ということです。

今の2018年9月は300億円の黒字です。

要は200億の赤字が無くなって広告は増えますよねという話です。

そしてゲームは減少して基本黒字化をしているところは600億になりますという前提で作ったら、目標株価が5,300円に行ってしまった、と持っていきます。

どうすると投資家もAbemaTVが成功するか成功しないか、そこについてのリスクを取らなくてよくなります。

「赤字をゼロにできるんだったらこれくらいなら安いよね」という事で、僕は今推奨しているところです。

そして実際にAbemaTVが成功できる確率が7割、8割になってきたときに、「AbemaTVの価値はそこで考えましょうか」というレポートとなっています。

事業・業績評価をしやすい情報開示の仕方とは?

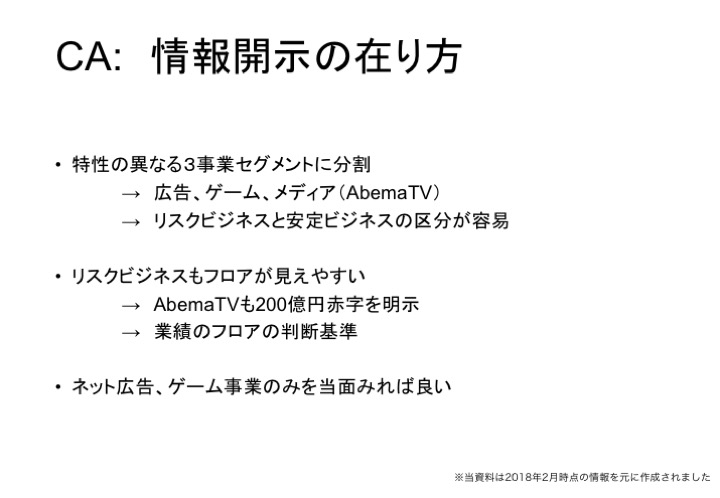

米島 そしてもう1つサイバーエージェントの情報開示のあり方として、上場後にIRをうまくやっているところと同様に、特性の異なる3事業セグメントにきちんと分割しているというところです。

広告、ゲーム、メディア、これはいい分割です。

「ゲームはボラティリティがあります。メディアは分からないです」という僕らの意見をちゃんと反映してくれていて、その3つのセグメントに分けています。

AbemaTVの200億円の赤字については、どこまで下がるか分からないことが僕らは一番怖いです。

例えば今4,000円の株価が3,000円になるというフロアがあるのであれば耐えられますが、2,000円まで、もしかしたら1,000円まで落ちるかもしれないという情報が全然ないので、いくらになるか分からないのが一番怖いです。

ですからフロアが分かっていれば、まあ2割下がっても頑張ればちゃんと戻るよ、と思うことができるので、そういうフロアをきちんと意識させるような情報開示の仕方はあるかと思っています。

AbemaTVが200億円赤字と分かっているので、あとはネット広告とゲーム事業だけを見てればその株価の動向がある程度分かるかなとシンプルにしているのが、サイバーエージェントに関するやり方になります。

結果的に良かったと思うのが、これが前任者のレーティングです。

前任者もうまいところをやっていて、ニュートラルにした後ずっと動いていないのです。

そして僕がクレディ・スイスに入って介入してからこのような感じで上手く乗れたなというのがあります。

ただ過去3年がずっとレポートに出るので、過去の成功失敗がよく分かりますね。

これがサイバーエージェントです。

(続)

次の記事を読みたい方はこちら

続きは 6. リクルートHDのバリュエーション算出ロジック − Indeedの事業価値をどう評価するか? をご覧ください。

▶平日 毎朝7時に公式LINE@で新着記事を配信しています。友達申請はこちらから!

▶ICCの動画コンテンツも充実! ICCのYoutubeチャネルの登録はこちらから!

編集チーム:小林 雅/本田 隼輝/戸田 秀成/尾形 佳靖

他にも多く記事がございますので、TOPページからぜひご覧ください。

更新情報はFacebookページのフォローをお願い致します。