▶平日 毎朝7時に公式LINE@で新着記事を配信しています。友達申請はこちらから!

▶ICCの動画コンテンツも充実! Youtubeチャネルの登録はこちらから!

「M&Aの成功と失敗を分けるものは何か?」6回シリーズ(その3)は、M&Aの成否を分けるポイントを、登壇企業各社の事例を交えながら議論します。ユーグレナ永田氏が力説する「M&Aと恋愛の共通点」とは? ぜひご覧ください!

▶ICCパートナーズではコンテンツ編集チームメンバー(インターン)の募集をすることになりました。もし興味がございましたら採用ページをご覧ください。

ICCサミット FUKUOKA 2018 プラチナ・スポンサーの株式会社リクルートマネジメントソリューションズ様に本セッションをサポート頂きました。

ICCサミットは「ともに学び、ともに産業を創る。」ための場です。毎回200名以上が登壇し、総勢800名以上が参加する。そして参加者同士が朝から晩まで真剣に議論し、学び合うエクストリーム・カンファレンスです。次回 ICCサミット KYOTO 2019 は2019年9月2日〜5日 京都市での開催を予定しております。

▼

【登壇者情報】

2018年2月20-22日開催

ICCサミット FUKUOKA 2018

Session 3B

M&Aの成功と失敗を分けるものは何か?

Supported by 株式会社リクルートマネジメントソリューションズ

(スピーカー)

内山 幸樹

株式会社ホットリンク

代表取締役社長

永田 暁彦

株式会社ユーグレナ

取締役CFO (当時)

平尾 丈

株式会社じげん

代表取締役社長

山田 広毅

日比谷中田法律事務所

パートナー弁護士

(モデレーター)

占部 伸一郎

コーポレイトディレクション

パートナー

▲

▶「M&Aの成功と失敗を分けるものは何か?」の配信済み記事一覧

連載を最初から読みたい方はこちら

最初の記事

1. じげん、ユーグレナ、ホットリンクが「M&Aの成功と失敗」を語る!

1つ前の記事

2. ホットリンクの米国企業買収に見る「M&Aの難しさ」− 買収計画から買収後のマネジメントまで

本編

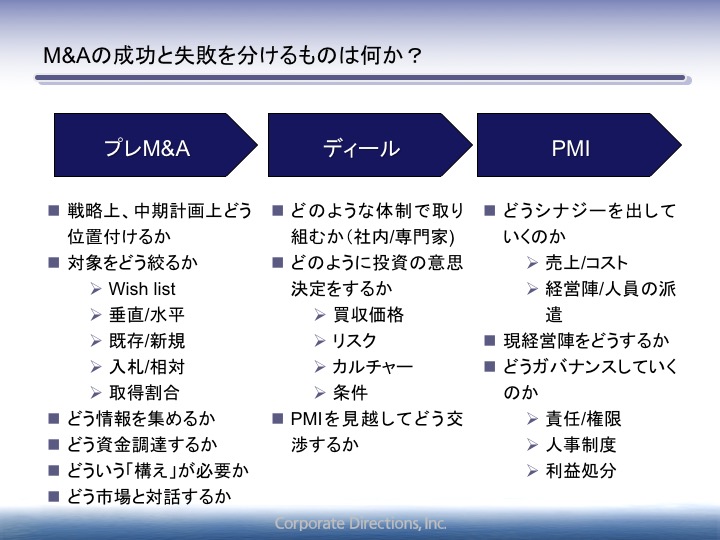

占部 さて、今回は「M&Aの成功と失敗を分けるものは何か?」という漠然としたテーマですが、分解すると次のスライドのように、色々な要素があると思います。

まず、「プレM&A」。

これは「どういう会社を買うのか」という段階で、戦略上、「どれくらいの成長ドライバーとして考えているのか」「中期経営計画では何をどう謳っていくのか」という議論も必要です。

対象の絞り方としては、水平か垂直か、新規か既存か、などの軸があります。

昨今だとM&Aも活発なので、入札案件になることも多いです。

「入札案件になったときにどのように対応するか」「取得割合としてマジョリティを絶対取らなければいけないのか」「むしろマイノリティの方がいいのか」という議論もあります。

M&Aなので投資銀行や個人的なネットワークから色々な情報が入ってきます。

そういった情報のソーシングや資金調達、また、M&Aを進めるにあたっての会社としての体制、体力も求められます。

当然上場企業であれば、それを株式市場や投資家にどうコミュニケーションするかといった問題もあります。

そして実際、案件が絞られてくると社内メンバー、専門家を含めたチームが編成されます。

優秀な人材はもちろん、本業の事業に専念してほしいでしょうが、M&Aも重要ですから、チームの組み方やリソース配分を考える必要もあります。

最終的には、実際のディール、意思決定につながっていきます。

当然価格が一番重要なところだと思いますが、リスクを踏まえた上での意思決定をする必要があります。

また、カルチャーフィット、つまり企業風土が合わない際は断念する場合もあります。

そして経営陣、株主とどういう条件をつけてM&Aをするのかというところです。

その先の長い「PMI」生活、よくM&Aは結婚に例えられますが、結婚して始まる家庭生活を円満に送るために最初の話し合いも必要です。

そう考えますと、やはり買収後が最も大事です。

それはつまり、買ったあとにシナジーを出して、売上を上げてコストを下げること、どのくらい経営陣を送り込むのか、そしてガバナンスの問題ですね。

ここで皆さんにお伺いしたいと思います。

失敗と成功を分けるものは何だとお考えでしょうか?

M&Aは経営力の総合戦であり「準備」がすべて

山田 パネリストの皆さんは成功していらっしゃる方々ばかりかもしれませんが、職業柄、残念ながらうまくいかなかった事例も拝見しています。

その中で非常に重要だと思うのは「準備」ですね。

M&Aは、経営力の全てが試される勝負だと思っています。

まずは骨太な戦略方針が必要で、「なぜその会社を買うのか?」という理由が出来上がっていなければなりません。

その方針にしたがって、良い、普通、悪いの「複数のシナリオ」を作り、良いシナリオを実現させるために達成しなければいけない要素を因数分解して、KPIに落とし込む必要があります。

悪いシナリオの場合は、想定されうるリスクと対応策を決めておきます。

本格的に取引が進行する前の段階で、これらがしっかりできていると、優先順位と想定リスクが明確なので、外部専門家としてもスムーズに的確なアドバイスをすることができます。

逆にこの辺がぶれていると、専門家としてもアドバイスが難しい局面が出てきます。

事前準備がしっかりしている企業が取引の成立確率も高いですし、PMIもそのストーリーに沿って行われるので、スムースに進みやすいと感じます。

理想としては、こういう形ですね。

内山 我々は全く準備が足りなかったですね。(笑)

山田 実際にチャレンジをして失敗をしてきた方々がいて、そこから学んでいるからこそ今フォローができているわけです。

特に海外M&Aの先駆者は、皆大きな失敗をしてきています。

占部 平尾さん、いかがでしょうか?

じげんはPMIを重要視する

平尾 我々は、今のところはそこまで大きな失敗はしていないですね。

10件中、9件が100%M&A(完全子会社化)です。

先程の占部さんの表で言うと、大体入札になって取得割合としてはほぼマジョリティを取ります。

そのなかで、できる限り100%M&Aができるよう、こだわっています。

PMIの段階で、ヒト、モノ、カネ、情報、エース級の人材も送り込みます。

そこに対してはリスクを背負ったM&Aをしているのかなと思います。

山田さんがおっしゃっていた「M&Aでは準備が大事」という話は同感で、じげんでは、事業計画に非常に力を入れています。

毎年12月~3月に、各事業部長や部門責任者が数十ページ程度の事業計画を作成し、毎年3ヵ年計画を作っています。

今年は数百ページ行くのではないかなと思います。(笑)

(会場笑)

占部 すごいですね、大企業みたいですね。

平尾 読むほうもなかなか大変です。

BtoCのネット事業において、とくにC側の人たちはコントローラブルではないので、事業計画が絵に描いた餅で終わってしまうことがあるのです。

一方で、じげんは事業計画をとても大切にしています。

これはM&Aにおいても同じです。

M&Aでは、買い手は資金が手元にあるため、買い手が優位な交渉になりがちかもしれません。

しかし、じげんの場合は逆で、「一緒になれば、自社のみでは難しい事業計画が描けますよ」と提案をするわけです。

インターネット事業をしている企業としては珍しいかもしれませんが、これはじげんの特徴ですね。

占部 今後はマイノリティ出資(過半数以下の出資)の立場からのM&Aを行わないつもりですか?

平尾 正直、やりたい気持ちはあります。

ただヒト、モノ、カネのリソースを鑑みると、中間層以上の人材が稀有になっている状態です。

もし、ここのケイパビリティが高ければ、実現できるだろうと思っています。

現段階で、90億円を使って単年度20億円程度の回収ができているとすれば、現状のスタイルでも効率がいいのかなと感じていますね。

とはいえ、じげんの成長率よりも高い水準で成長している市場は存在するので、社内のリソースがあればマイノリティの立場でのM&Aにもチャレンジしたいと思っています。

占部 ありがとうございます。

それでは永田さん、お願いします。

M&Aは恋愛に似ている? 大切なのは「自分のことを好きな人」を落とすこと

写真左:株式会社ユーグレナ 取締役CFO (当時) 永田 暁彦 氏

写真左:株式会社ユーグレナ 取締役CFO (当時) 永田 暁彦 氏

永田 リスペクトしている平尾丈先輩の前で、恐縮ですが。

(会場笑)

非常に似ているところと、違うところがあります。

我々も基本的には、100%M&Aしか行いません。

一部出資については、自分たちの資産を使わずに、ファンドの外部化をした上で行っています。

そして我々も10勝1敗くらいで、減損は一度だけ(登壇当時)です。

買収価格は計40億円ほどで、10億円ほどを毎年回収していますので、4年間かけて回収予定です。

特徴は、株式交換(※)として行っているので、キャッシュフローは永遠にプラスという点ですね。

▶編集注:株式交換とは、買収先企業の株主が保有する株式を、親会社となる企業の株式と交換する手法。親会社となる企業は新株を発行すればよく、買収資金を必要とせずに対象企業を子会社化できる。

成否を分けるポイントは、まず、「高く買わないこと」ですね。

M&Aは恋愛に似ていると思います。

我々がどんな相手を落とすかというと、自分たちのことを好きな人を落とすのです。

つまり、ユーグレナ社を好きな方々に声をかけるのです。

これはとても大切なことです。

ソーシングとかプライシング、PMIとか様々な要素があるなかで、プライシングだけに絞って話すと、M&Aの納得感は色々な要素から構成されると思っています。

例えば100億円と110億円、2つの価格があるとすれば、その差の10億円を定性的に、お金とは違うものとして評価できるのではないかと思うのです。

それは、買収後のポジションかもしれないし、人材や働き方の変化かもしれません。

ですから通常、定量的視点と定性的視点を混ぜながら交渉をしていると思います。

我々の買収基準は非常に厳しいので、高い買い物にならないことを最上位概念に置いていますね。

占部 ありがとうございます。

「戦略においてミスすると、戦術ではカバーできない」とよく言いますが、準備など、最初の段階で固めておくのが大事だということですね。

次にお伺いしたいのは、買収先の選び方です。

例えば会社によっては、市場の中で買いたい企業をピックアップし、そのシナジー効果を測り、購入金額の上限を設定した「ウィッシュリスト」を作成し、それを常にアップデートしています。

もしくは、インターネット業界など、業界によっては数字のことは見えない業界もあるので、具体的な話が来てから考える会社もあると思います。

ユーグレナにおける理想的な買収先の選定戦略

占部 永田さんは「自社を好きな企業が対象」ということですが、ユーグレナは基本入札案件はないのですよね?

永田 やったことがありませんね。

占部 そういうところと、じげんのように入札が多いというところもあると思います。

そのときにどう口説くか、最初は自分のことを好きでない相手をどう好きにさせるか、その対比も面白いと思います。

買収対象を絞る時に皆さんが考えていることを教えてくれますか?

永田 自分たちで探すか、相手から話をもらえるかについては、両方のケースがあります。

我々は、約150社ほどのロングリスト(※)を作っていますね。

▶編集注:ロングリストとは、M&Aを検討している対象会社の買い手候補先(または買収対象候補先)をリストアップしたもの。これを一定条件等で絞り込んだものをショートリストという。(出典:日本M&AセンターM&A用語集より引用)

このロングリストを作って、知りうる限りの証券会社や仲介会社の方に僕がプレゼンしています。

というのも、自分が直接訪問することもそうですが、企業の数を増やすことと、そのリストの精度を上げていくことが非常に大切だと思っているからです。

通常、通販会社や食品会社の話しかもらえないのですが、我々は、その15倍以上広いターゲットを見据えています。

それは、いただく話とかなり異なるのです。

だいたい「この食品にミドリムシを入れませんか?」という提案になりがちです。

それはそうだと思いますし、我々の考えていることはわからなくて当然だと思います。

ですからいかにロングリストを作って、我々の考えていることを伝え、「なるほどこういうことなのか」と理解してもらう必要があるのです。

占部 そのプレゼンはどれくらいのスパンで行っているのですか?

永田 リストは、そこまで頻繁に変わらないので、そう多くはありません。

ただ、「相手に努力をしてもらったら、その分返していく」ということは大切だと思うので、それはキャッチアップするように心がけています。

じげんにおける理想的な買収先の選定戦略

占部 平尾さん、いかがでしょうか?

平尾 やり方や方針はユーグレナと近いのに、なぜ我々は入札になっているのでしょうか(笑)。

永田 それは、インターネット業界だからじゃないですか?

平尾 PE(プライベートエクイティ)ファンドの方にビット(企業買収における入札金額)は負けている時もあります。

ただ、ビットは負けていても、「じげんを選ぶ」という方がいらっしゃるのですよね。

私は永田さんと同級生なのですが、私が企業にお伺いすると、年次が上の方が出ていらっしゃって「何で君たちに売らなければいけないんだ」と門前払いをされることもあります。

上場した後、合理的であっても人はなかなか動かせないと実感しましたね。

結局相手は人ですから、リストの管理だけではなく、交渉における感情マネジメントが必要だと感じます。

お互いが好きで始まる場合は問題ないのでしょうが、そうではない場合は、仲人が必要ですね。

仲人とは、「平尾はこんな人で、じげんはこういう会社で、こういうことを目指している」とブリーフィングしてくれる存在です。

そういう方には独占で進めるインセンティブがないので、そうなるとコンペになりがちです。

10年前に比べるとM&Aの手段は増えましたが、割高なバリュエーションなところが増えていたり、あとは会計基準上のリスクへの準備が必要ですし、実際にM&A後に初めて分かる情報も多いです。

そういった事後対応を含めて、会社としてM&Aにおけるケイパビリティがないと難しいと思います。

じげんも上場した時はコーポレートスタッフは10名程度でしたが、今(2018年2月登壇当時)は30人です。

連結だと300人強の規模なので、コーポレートスタッフが10%程度ということです。

会計士もいます。

占部 今はファンドに大きな資金が集まっていて、手がける案件のサイズも様々で競合していますよね。

それに対し、「我々ならこういうことができます!」とアピールするのが必要ということですね。

(続)

次の記事を読みたい方はこちら

続きは 4. M&Aにおけるリスクをどう評価し、対処すべきか? をご覧ください。

▶平日 毎朝7時に公式LINE@で新着記事を配信しています。友達申請はこちらから!

▶ICCの動画コンテンツも充実! ICCのYoutubeチャネルの登録はこちらから!

編集チーム:小林 雅/上原 伊織/本田 隼輝/尾形 佳靖/戸田 秀成/大塚 幸

他にも多く記事がございますので、TOPページからぜひご覧ください。

更新情報はFacebookページのフォローをお願い致します。