▶平日 毎朝7時に公式LINE@で新着記事を配信しています。友達申請はこちらから!

▶ICCの動画コンテンツも充実! Youtubeチャネルの登録はこちらから!

「M&Aの成功と失敗を分けるものは何か?」6回シリーズ(その1)は、じげん平尾氏、ユーグレナ永田氏、ホットリンク内山氏が、各社のこれまでのM&Aを振り返ります。M&Aを駆使して成長を続ける三社の企業買収の来歴とは?ぜひご覧ください!

▶ICCパートナーズではコンテンツ編集チームメンバー(インターン)の募集をすることになりました。もし興味がございましたら採用ページをご覧ください。

ICCサミット FUKUOKA 2018 プラチナ・スポンサーの株式会社リクルートマネジメントソリューションズ様に本セッションをサポート頂きました。

ICCサミットは「ともに学び、ともに産業を創る。」ための場です。毎回200名以上が登壇し、総勢800名以上が参加する。そして参加者同士が朝から晩まで真剣に議論し、学び合うエクストリーム・カンファレンスです。次回 ICCサミット KYOTO 2019 は2019年9月2日〜5日 京都市での開催を予定しております。

▼

【登壇者情報】

2018年2月20-22日開催

ICCサミット FUKUOKA 2018

Session 3B

M&Aの成功と失敗を分けるものは何か?

Supported by 株式会社リクルートマネジメントソリューションズ

(スピーカー)

内山 幸樹

株式会社ホットリンク

代表取締役社長

永田 暁彦

株式会社ユーグレナ

取締役CFO (当時)

平尾 丈

株式会社じげん

代表取締役社長

山田 広毅

日比谷中田法律事務所

パートナー弁護士

(モデレーター)

占部 伸一郎

コーポレイトディレクション

パートナー

▲

▶「M&Aの成功と失敗を分けるものは何か?」の配信済み記事一覧

本編

司会 セッション3B「M&Aの成功と失敗を分けるものは何か?」を開始します。

本セッションのオフィシャルサポーターは、リクルートマネジメントソリューションズ様です。

それでは早速、スピーカーの皆様をご紹介します。

ホットリンクの内山幸樹さん、ユーグレナの永田暁彦さん、じげんの平尾丈さん、日比谷中田法律事務所の山田広毅さんです。

モデレーターは、コーポレイトディレクションの占部さんです。

それでは、よろしくお願いいたします。

占部 伸一郎氏(以下、占部) はい、よろしくお願いいたします。

▼

占部 伸一郎

コーポレイトディレクション

パートナー

2001年東京大学経済学部卒。新卒で株式会社コーポレイトディレクションに入社し、17年間の間、一貫してコンサルタントとして活動。2012年にパートナー就任しCDIの経営に携わる。途中、三菱商事の金融事業本部M&Aユニットへの出向経験がある。ネット/通信/モバイル分野、アパレル/消費財、不動産関係向けに中期計画の策定、新規事業の立上げ、アジア展開、事業再生、組織改革などに取り組んでいる。大企業向けのプロジェクトを手掛けるかたわら、近年では成長ベンチャーの支援に力を入れている。Fringe81株式会社社外取締役を兼任。経済ニュースメディア「Newspicks」プロピッカー。

▲

本セッションのテーマは「M&A」ということで、M&A(mergers and acquisitions:企業の合併・買収)の経験をお持ちで、そして苦労も味わってきたであろう皆様に集まって頂きました。

まず最初に、各会社がどのようなM&Aを行ってきたかをお話し頂くところから始めたいと思います。

では内山さんから、よろしくお願いします。

売上10億円で30億円のM&Aに踏み切ったホットリンク

内山 幸樹氏(以下、内山) こんにちは!ホットリンクの内山です。

▼

内山 幸樹

株式会社ホットリンク

代表取締役社長

東京大学大学院工学系研究科在学中に、日本最初期の検索エンジンの開発に関わる。 博士課程を中退し、2000年に株式会社ホットリンクを設立、代表取締役社長に就任。2013年12月に東証マザーズに上場。2015年には世界規模でのソーシャルメディアデータの提供事業を展開する米国企業を買収。世界中のソーシャルデータと解析技術を組み合わせ、インバウンド市場をビッグデータで読み解く事業をスタート。「EY Entrepreneur Of The Year 2015」アクセラレーティング部門日本代表ファイナリスト。著書に「仮想世界で暮らす法(ブルーバックス)」「1時間でわかる図解WEB2.0」。2015年7月から1年に渡り、世界的な起業家組織 EO(Entrepreneurs Organization) の世界最大の規模であるEO Tokyoの20期会長を務めた。

▲

ホットリンクは、ソーシャル・ビッグデータの解析ツールを提供しています。

上場後、事業を世界にどのように展開しようかと考えた際、出した結論が「アメリカの会社を買収する」ということでした。

当時、わが社の売上は10億円規模だったのですが、なんとそのアメリカの会社を24億円で買収しました。

ある「中国国内の情報」を大きく評価し、買収に踏み切ったということを意味している。

どんな事業を運営しているかについて、ご説明いたします。

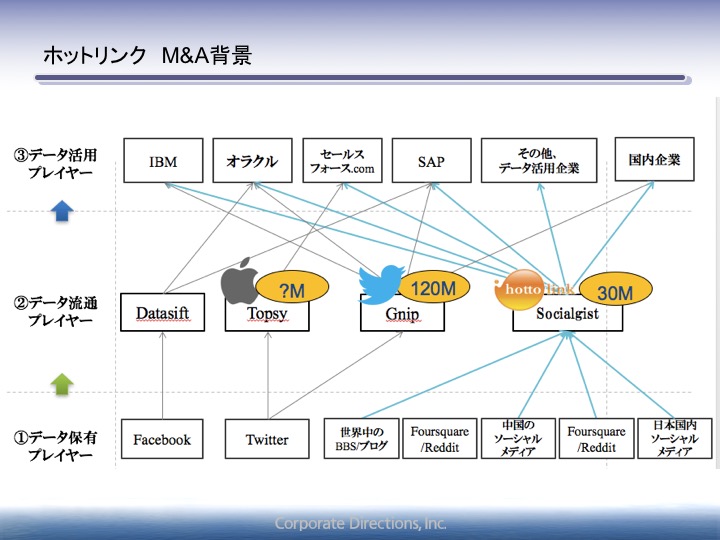

例えば、家電製品は電気がないと動きませんよね。

それと同じように、AIやロボットの時代は「データ」がないと動きません。

この図で言うと、下にあるFacebookやTwitterはデータを“発電”している場所です。

一番上にあるIBMやオラクルは、データを分析し活用する所ですね。

電気においては、発電所と工場を結ぶ送電網や変電所があります。データについても同様にデータを流通する場所が必要です。

例えば、Twitter社は、当時データを世界で3社にしか流通させていませんでした。

そのうちの1社であるTopsyをAppleが買収し、データ流通を止めたのです。

Twitter社はデータを世界に配信できなくなるのは避けたいと思い、Gnipという会社を120億円で買収しました。

このように、データの発電から送電までの業界変遷が起こりました。

我々が30億円で買収したSocialGistは、世界中のブログデータ、そして中国国内データを中国国外に配信できる権利を持った唯一の会社でした。

つまり、中国マーケットを分析するには、どんな会社でもSocialGistからデータを購入する必要があったわけです。

そこで、もし我々がSocialGistを買収すれば、IBMやオラクル、SalesforceといったAIやビッグデータ・カンパニーとのビジネスが拡大ができると考え、買収に踏み切ったのです。

その後、物凄い物語が始まるわけですが、それはセッション内でお話ししたいと思います。

占部 ありがとうございます。では永田さん、お願いします。

10社ほどの買収を経て成長し続けてきたユーグレナ

永田 暁彦氏(以下、永田) 株式会社ユーグレナの永田です。

▼

永田 暁彦

株式会社ユーグレナ

取締役CFO (当時)

1982年生まれ、慶応義塾大学商学部卒。独立系プライベートエクイティファンドに入社。同社でプライベート・エクイティ部門とコンサルティング部門に所属。2008年にユーグレナ社の取締役に就任。ユーグレナ社の未上場期より事業戦略、M&A、資金調達、資本提携、広報・IR、管理部門を管轄。技術を支える戦略、ファイナンス分野に精通しユーグレナ社の財務、戦略およびバイオ燃料などの事業開発責任者を担当。現在は副社長に就任し、日本最大級の技術系VC「リアルテックファンド」の代表も務める。

▲

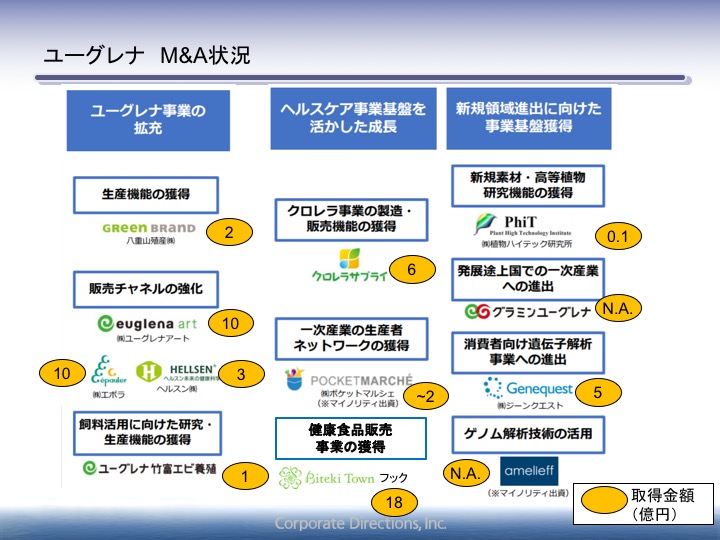

ユーグレナは、ミドリムシを扱っている会社です。

ミドリムシと聞くと怪しいと思われるかもしれませんが、会社はきちんと成長しています。

2012年に東証マザーズに上場した時は社員数が20人ほどで売上規模は約13億円でしたが、今は社員数380人、売上が150億円規模(2018年3月登壇当時)まで伸びています。

成長の源泉は研究開発とコンシューマー・マーケティング、そしてファイナンスです。ファイナンスの一種であるM&Aはわが社にとって非常に重要な戦略です。

過去に10社ほど買収をしています。

ICCサミットでよく話題に上がっていた会社ですと、遺伝子解析サービスを手がけるジーンクエストが2017年10月に仲間に加わりました。

弊社にはもともと、ミドリムシを培養し、製造・販売するバリューチェーンを社内外で持っていましたが、川上から川下まで全てを買収することを最初に試みました。

大学発のベンチャーとして始まった会社なので、当初はマーケティング力がなく、OEM(※)での製造やtoB向けの販売をしていました。

▶編集注:OEM(Original Equipment Manufacturer)とは、納品先のブランド名を使って商品の製造を行うこと。販売能力はあるが、製造能力が無い、または、製造が追いつかない企業と、製造能力はあるが販売力が弱い企業間で行われる取引などがこれにあたる。

最も価値のある「原料を提供する立場」としては、最終的なコンシューマーに直接リーチすると利益率が高くなると考え、コンシューマー・マーケティングを行う会社もどんどん買収しているところです。

それによって一気通貫のビジネスモデルが完成したので、ヘルスケア事業における基盤を横展開するために、新しい素材や顧客を買収する戦略をとっています。

直近ですと、2018年の2月9日に葉酸サプリを提供しているフックという会社の買収を発表しました。

ミドリムシのメインユーザーは50~60代ですが、妊婦向けである葉酸を扱うことで20~30代女性を取り込みたいという考えです。

M&Aによってクロスセルが可能ですし、OPマージンレート(営業利益率)を5~10%改善できます。

新規事業にも力を入れており、海外案件も一件抱えていますが、自分たちの思い描く未来に沿ってM&Aを行っています。

占部 ありがとうございます、では平尾さん、お願いします。

「動かす力」とのシナジーを狙ったM&Aを行うじげん

平尾 丈氏(以下、平尾) じげんの平尾です。

▼

平尾 丈

株式会社じげん

代表取締役社長

1982年生まれ。2005年、慶應義塾大学環境情報学部卒業。

大学在学中に2社を創業し、1社を経営したまま、2005年リクルート入社。人事部門・インターネットマーケティング局・事業開発室などを経て、グループ最年少の23歳でじげんの前身となる企業の取締役となる。25歳で代表取締役社長に就任し、27歳でMBOを経て独立、2013年、30歳で東証マザーズ上場を果たし、2018年6月、35歳で東証一部へ市場変更。「2013Entrepreneur Of The Year Japan」チャレンジングスピリット部門大賞、「2013 Red Herring Top 100 Global Winners」、「Deloitte Technology Fast500 Asia Pacific」など数々の賞を受賞。Great Place To Work「働きがいのある会社」ランキングでも8年連続ベストカンパニーに選出されている。

▲

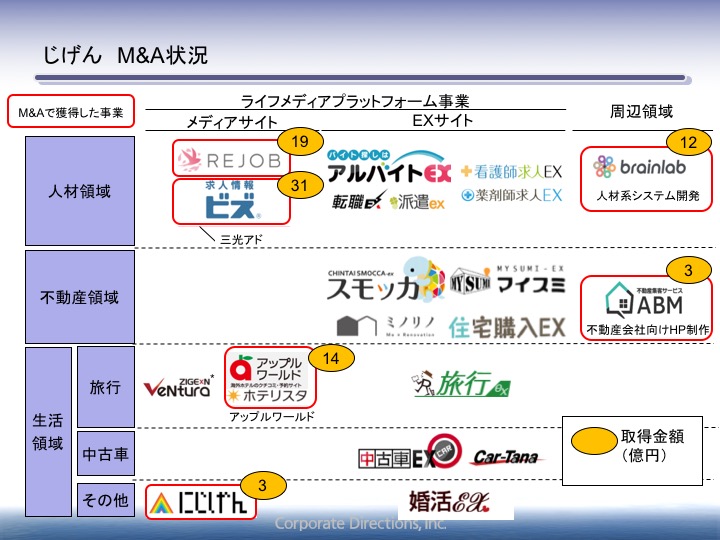

「次元(じげん)を超える事業家集団」を運営しています。

上場した際、じげん は、メタサーチ(※)やアグリゲーション(※)に特化した「BtoBtoC」の会社でした。

▶編集注:メタサーチとは、指定したキーワードを、複数のサーチエンジンで一度に検索し、結果を表示するシステム。アグリゲーションとは、複数の企業が提供するサービスを集積し、1つのサービスとして利用できるようにしたサービス形態。じげんでは創業当初、大手アルバイト情報サイトをまとめて一括検索できる「アルバイトEX」(https://arubaito-ex.jp/)等の情報検索サービスを主な事業としていた。(出典:両用語共に、ASCII.jpデジタル用語辞典「メタサーチ」および「アグリゲーションサービス」より)

大手メディアの送客をサポートをしており、クライアント数は数百社ほど、従業員数50名程度の段階で、非常にスリムで高効率な事業モデルで上場しました。

我々じげんは、もともと求人事業から始まりましたが、不動産などもマネタイズが成功し始めたときに、様々な生活領域における「マッチング・プラットフォーム」というエクイティストーリーを描いています。

どんな業界であっても、「人を集める力」と「人を動かす力」が必要だと思いますが、「集める力」に関しては、ユニークユーザー数やセッション数が大きい先輩方のインターネット企業があると思います。

そのなかで じげん の強みは、「人を動かす力」です。

求職者の方に応募していただく、不動産の物件を探したときに資料請求をするといった、ユーザーが動くところまでテクノロジーでマッチングできる、その「動かす力」が強い会社だと思います。

我々は中期経営計画を発表していますが、M&Aの実施等を含めてそれを実現させていくのが じげん の戦略になっています。

先ほども申し上げた通り、我々は「BtoBtoC」の会社ですから、C、つまり消費者を集める力に長けており、特に顕在層と呼ばれるユーザーを動かす力が高いと思います。

集客、人を動かす力が足りていない企業もありますので、色々な業界において、多くのアカウントを所有している企業をM&Aするというのが我々の基本戦略です。

上場して4年ほど経ちましたが、(2018年2月時点までで)エクイティ・ファイナンスで50億円、デット・ファイナンスで50億円を調達しました。

M&Aするかどうかは、かなり厳しく判断しています。

これまでに約90億円を用いて10件のM&Aを行い、550社をソーシング(ターゲットとなる企業を選定し、ターゲット企業との交渉を行うこと)し、120社のデューデリジェンス(投資対象となる企業の価値やリスクの調査)を行いました。

約90億円を使いましたが、EBITDA(Earnings Before Interest Taxes Depreciation and Amortizationの略。税引前利益に支払利息、減価償却費を加えて算出される利益)ベースで20億円ほどの利益が出ていますので、ようやく結果が出てきたかなというところです。

よろしくお願いいたします。

M&Aに特化している日比谷中田法律事務所

占部 では最後に、弁護士という立場からM&Aに関わっている山田さん、お願いします。

山田 広毅氏(以下、山田) 日比谷中田法律事務所の山田です。

▼

山田 広毅

日比谷中田法律事務所

パートナー弁護士

日本企業がグローバルに戦うためのクロスボーダー戦略法務を専門とする。主軸とするM&A案件に加え、訴訟紛争案件、コンプライアンス案件、独禁法案件、倒産・再生案件等、多数当事者・複数法域が絡む複雑なクロスボーダー案件において戦略的なアドバイスを提供する。慶應義塾ニューヨーク学院、慶應義塾大学法学部法律学科卒。森・濱田松本法律事務所、コロンビア大学LLM修了後、NY州弁護士に登録。Kirkland & Ellis(Chicago Office)にて約2年間勤務後現職。

▲

当事務所は、M&Aに特化したブティック型(専門特化型)法律事務所です。

大企業からスタートアップまで、色々な企業が行うM&Aをサポートしています。

日本企業が海外企業を買収するクロスボーダー案件が6割、あとの4割がインバウンドと国内案件です。

これまで、多くのM&A案件を見てまいりました。

その視点からコメントができればと思っています、よろしくお願いします。

占部 ありがとうございました、私自身も簡単に自己紹介をしますね。

私はずっと経営コンサルタントを務めています。

企業に、戦略としてのM&Aを活用するにあたってのアドバイスをしたり、投資ファンドが買収する際、買収先のビジネス・デューデリジェンスなどもサポートします。

また、M&A後に実際に業績を上げるため、PMI(※)のお手伝いも行っています。

▶編集注:PMI(post merger integration)とは、当初計画したM&A後の統合効果を最大化するための統合プロセスを指す。統合の対象範囲は、経営、業務、意識など統合に関わるすべてのプロセスに及ぶ。(出典:野村総合研究所・用語解説より)

どうぞよろしくお願いいたします。

さて、今回のセッションは、内山さんのストーリーから始めるのがいいだろうと思います。

内山さんは、前回のICCサミットの「俺たちのHARD THINGS」で、ハードだった頃の話をされたそうなので、その苦労話も含めてご紹介頂きたく思います。

(続)

次の記事を読みたい方はこちら

続きは 2. ホットリンクの米国企業買収に見る「M&Aの難しさ」− 買収計画から買収後のマネジメントまで をご覧ください。

▶平日 毎朝7時に公式LINE@で新着記事を配信しています。友達申請はこちらから!

▶ICCの動画コンテンツも充実! ICCのYoutubeチャネルの登録はこちらから!

編集チーム:小林 雅/上原 伊織/本田 隼輝/尾形 佳靖/戸田 秀成/大塚 幸

他にも多く記事がございますので、TOPページからぜひご覧ください。

更新情報はFacebookページのフォローをお願い致します。