▶平日 毎朝7時に公式LINE@で新着記事を配信しています。友達申請はこちらから!

▶ICCの動画コンテンツも充実! Youtubeチャネルの登録はこちらから!

「今さら聞けないベンチャーファイナンスの基本(ICCレクチャー)」10回シリーズ(その7)は、西村あさひ法律事務所の水島さんと木村・多久島・山口法律事務所 山口さんによる「投資契約/優先株式の基本」レクチャーの続きです。今回は「表明保証」と「優先株式」をトピックに、契約において確認・検討すべきポイントをお話し頂きました。是非御覧ください。

▶ICCパートナーズではコンテンツ編集チームメンバー(正社員&インターン)とオフィス/コミュニティマネジャーの募集をすることになりました。もし興味がございましたら採用ページをご覧ください。

ICCサミットは新産業のトップリーダー600名以上が集結する日本最大級のイノベーション・カンファレンスです。次回 ICCサミット FUKUOKA 2018は2018年2月20日〜22日 福岡市での開催を予定しております。参加登録は公式ページをご覧ください。

▼

【登壇者情報】

2017年9月5-7日開催

ICCカンファレンス KYOTO 2017

Session 8C

今さら聞けないベンチャーファイナンスの基本(レクチャー形式)

(スピーカー)

今野 穣

株式会社グロービス・キャピタル・パートナーズ

パートナー COO

高宮 慎一

株式会社グロービス・キャピタル・パートナーズ

パートナー/Chief Strategy Officer

水島 淳

西村あさひ法律事務所

パートナー

山口 孝太

木村・多久島・山口法律事務所

パートナー弁護士

(モデレーター)

琴坂 将広

慶應義塾大学

准教授

▲

▶「今さら聞けないベンチャーファイナンスの基本」の配信済み記事一覧

連載を最初から読みたい方はこちら

最初の記事

【新】今さら聞けない!ベンチャーファイナンスの基本(ICCレクチャー)【K17-8C #1】

1つ前の記事

起業家がおさえるべき投資契約の実務①:資金調達における契約の流れを理解しよう【K17-8C #6】

本編

(編集注:「今さら聞けない投資契約/優先株式」について、講師役を、山口さんと水島さんにお願いし、お話し頂いています。)

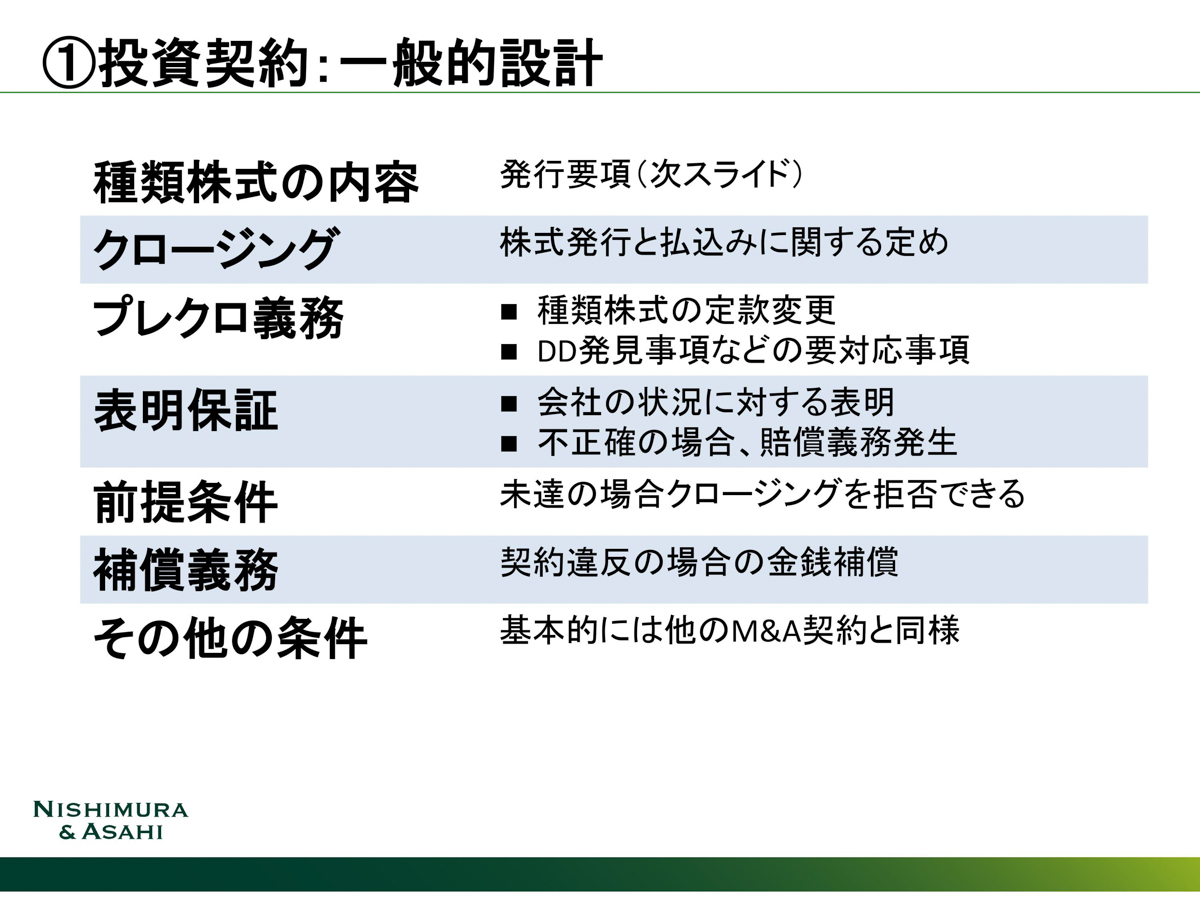

水島 まず「①投資契約」からお話をしますと、一般的な設計としてはこのような感じです。

投資契約にはそこまで特殊性はないので、あまり気にしなくてよいと思って頂いていいのではないかと思います。

ベンチャーファイナンスの場合、こちらが交渉ですごく長引いたりすることはあまりありません。

①投資契約の一般的な設計

水島 普通のM&A契約においては、契約を結んだ後、実際に払い込みや入金や譲渡などが起こるのにひと月、ふた月あったり、独占禁止法の問題などがあると1年や2年かかったりするので、状況が変わった時にどのような対処をするかというのがすごく大事です。

一方で、ベンチャーファイナンスの場合は、数営業日から1~2週間、場合によってはひと月くらいという感じですごく短期に終わってしまうので、投資契約ができた段階でほぼディールは“done“しているのです。

もちろん状況によるのですが、基本的にはそういう風に思って頂いてよく、ここはあまりゴリゴリ交渉というところではないです。

今野 実務的には、意外と「表明保証」のところで問題が起こり易いので、これはどこも一緒のフォーマットだなという風に思われると思うのですが、そこはじっくり読まれてハンコを押された方がいいですね。

表明保証というのは、要するに、今まで言ったことや提示した情報には嘘がないよねという項目です。

琴坂 落とし穴は特にどこにあるのですか?

今野 事業計画や今後の成長可能性のパイプラインリストのようなものを見てみたら、それが捏造だったということもありますね。

表明保証はしっかり確認しよう

水島 そうですね。

おっしゃる通り、投資契約の中では表明保証のところが特に重要です。

表明保証とは何かというと、うちの会社はこんな感じですというのを表明するものです。それが間違っていると損害賠償義務になったりするという話です。

株式はこれくらい発行していますよ、取引先との契約で契約違反しているものはありません、労働条件違反しているものはありません、法令違反しているものはありません、というような形のものが盛り込まれます。

会社の中身をつまびらかに見ていくと、全てにおいてパーフェクトな会社というのはあまりないので、こういった事象を除いて従業員の未払いはないとか、そういう感じで除外項目を盛り込んでいくというのが大事な作業なんですよね。

それをディスクロージャー・スケジュールといって、海外の事例ですと、契約書本体とはまた別に、電話帳のような分厚い書類で、除外項目をまとめて合意したりするんですよ。

レイターステージになればなるほど、特にここが重要になってきます。

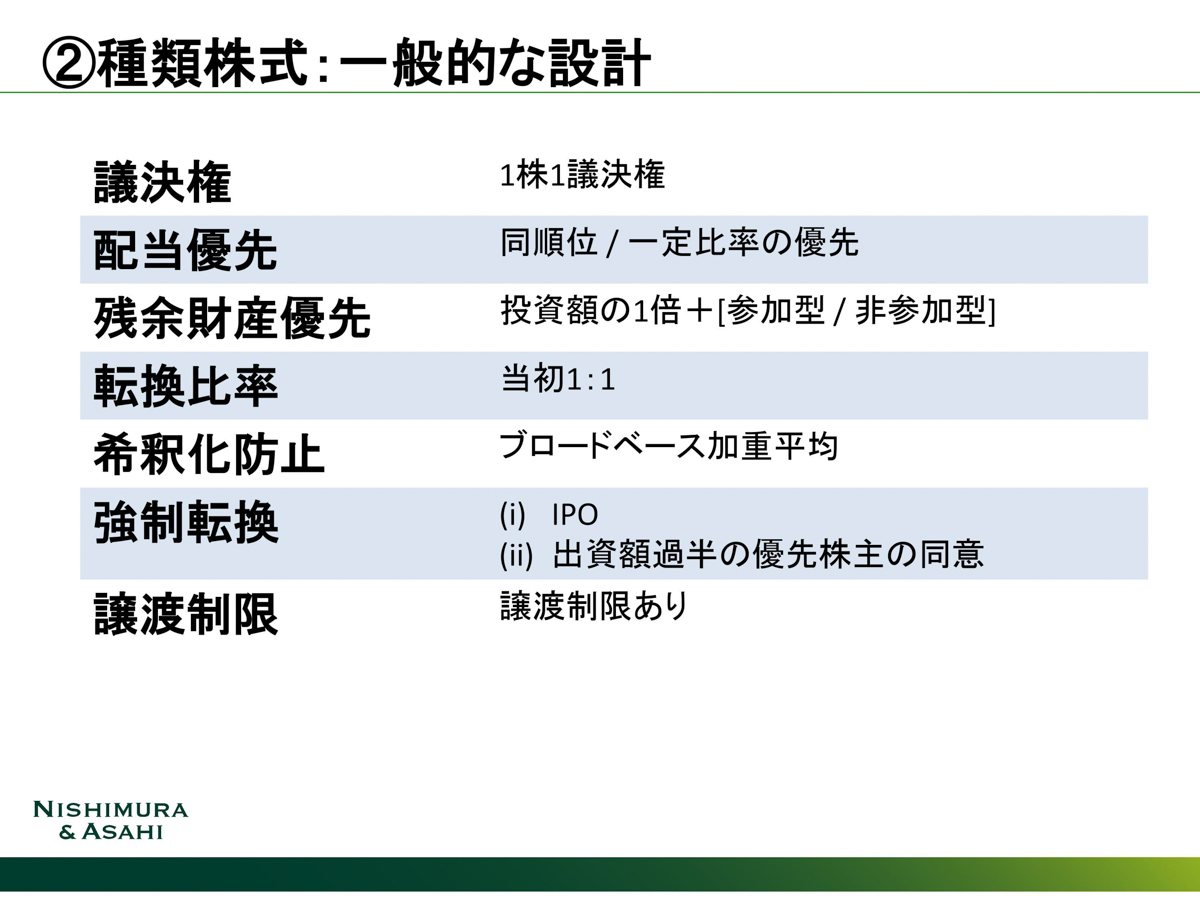

②種類株式の一般的な設計

水島 種類株式については、このような感じですね。

水島 VC投資家さんは、基本的には意思決定やハンズオンの支援もされるので、当然、「議決権」を持ちます。

「配当優先」、「残余財産優先」があります。

少し説明します。例えば、起業家さんが1,000万円で会社を作りました。

投資家さんが、1億円で20%ダイリューション(希薄化)の資金調達をしました。

このとき投資家が受ける株式が普通株だった場合、その翌日に経営者が会社の解散決議をしようと思ったら、経営者は80%持っているので自由にできるんですよ。

解散決議すると、議決権割合で残余財産が分配されるので、80%を持っている起業家が8,000万円ゲットするんですよね。投資家は2,000万円しかゲットできない。

これは要するに、投資家は投資後1日で8,000万円溶かし、一方で、起業家は会社を即座に畳むことによってキャピタルゲインを得るということです。これはおかしいですよねということで、投資家には優先株を発行することとして一定の優先権を付けます。

ベンチャー投資ではラウンドごと非連続に株価が上がっていくので、どうしても株主(創業者、Aラウンド投資家、Bラウンド投資家)間のポジションが違ってきます。

そこで今言ったようなことが起きないようにポジションをきちんと調整するためにこれが入っているのです。

優先権を持つ会社が上場した場合は普通株に転換しければなりません。「転換比率」というのは、この優先株から普通株に転換する比率のことです。ほぼ100%のケースで、当初の転換比率は1対1です。

その次に「希釈化防止」というのがあって、これはいわゆるダウンラウンド(追加増資の株価が、前回の増資の株価を下回ること)対策ですね。

例えば、前のラウンドをプレマネー(※)10億円で、2.5億円集めたのですが、事業がなかなか上手くいかなかったということで、次にブリッジラウンドでプレマネー5億円で集めますという場合には、前のラウンドで入った株主は、ざっくり12.5分の5くらい、自分の持っている株価が薄まってしまう訳ですよね。

▶編集注:プレマネーとは、未公開企業が資金調達をするときの企業価値。(発行済株式数+潜在株式数) x 調達時の株価で計算される。

そうすると後から入って来ているにも関わらず、安い値段で株を買えるので、前の人は困ってしまうというところがあって、そこで少しだけ色を付けて下さいねというのが希釈化防止権です。

ただ、薄まった割合分だけそのままフルフルで回収できるというパターンは結構稀で、ここに書いてある「加重平均」をするパターンが多いです。

細かくなるので割愛しますが、ダウンラウンドした場合には、前のラウンドの投資家さんは少しだけ持分が増えるよ、回復するよということです。

次は「強制転換」です。

これは、起業家さん側から「投資家さんの皆さん、ここまで会社を成長させてきたので、投資家の皆さんの持株を我々と同じ条件の普通株に変えて下さい」と言える、起業家側の権利です。

一般につけられるのは2つで、まずは一つ目の「(ⅰ)IPO」をする場合です。当然普通株でないとIPOできないので、IPOの時は皆さん義務的に転換して下さいねという話ですね。

二つ目が「(ⅱ)出資過半の優先株主の同意」です。

これは何かというと、リードインベスターさんを含めた大半の人が同意している場合は、強制的に転換できますよという話です。

この条項は、どちらかというとキャッチオール的な(ケースを包括する)意味合いがあって、例えばIPOの強制転換条項がで△△証券取引所にIPOするときとされている場合に、△△証券取引所では上がれないのだけれども、○○証券取引所だったら上がれるといった時には、強制転換が使えません。

それから、先ほど有事のウォッシュアウト(洗い替え)の話があったと思うのですが、会社がどうしても上手くいかなくて、どちらかというと事業再生スポンサー的に新しい投資家を呼んできたいという時に、今いる投資家は転換せざるを得ないよねということになります。

こういうケースは、新たなスポンサーさんが来て、株主として、今足りないキャッシュを注ぎ込む訳です。この新たなスポンサーからすると、ここまで会社がダメになっているのに、どうしてダメになった時代に一緒にいた投資家さんが引き続き優先権を持つのだろうということになりますよね。

そういう時に、一部の、例えば持分のすごく小さい投資家さんが優先権をあきらめないということになると、そうした再生が上手くいかなかったりするので、そういう時に対応するための規定ですね。

最後の「譲渡制限」は、非公開会社なので譲渡制限がありますよということです。

これらが種類株式のだいたいの設計です。

(続)

▶ICCパートナーズではコンテンツ編集チームメンバー(正社員&インターン)とオフィス/コミュニティマネジャーの募集をすることになりました。もし興味がございましたら採用ページをご覧ください。

次の記事を読みたい方はこちら

続きは 起業家がおさえるべき投資契約の実務③:後悔しない「株主間契約」設計のコツ をご覧ください。

▶平日 毎朝7時に公式LINE@で新着記事を配信しています。友達申請はこちらから!

▶ICCの動画コンテンツも充実! ICCのYoutubeチャネルの登録はこちらから!

編集チーム:小林 雅/榎戸 貴史/戸田 秀成/横井 一隆/立花 美幸/本田 隼輝/Froese 祥子

【編集部コメント】

がっつり解説頂きましたが、いかがでしたでしょうか。私は、書籍に負けない永久保存版だと考えています!(榎戸)

続編もご期待ください。他にも多く記事がございますので、TOPページからぜひご覧ください。

更新情報はFacebookページのフォローをお願い致します。