▶平日 毎朝7時に公式LINE@で新着記事を配信しています。友達申請はこちらから!

▶ICCの動画コンテンツも充実! Youtubeチャネルの登録はこちらから!

「今さら聞けないベンチャーファイナンスの基本(ICCレクチャー)」10回シリーズ(その3)は、グロービス・キャピタル・パートナーズ今野さんと高宮さんによる「ベンチャーファイナンスの基本」レクチャーの続きです。今回は「資本政策」をトピックに「投資家をどう選ぶべきか」「株式と借入どちらの調達が望ましいか」などリアリティある論点をお話いただきました。是非御覧ください。

▶ICCパートナーズではコンテンツ編集チームメンバー(正社員&インターン)とオフィス/コミュニティマネジャーの募集をすることになりました。もし興味がございましたら採用ページをご覧ください。

ICCサミットは新産業のトップリーダー600名以上が集結する日本最大級のイノベーション・カンファレンスです。次回 ICCサミット FUKUOKA 2018は2018年2月20日〜22日 福岡市での開催を予定しております。参加登録は公式ページをご覧ください。

▼

【登壇者情報】

2017年9月5-7日開催

ICCカンファレンス KYOTO 2017

Session 8C

今さら聞けないベンチャーファイナンスの基本(レクチャー形式)

(スピーカー)

今野 穣

株式会社グロービス・キャピタル・パートナーズ

パートナー COO

高宮 慎一

株式会社グロービス・キャピタル・パートナーズ

パートナー/Chief Strategy Officer

水島 淳

西村あさひ法律事務所

パートナー

山口 孝太

木村・多久島・山口法律事務所

パートナー弁護士

(モデレーター)

琴坂 将広

慶應義塾大学

准教授

▲

▶「今さら聞けないベンチャーファイナンスの基本」の配信済み記事一覧

連載を最初から読みたい方はこちら

最初の記事

【新】今さら聞けない!ベンチャーファイナンスの基本(ICCレクチャー)【K17-8C #1】

1つ前の記事

ベンチャーファイナンスの基本①:事業マイルストーンから最適な資金調達額を考えよう【K17-8C #2】

本編

(編集注:今野さん・高宮さんによるベンチャーファイナンスの講義が続いています)

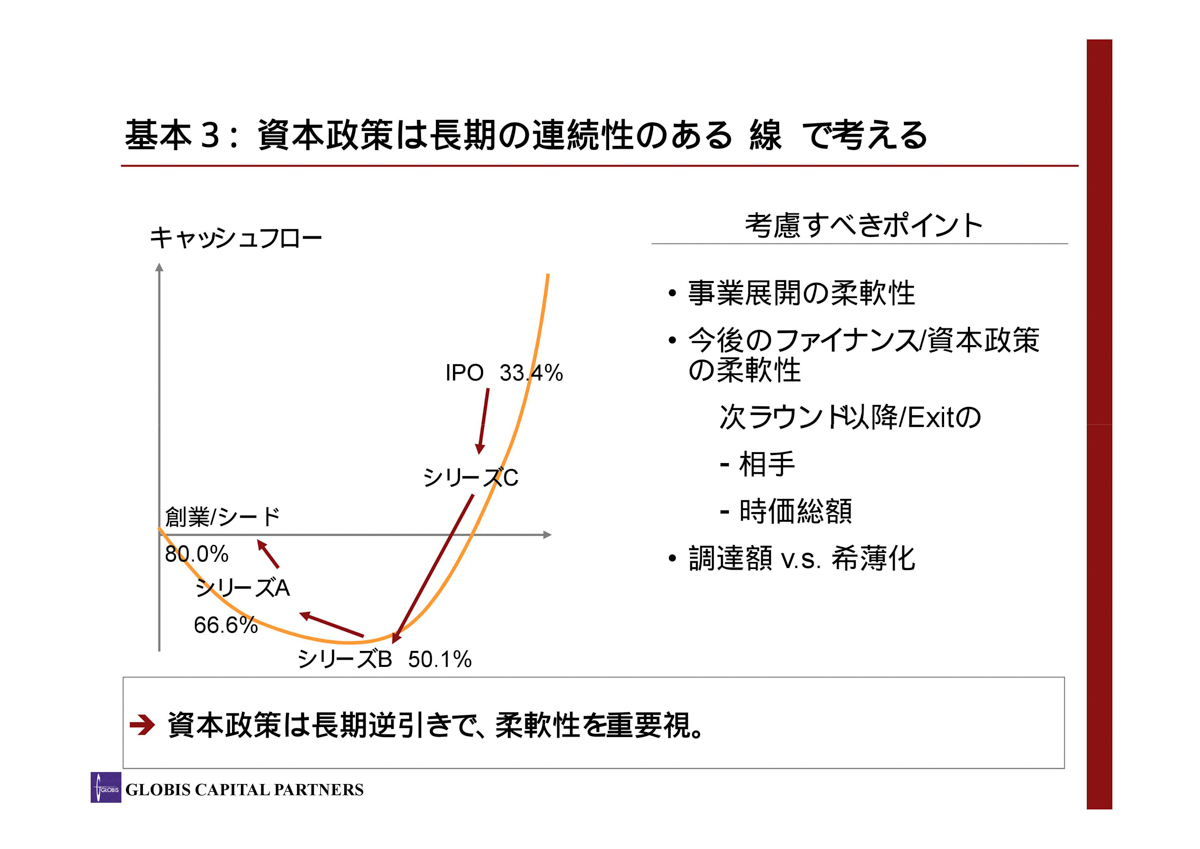

高宮 「ベンチャーファイナンスの基本」のポイント、3点目です。

1点目のステージングの話にも関連しますが、「資本政策」に関してです。

「今回のラウンドではこういうバリュエーション(企業価値評価)でこういった株主の比率で行います」

「ですから株主構成はこうなります」

と、1ページにまとめてポンとお出し頂く方が多く見られます。

プレゼンテーションの際には当然それだけでもよいのですが、背景には、長期的な視点での資本政策というものを是非考慮しておいて頂きたいと思います。

グラフは、あくまでも例示なので、必ずしもこの数字でなければならないという話ではないです。ただ、長期的な視野を持った逆引きの視点で、基本として考えて頂いた方がよいことがあります。

①IPO(株式公開)のタイミングで起業家がどれくらいの株式比率を持っていたいのか?というダイリューション(=希薄化)の論点

②実際に事業モデルを考えた時に、累積でどれくらい調達しなければならないのか?という点

③どのタイミングでいくら調達するのか?という点

特に、これらは考えて頂いた方がよいです。

▶編集注:ダイリューション(=Dilution / 希薄化)とは、増資などで発行済み株式が増加することによって1株当たりの価値が低下すること。

また、そこに対する応用編としては、

「競争環境を鑑みるとどれくらいのスピード感で市場を取りに行く必要があるのか?」

「その時、企業価値評価がまだ安い段階においてどれくらいダイリューションを覚悟していくら集めるのか?」

ということを考慮していくことになります。

長期的な視点で資本政策を考える

高宮 IPO時をいったんの完成形として、その時に自分が株式を何%持っている、といった青写真があった上で、今回のラウンドでは、「次のラウンドに進める事業のマイルストーンを達成するまでにミニマム3億円必要なのでその額を調達します」ということを考えておいて頂きたいですね。

逆に言うと、資金に余裕があり、1回ラウンドを飛ばして一気に10億円調達しますといったこともあり、そういう長いスパンと言いますか、「点」でなく「線」として資本政策を考えて頂いたほうがよいのかなと思っています。

純粋なファイナンスや持ち分の比率のような観点ももちろんあるのですが、最近は色々な種類の投資家がいます。

事業会社やVC(ベンチャーキャピタル)、そしてCVC(コーポレートベンチャーキャピタル)など色々いて、どのタイプの投資家にも起業家にとってメリット、デメリットがあります。

長い時間軸を考えた時に、今回のラウンドにはどういうタイプの投資家がいいのか、次のラウンドをやるにあたって、例えば今後の事業提携をするにあたって、投資家による制約はないのかといった色々な視点と軸で見ていった方がいいのかなと思います。

やはり原則として、ベンチャーにとって一番価値があるのはオプションバリュー(選択肢を絞りこまず、色々な選択肢を持ち続けることでもたらされる価値)というか、今後も制約がなく色々な選択肢を取れるという自由度を確保するということがすごく大事だと思います。

資本政策は一番強烈な縛りになり得るので、そこは長期的な視点で考えて頂けたらというところです。

最初は金融プレイヤー資本、後半から事業会社の資本

琴坂 投資家を考えるにあたって、一番の理想形というのは、どんな感じですか?

高宮 ケースバイケースなのですが、教科書的には最初の方のファイナンスはあまり色がつかない金融プレーヤーでやっておかれるのが良いのではないかと。

その後、自分の事業のモデルが固まってきたり、色々なところとアライアンスが決まったりしてくると、どこの事業会社と協業ががっちりワークしているというのが見えてきます。

その段階で、そういった事業会社との関係性をより強くしますといった感じ、そのついでにお金もついてくるくらいの感覚で、事業を伸ばすための手段として、事業会社からの投資を後半に受け入れるというのがセオリーかなと思います。

もちろん、初期の部分で、最初にトラクションを作るのが難しいから、いきなりそこを後押ししてくれるような事業会社に投資家として入ってもらうといった応用編もあるのですけれども、一般的にはそういうことです。

琴坂 基本的に、最初は自由度があるプレーヤーで、事業が固まってくると色が付いても大丈夫ということですね。

高宮 そうですね。

ビジネスモデルそのものもピボット(方向転換)するかもしれないし、その時の組み相手も変わるかもしれないといったことは、ベンチャーにありがちなことだと思うので。

今野 ここにおける論点は2点あって、1点目として、もしかしたら投資家と、EXIT(出口=買収やIPOによって株式を売却すること)がどれくらいの時期で考えているかとか、どれくらいの期待リターンを持っているのかといったことを話し合ってもよいのではないかと思っています。

もう1つは、理想形は、こういうシェアで落ちていく(希薄化していく)のだけれども、実際にそうではないケースもあるのでお互いに柔軟な対応が必要であるということです。

僕らはどういう風に見るかというと、アップサイドケースやダウンサイドケースを想定します。

額面上の時価総額だけではなく、優先株式を使って、M&A(投資先が買収されたケース)の時は優先的に回収させてもらうような条項を規定することで、資本政策も一定程度考慮しながら時価総額や株価に関しては多少譲る代わりに、IPOが実現できなかった場合には一定のルールに従って優先的に分配してもらうようにしたりします。

もちろんIPOよりもプレミアムの付くM&Aケースもあるので、M&Aが必ずダウンサイドケースであると言うことでは無いのですが。

▶ 優先株式についてご参考:残余財産分配に関する優先権

当然ながら、資本政策は簡単に後戻りできるものではないし、起業家の皆さんの計画もあるので、いろんな要素を組み合わせて、お互いにフェアだと思える条件を複合的に議論するが大事だと思います。

逆に、例えば、起業家に、株価は高くなければダメ、普通株でなければダメ、議決権を行使されるのも嫌だ、ボード(社外取締役の派遣)も来ないで(経営に口出ししないで)なんて言われると、困ったなと思います。

投資後の支援を期待されていないのかなと思うので、そこは起業家と腹を割って話して、トータルで進めるのがよいのだろうなと思いますね。

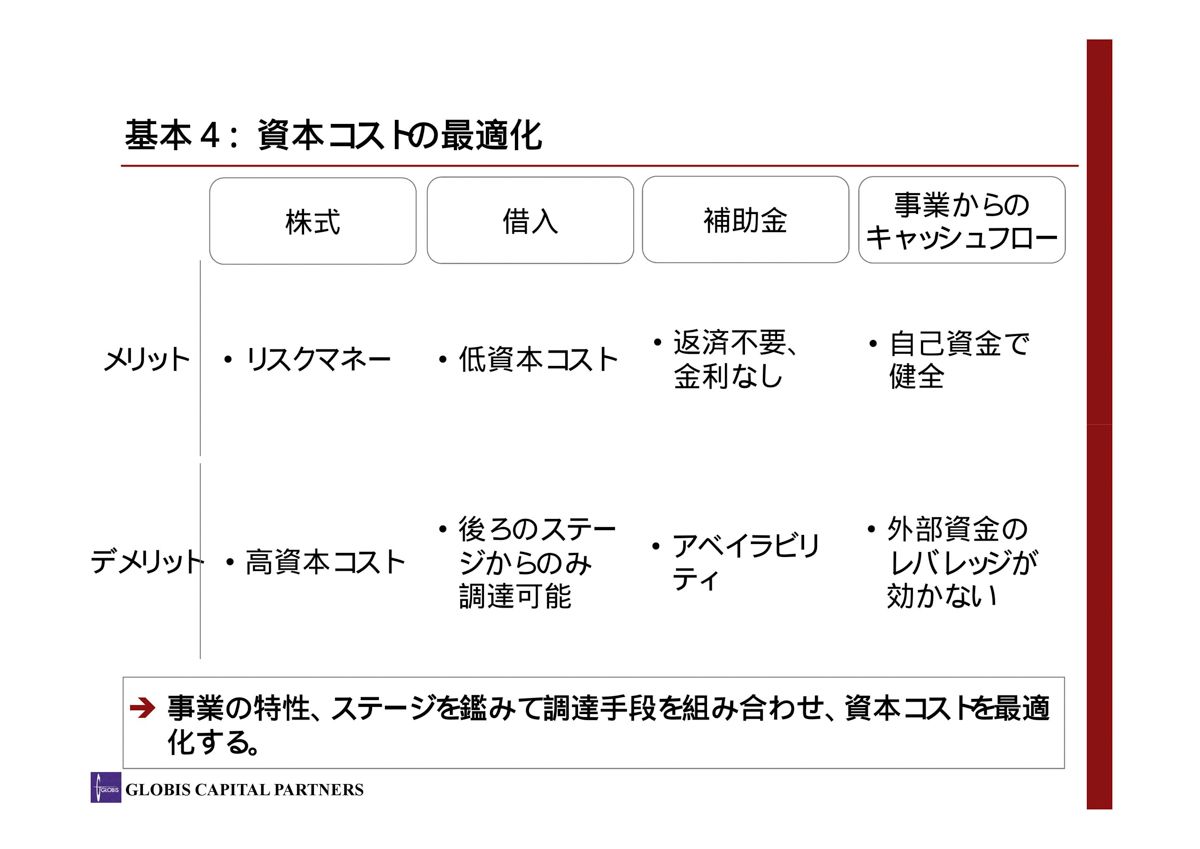

高宮 次は若干テクニカルな部分もあるのですが、ファイナンス的によく言われる「資本コスト」という概念についてです。

▶ 参考:資本コストとは?

起業家の方が忘れがちなのは、株式でお金を調達しようが、借り入れで調達しようが、金利的な概念があってお金には金利というコストがかかりますというところです。

実際にいま銀行でデット(負債)が付くと、1%台とかで借りられますが、この時そのお金を調達するコストは借りた金額×1%ですといった話です。株式も同じ利子に似た概念があり、投資家が期待する利回りが、負債の利子のような「コスト」に当たります。

ベンチャー投資家は、ステージによりますが20%とか30%とかという桁で、利回りを期待しています。「リスクを取って投資して、5年かかってEXITだから10倍にはしたいよね」といったような計算があることは理解して頂いた上で、資金調達の話をするとよいと思います。

起業家としては、借入や株式などお金を調達するのにかかるコストの全体を加重平均した時になるべく下げるというのが、ファイナンス的なイロハのイです。

借り入れは恋愛、株式は結婚

琴坂 すごくざっくりとした質問になるのですが、そうすると、超低金利時代と言われる今、借り入れの魅力が上がっているのではないかなとか思ってしまうのですが、そのあたりの状況はどうなのでしょうか。

高宮 実際、銀行がベンチャーに対して貸し出しするハードルが下がっているという事実がある一方で、そもそも借入がつき出すのは、一般的にはだいたい一つの期で黒字を見せてからというのが多いです。時流によって緩く/厳しくなったりすることはありますが。

1年前(2016年)くらいからだとだいぶ緩くなっていて、単月黒字で今年トントン弱くらいだったら何とかデット(借入)がつきますといったことが多かったです。

当然、最初は借り入れ実績がないので、例えば3,000万円から、5,000万円からスタートしましょうという形なので、ベンチャーのステージがアーリーであればあるほどそもそもつかないですし、金額も限られてしまいます。

金額が少ない、例えば3,000万円借りたとして、最初は実績作りのため1年で返して下さいということだと借りた瞬間に返済が始まっている訳で、実際に事業に回せる資金がその半分以下といった話にもなりかねない訳です。

ですから、実は、初期のお金としてはあまり借入が使えないという悩みがありますね。

だからこそ、ビジネスモデルもできていない、売上も立っていない企業に対して、株式で調達するリスクマネーの出し手としてVCがいるという側面があります。

我々自身のポジションを考慮せず(笑)、ザクッと言ってしまうと、VCから調達するお金は必要最低限にしておいて、他の手段も上手く使いましょうというのがセオリーかなと思います。

今野 「借入は恋愛、株式は結婚」なんて言いますよね。

戻れるかどうかみたいな話です。

借り入れでは銀行側が倒産させる権利を持つ

高宮 ただ一方で、最近少し借入が楽になった分、早いステージから借り入れてをしているところもあります。

借り入れの怖いところは、返せなくなった瞬間に銀行側が倒産させる権利を持ってしまうので、実は銀行は株主よりも怖い存在になり得るというところですね。

株主は「すみません、エクジットしません。できません」と言われたところで、「ふざけるな」と言うことくらいしかできないのですが、銀行は「はい、倒産ね。さようなら」と言って会社を畳ませることができるのです。

逆に言うと、銀行からすると1%の金利で貸しているということは、同じ金額を貸していて100社中1社倒産したら、それで彼らの儲けがなくなってしまうといったシビアな話なので、それだけ強い権利をもっているのです。

メリット・デメリットはそれぞれあります。

全体で最適化しましょうという、そういう話かと思います。

今野 最近のベンチャーの実情として、借入ができるようになりましたけれども、やはりエクイティのサイズ(株式で調達する金額)と同じくらいまでしかいかないです。

琴坂 エクイティのサイズと同じくらいなのですね。

今野 結局エクイティ・ファイナンスができてから、その同額とか、資本金までの範囲で(貸し出す)といった話になるので、現実には、借入だけというのはそんなに簡単なことではないです。

琴坂 なるほど。ミックスで借り入れするケースは、結構増えてきているということですよね。

今野 逆にROE(Return On Equity=株主資本利益率)を高めるという意味では、僕らとしてはデットを混ぜてもらった方がいいです。

キャッシュフローが見えていればですが。

高宮 ただ、ここ(2017年9月)直近の数か月という単位で言うと、銀行も少し締め(審査がきびしくなり)だしていますね。

琴坂 その(エクイティとデットの)ミックスというのが現実的になるのは、シリーズAくらいでしょうか?

今野 シリーズBくらいではないでしょうか。

高宮 さすがに、売上が立っていて、たまに単月黒字は出しているくらいのステージかと思います。

(続)

▶ICCパートナーズではコンテンツ編集チームメンバー(正社員&インターン)とオフィス/コミュニティマネジャーの募集をすることになりました。もし興味がございましたら採用ページをご覧ください。

次の記事を読みたい方はこちら

続きは ベンチャーファイナンスの基本③:リードインベスターの価値を徹底議論 をご覧ください。

▶平日 毎朝7時に公式LINE@で新着記事を配信しています。友達申請はこちらから!

▶ICCの動画コンテンツも充実! ICCのYoutubeチャネルの登録はこちらから!

編集チーム:小林 雅/榎戸 貴史/戸田 秀成/横井 一隆/立花 美幸/本田 隼輝/Froese 祥子

【編集部コメント】

高宮さんのスライドが大変分かりやすく勉強になります!デットファイナンスのリスクといった面もしっかり認識しました…(榎戸)

続編もご期待ください。他にも多く記事がございますので、TOPページからぜひご覧ください。

更新情報はFacebookページのフォローをお願い致します。