▶平日 毎朝7時に公式LINE@で新着記事を配信しています。友達申請はこちらから!

▶ICCの動画コンテンツも充実! Youtubeチャネルの登録はこちらから!

好評セッション「上場後に何が起こる? Post-IPOのあれこれ(シーズン2)」の書き起し記事をお届けします!6回シリーズ(その1)は、モデレーターを務めるシニフィアンの小林賢治さんによるイントロダクションです。登壇者の自己紹介とあわせて、ぜひご覧ください!

ICCサミットは「ともに学び、ともに産業を創る。」ための場です。毎回200名以上が登壇し、総勢800名以上が参加する。そして参加者同士が朝から晩まで真剣に議論し、学び合うためのエクストリーム・カンファレンスです。次回 ICCサミット KYOTO 2019は2019年9月2日〜5日 京都での開催を予定しております。参加登録は公式ページをご覧ください。

本セッションは、ICCサミット KYOTO 2018 プラチナ・スポンサーのAGSコンサルティング様にサポート頂きました。

▼

【登壇者情報】

2018年9月4〜6日開催

ICCサミット KYOTO 2018

Session 2A

上場後に何が起こる? Post-IPOのあれこれ(シーズン2)

Supported by AGSコンサルティング

(スピーカー)

荻原 猛

ソウルドアウト株式会社

代表取締役会長CGO

川本 寛之

株式会社gumi

代表取締役社長

藤野 英人

レオス・キャピタルワークス株式会社

代表取締役社長

吉松 徹郎

株式会社アイスタイル

代表取締役社長 兼 CEO

(モデレーター)

小林 賢治

シニフィアン株式会社

共同代表

▲

▶「上場後に何が起こる? Post-IPOのあれこれ(シーズン2)」の配信済み記事一覧

▶本セッションの「シーズン1」は以下のリンクよりご覧いただけます!

上場後に何が起こる?社長に訊くPost-IPOのあれこれ(全12回)(ICC FUKUOKA 2018)

本編

司会 それでは定刻になりましたので、Session 2A「上場後に何が起こる? Post-IPOのあれこれ」を開始いたします。本セッションのスポンサーは、株式会社AGSコンサルティングです。

それではスピーカーの皆様をご紹介します。

ソウルドアウトの荻原 猛さん。

gumiの川本 寛之さん。

レオス・キャピタルワークスの藤野 英人さん。

アイスタイルの吉松 徹郎さん。

そして今回モデレーターを務めて頂くのは、シニフィアンの小林 賢治さんです。

それでは小林さん、よろしくお願いいたします。

小林 賢治氏(以下、小林) はい、ありがとうございます。

▼

小林 賢治

シニフィアン株式会社

共同代表

兵庫県出身。東京大学大学院人文社会系研究科修了(美学藝術学)。コーポレイト・ディレクションを経て、2009年に株式会社ディー・エヌ・エーに入社し、執行役員HR本部長として採用改革、人事制度改革に従事。その後、モバイルゲーム事業の急成長のさなか、同事業を管掌。ゲーム事業を後任に譲った後、経営企画本部長としてコーポレート部門全体を統括。2011年から2015年まで同社取締役を務める。事業部門、コーポレート部門、急成長期、成熟期と、企業の様々なフェーズにおける経営課題に最前線で取り組んだ経験を有する。朝倉祐介、村上誠典と共に、2017年7月にシニフィアン株式会社を設立、共同代表を務める。

▲

このテーマは2回目ですが、前回とはメンバーがガラッと入れ替わりました。

▶参照:上場後に何が起こる?社長に訊くPost-IPOのあれこれ(全12回)(ICC FUKUOKA 2018)

今回は上場された企業のお三方と、それらの企業に投資する立場にあるレオス・キャピタルワークスの藤野さん、そして私というメンバーで進めてまいります。

まずは簡単に、一言ずつお願いしたいと思います。

好評セッション「シーズン2」登壇者の自己紹介

吉松 徹郎氏(以下、吉松) 「@cosme(アットコスメ)」を運営している、アイスタイルの吉松です。

▼

吉松 徹郎

株式会社アイスタイル

代表取締役社長 兼 CEO

東京理科大学基礎工学部卒業後、アクセンチュア株式会社入社。1999年7月に有限会社アイスタイル(現:株式会社アイスタイル)を設立し、代表取締役社長に就任。同年12月、コスメ・美容の総合サイト「@cosme」をオープン。2012年、東証一部上場。現在は「Beauty×ITで世界ナンバーワン」をミッションとして事業を拡大、アジアを中心にグローバルにビジネスを展開している。また、公益社団法人 経済同友会東京オリンピック・パラリンピック 2020 委員会副委員長、公益社団法人 経済同友会幹事を務めるほか、公益社団法人アイスタイル芸術スポーツ振興財団を設立し、理事長として現代アートの制作・展示への助成支援やスポーツイベント開催活動への助成支援を行うなど、活動の幅を広げている。

▲

2012年に上場したので、このメンバーの中では比較的、上場してからが長い方になりましたね。

よろしくお願いします。

藤野 英人氏(以下、藤野) レオス・キャピタルワークスの藤野です。

▼

藤野 英人

レオス・キャピタルワークス株式会社

代表取締役社長

レオス・キャピタルワークス株式会社代表取締役社長・最高投資責任者。1966年富山県生まれ。国内・外資大手投資運用会社を経て、2003年創業。主に日本の成長企業に投資する株式投資信託「ひふみ投信」シリーズを運用。投資教育にも注力しており、明治大学商学部兼任講師、JPXアカデミーフェローを長年務める。一般社団法人投資信託協会理事。近刊に『さらば、GG資本主義 投資家が日本の未来を信じている理由』(光文社新書)。

▲

「ひふみ」という日本最大の投資信託を運営しており、運用総額は8,000億円です。

ひふみは上場企業のみが対象ですが、弊社自身は未上場および上場企業に投資をしており、これまで7,000人ほどの経営者にお会いしてきました。

今日のセッションを楽しみにしています。

川本 寛之氏(以下、川本) gumiの川本でございます。

▼

川本 寛之

株式会社gumi

代表取締役社長

京都大学経済学部卒業後、2002年4月に株式会社日本政策投資銀行に入行し、以後一貫してコーポレートファイナンス全般の業務に携わり、企業の成長を支援。その後、2008年4月にDBJキャピタル株式会社へ出向し、数々の中堅・中小・ベンチャー企業の投資業務に従事。2009年5月に同社を通じ株式会社gumiへの投資を実行。2011年8月、株式会社gumiに入社、同年11月に取締役に就任し、国内、海外の管理部門を統括するとともに、資金調達、M&A等のファイナンス案件やパートナーとの提携案件を主導。また、2012年6月に株式会社gumi venturesを設立し、代表取締役社長(現任)として、数多くのスタートアップ企業への投資を実行。その後、2014年12月には株式会社gumiの東京証券取引所市場第一部への上場を実現させ、2016年3月代表取締役副社長、2018年7月代表取締役社長に就任(現任)。

▲

gumiと言えば…ポストIPOに何が起こったかは皆さんご存知だと思いますが……(笑)。

(会場笑)

自分で言うのもなんですが、例の「gumiショック」(※ 本セッションPart2参照)が起こってしまいました。

そうならないためのノウハウを、皆さんに伝授できればと思います。

よろしくお願いします。

荻原 猛氏(以下、荻原) ソウルドアウトの荻原と申します。

▼

荻原 猛

ソウルドアウト株式会社

代表取締役会長CGO

1973年生まれ、A型おとめ座。177センチ、72キロ。中央大学大学院戦略経営研究科、経営修士(マーケティング専攻)。著書に『ネットビジネス・ケースブック』(2017年8月 同文舘出版 田中洋共著)がある。大学卒業後起業するも、あえなく失敗。インターネットでモノを売る技術を身に付けたいと考え、2000年に株式会社オプト入社。2006年広告部門の執行役員に就任。オプト入社から10年後の2009年12月に中小・ベンチャー企業支援専業のソウルドアウトを立ちあげ、代表取締役社長に就任。2016年1月ヤフー株式会社と資本業務提携。2017年7月東京証券取引所マザーズ上場。2018年7月現在、全国の営業所は21拠点。営業日は全国を回りお客様と熱く語り合い、休日は娘との遊びに熱中している。

▲

私たちは、日本全国の中小・ベンチャー企業に対して、デジタルマーケティングを支援する会社です。

2017年7月に上場したばかりでして、上場後に色々なことが起きました。

それらを皆さんにお伝えできればと思います。

今日はよろしくお願いします。

小林 モデレーターは、私、シニフィアンの小林が務めます。

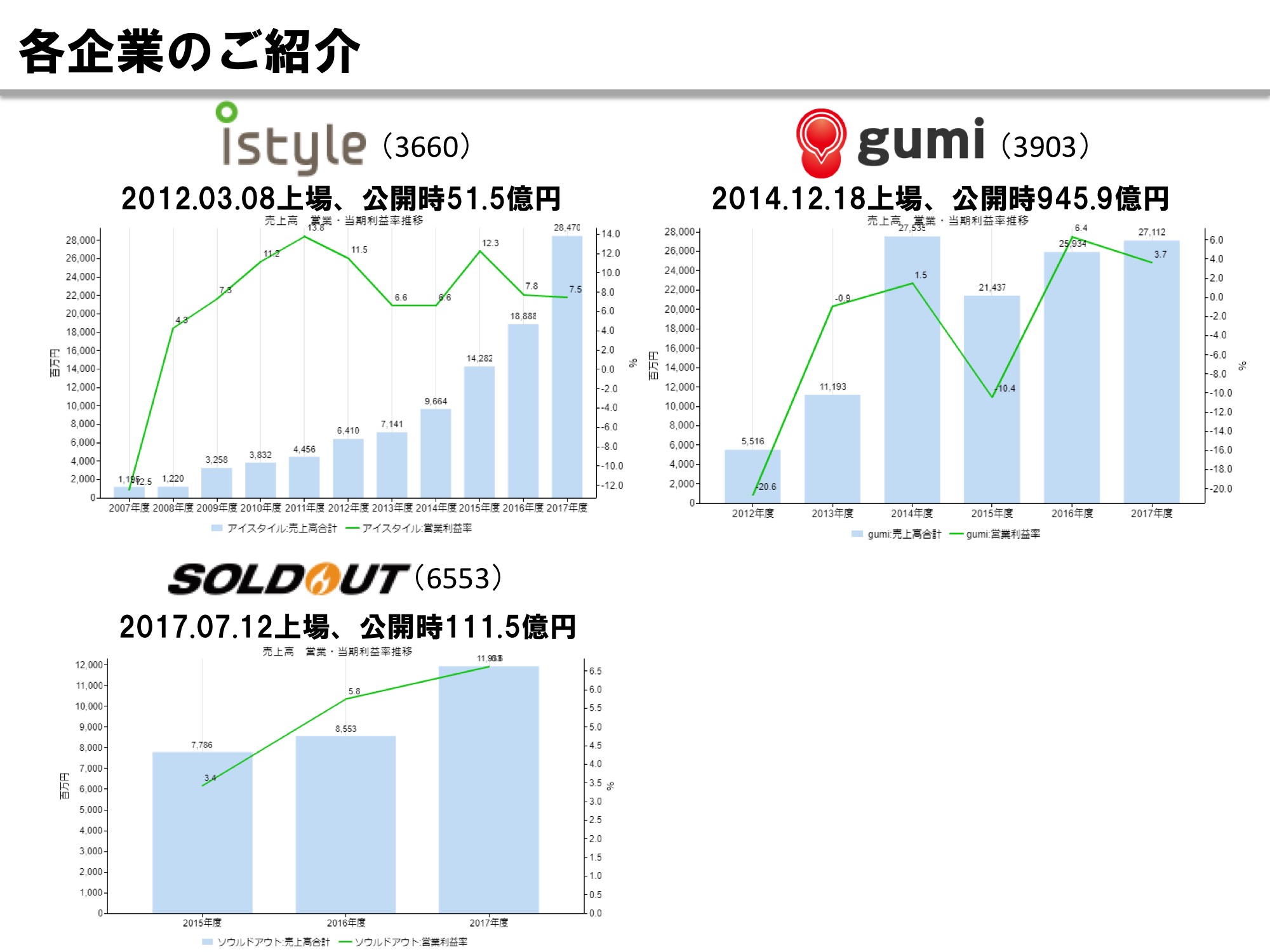

さて、早速、レオス・キャピタルワークス以外の各社の業績です。

左上、アイスタイルは素晴らしい成長を見せていますね。

吉松 株式公開時に時価総額50億円だったのが、今は800億円くらいですね。

小林 すごいですね。

グラフを見るとある時期から急に伸びてきているので、何があったのかも後からお聞きしたいと思います。

そして左下のソウルドアウト、上場後まだ1年ほどですが、これからの成長が期待されます。

右上のgumiは、色々あったと思うので、これから聞きたいと思います(笑)。

「Post-IPOのあれこれ」を議論するにあたり……

小林 まずはじめに、本セッションについて簡単に説明をしたいと思います。

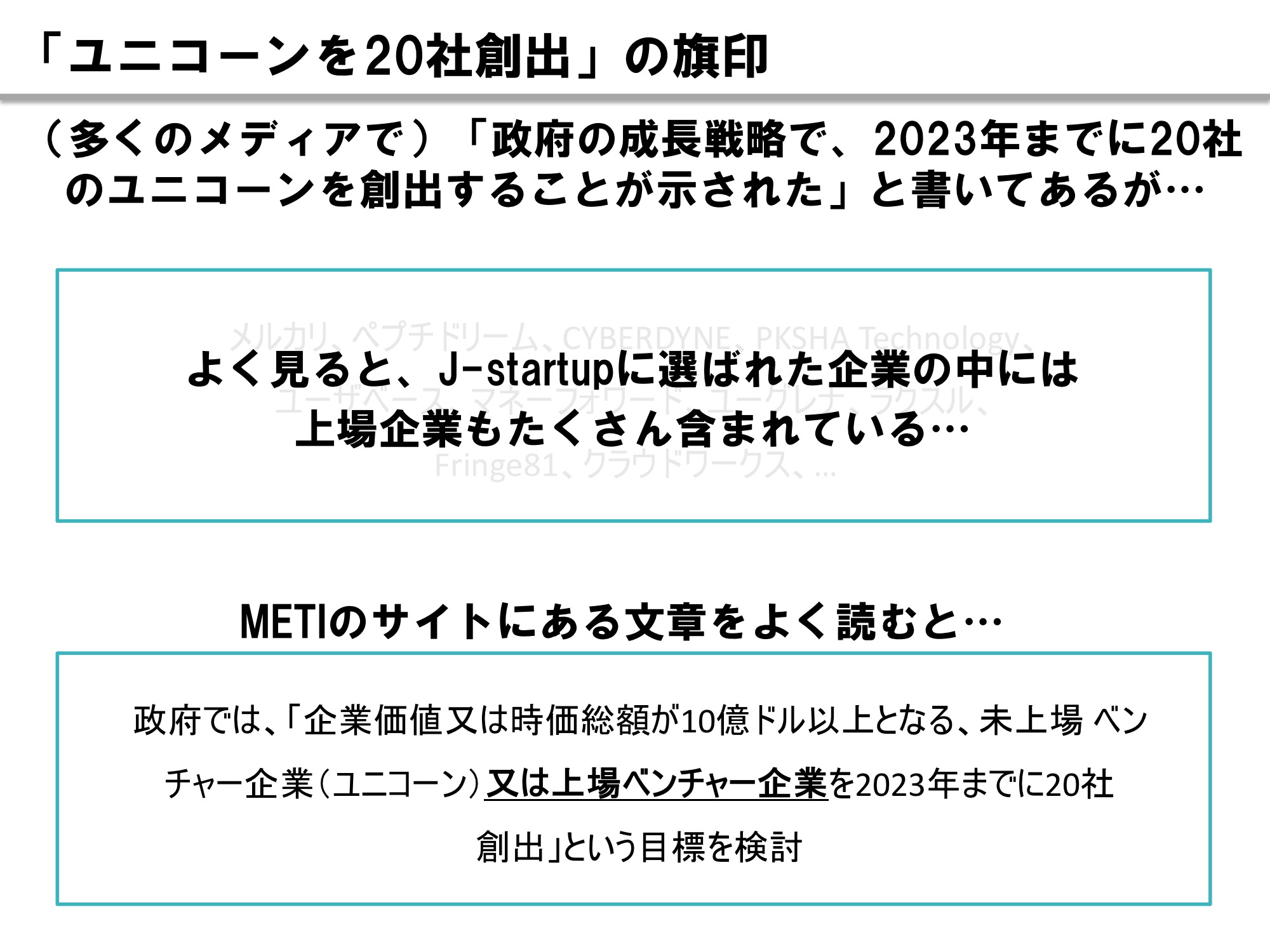

先日、経済産業省が「ユニコーン企業を20社創出」という目標を掲げました。

経済産業省が推進するプログラム「J-Startup」の対象企業として、候補の90数社が挙がっていました。

ユニコーンというくらいなので未上場企業のみかと思いきや、上場企業も多く混じっていました。

経済産業省のサイトにある文章をよく読むと、「未上場ベンチャー企業又は上場ベンチャー企業」とわざわざ書いてありました(笑)。

(会場笑)

つまりこのプログラムは、(ユニコーン創出と言いながら)上場・未上場は問わないものだということです(※)。

▶編集注:一般的には「評価額が10億ドル以上の未上場ベンチャー企業」をユニコーン企業と呼びます。

多くのメディアはこの点を捨象し、「未上場ベンチャー20社」を創出するかのように報道していました。

日本の急成長企業は、上場「後」に成長する!?

これは日本の特徴かと思うのですが、日本の急成長企業には、上場後に伸びる会社が多いです。

この表は私が思いつくままピックアップしたものですが、例えばRIZAPグループは上場時の時価総額は33億円でしたが、今は4,200億円で128倍です。

スタートトゥデイ(現:ZOZO)は200億円だったのが約1兆2,500億円に、エムスリーは364億円で上場して今は約1兆6290億円です(※)。

▶︎編集注:各社の最新の時価総額についてはYahoo!ファイナンスの各社参考指標(RIZAPグループ、ZOZO、エムスリー)をご覧ください。

つまり、何十倍にも成長した会社が多数存在するわけです。

ユニコーンが少ないとは言われますが、上場後にも成長するというのが大事な要素になるのだと思います。

上場後に直面する「株主からのプレッシャー」

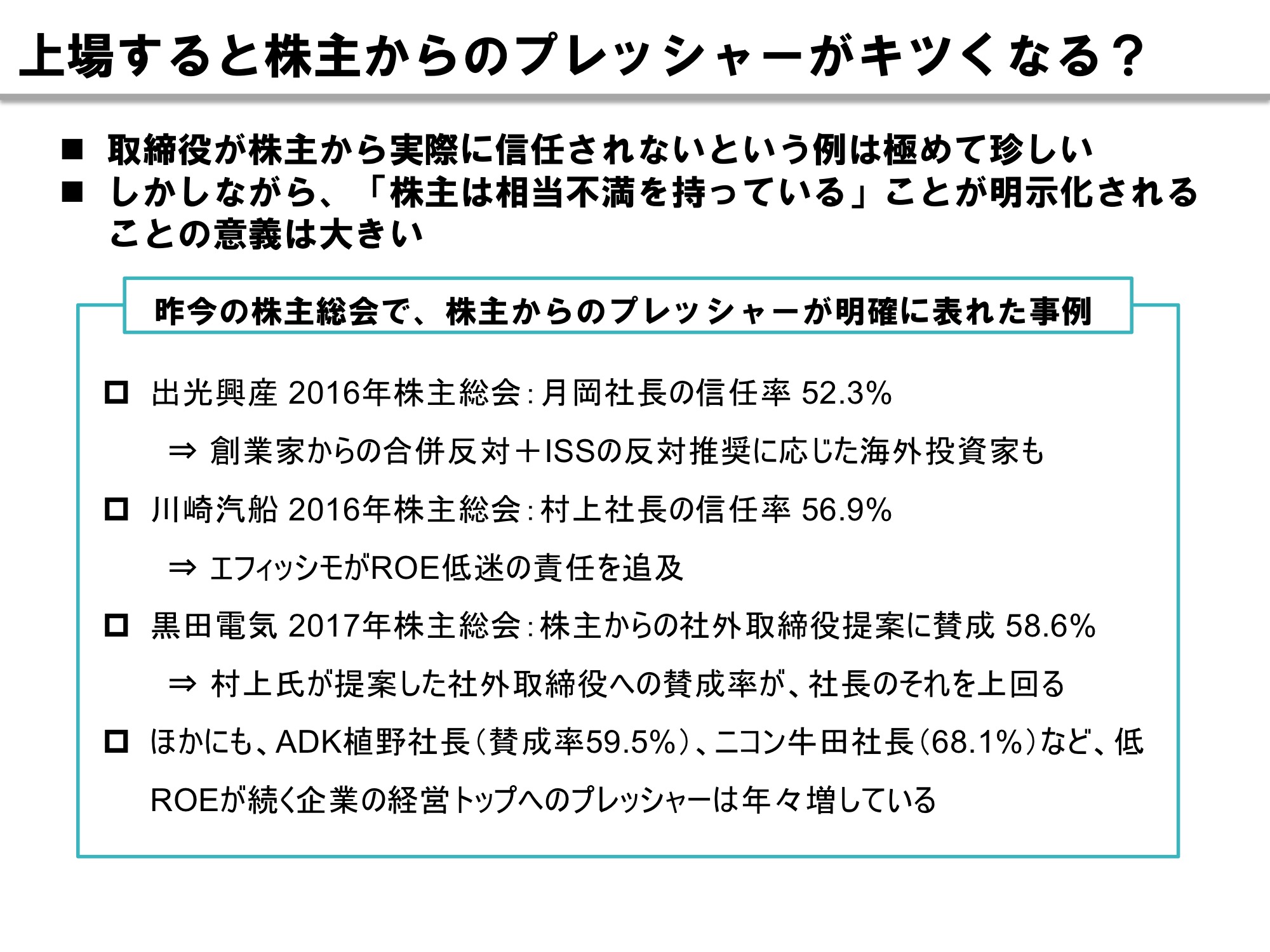

一方、上場後の問題の1つとして、「株主からのプレッシャー」がよく挙げられます。

新興企業での例はまだ少ないかもしれませんが、株主総会における取締役への信任投票ではギリギリの投票数で信任されるという例もあり、それを機にMBO(経営陣による買収)を行うということもあるようです。

上場すると、株主からの声が大きくなるというのは間違いないようです。

もちろん、上場が成長の契機になることもあります。

そこで今回は、上場のメリットとデメリットをできるだけ生々しく語りたいと思います。

生々しくは語りますが、上場企業であるためフェア・ディスクロージャー・ルール(※)を意識して、公開情報に基づく話をしたいと思います。

▶️編集注:フェア・ディスクロージャー・ルールとは、上場企業等が未公表の重要情報を特定の第三者に提供した場合、原則として同時に(意図的でない場合は速やかに)当該内容を公表するよう求めるルール。日本では改正金融商品取引法の施行に伴い、2018年4月1日から導入されている。

それでは早速、セッションに入りましょう。

(続)

次の記事を読みたい方はこちら

続きは 2. レオス藤野氏「Post-IPOの世界は、数字だけで淡々と評価される『絶対零度』の世界」 をご覧ください。

▶平日 毎朝7時に公式LINE@で新着記事を配信しています。友達申請はこちらから!

▶ICCの動画コンテンツも充実! ICCのYoutubeチャネルの登録はこちらから!

編集チーム:小林 雅/上原 伊織/尾形 佳靖/ 戸田 秀成/大塚 幸

他にも多く記事がございますので、TOPページからぜひご覧ください。

更新情報はFacebookページのフォローをお願い致します。