▶平日 毎朝7時に公式LINE@で新着記事を配信しています。友達申請はこちらから!

▶ICCの動画コンテンツも充実! Youtubeチャネルの登録はこちらから!

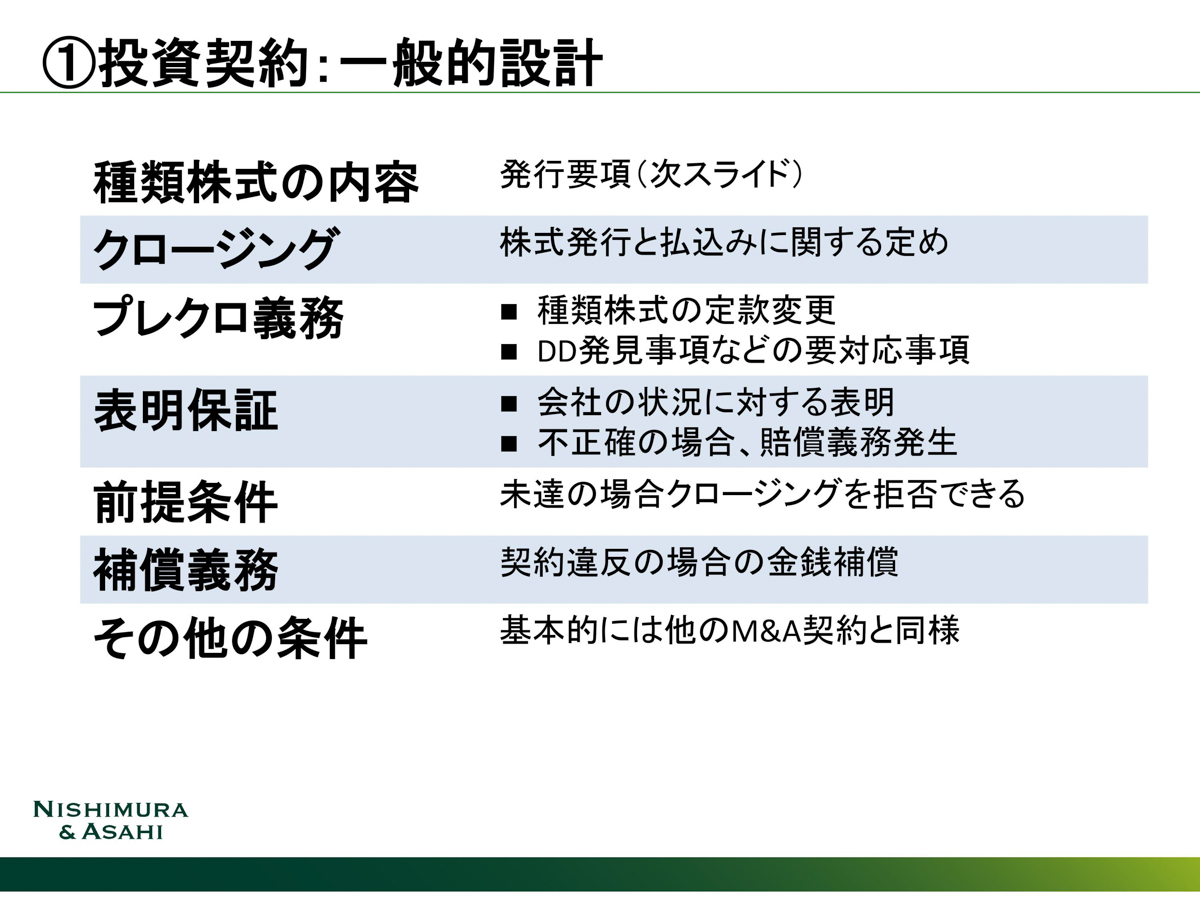

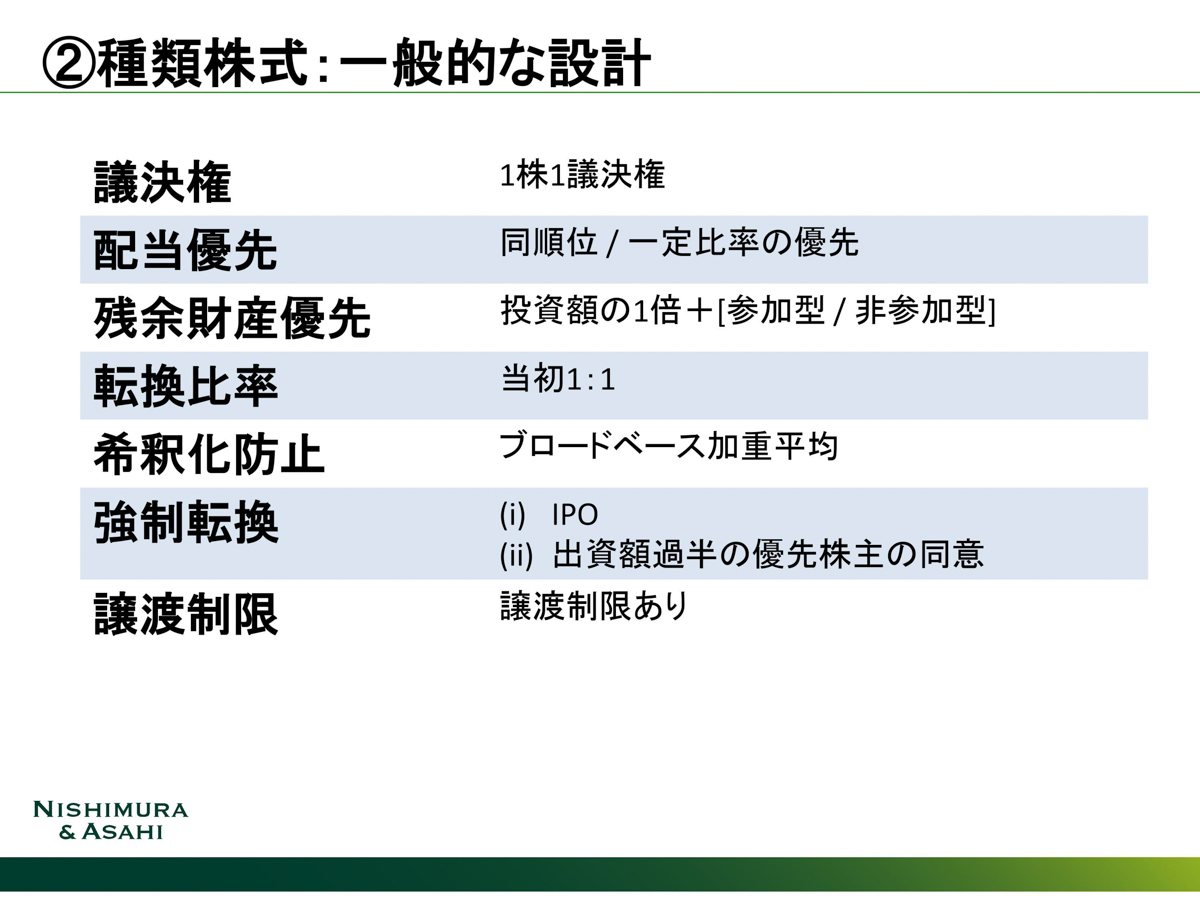

「今さら聞けないベンチャーファイナンスの基本(ICCレクチャー)」10回シリーズ(その9)は、西村あさひ法律事務所の水島さんと木村・多久島・山口法律事務所 山口さんによる「投資契約/優先株式の基本」レクチャーの続きです。今回はベンチャーファイナンスにおいて弁護士のお2人に持ち込まれる相談事やこんな落とし穴がありますといったリアルな実務のお話を頂きました。是非御覧ください。

▶ICCパートナーズではコンテンツ編集チームメンバー(正社員&インターン)とオフィス/コミュニティマネジャーの募集をすることになりました。もし興味がございましたら採用ページをご覧ください。

ICCサミットは新産業のトップリーダー600名以上が集結する日本最大級のイノベーション・カンファレンスです。次回 ICCサミット FUKUOKA 2018は2018年2月20日〜22日 福岡市での開催を予定しております。参加登録は公式ページをご覧ください。

▼

【登壇者情報】

2017年9月5-7日開催

ICCカンファレンス KYOTO 2017

Session 8C

今さら聞けないベンチャーファイナンスの基本(レクチャー形式)

(スピーカー)

今野 穣

株式会社グロービス・キャピタル・パートナーズ

パートナー COO

高宮 慎一

株式会社グロービス・キャピタル・パートナーズ

パートナー/Chief Strategy Officer

水島 淳

西村あさひ法律事務所

パートナー

山口 孝太

木村・多久島・山口法律事務所

パートナー弁護士

(モデレーター)

琴坂 将広

慶應義塾大学

准教授

▲

▶「今さら聞けないベンチャーファイナンスの基本」の配信済み記事一覧

連載を最初から読みたい方はこちら

最初の記事

【新】今さら聞けない!ベンチャーファイナンスの基本(ICCレクチャー)【K17-8C #1】

1つ前の記事

起業家がおさえるべき投資契約の実務③:後悔しない「株主間契約」設計のコツ【K17-8C #8】

本編

琴坂 山口さん・水島さんによる「投資契約や優先株式について」のレクチャー、全てをカバーして頂いたのではないかと思います。ありがとうございました。

高宮さん、今野さん、何かご質問があればお願いします。

高宮 投資家と起業家という関係性において、契約の意味合いについてのポイントがいくつかあると思うのですが、まず経営者の方は、法務担当やCFO、弁護士に任せきりにしないで、今ご説明頂いたところの「経営的な意味合い」が事業にどう影響するのかというところだけは理解しておいて頂きたいと思います。

高宮 交渉の中でどこをギブアップしてどこを勝つんだといった話ももちろんあるのですが、それを超えて、事業を伸ばすために、「どういう構造にしておいた方が投資家と起業家のインセンティブが一つになり易いのか」といったところで判断して頂きたいですね。

最後は法務的な判断ではなく経営判断ですので。

二つ目に、やはり僕ら投資家からすると、契約書というのはもちろんすごく大事で、性悪説ベースで最後に権利を担保するものではあるのですが、実際には起業家とは揉められないんですよ。

契約書にどんなすごい強制力のあることが書いてあったとしても、究極のところ、起業家が「知らん!俺はやめる!」と言ったら投資家は「ゴメン。辞めないで!」といった話にしかできません。

なので、契約書はコミュニケーションツールだと思っています。

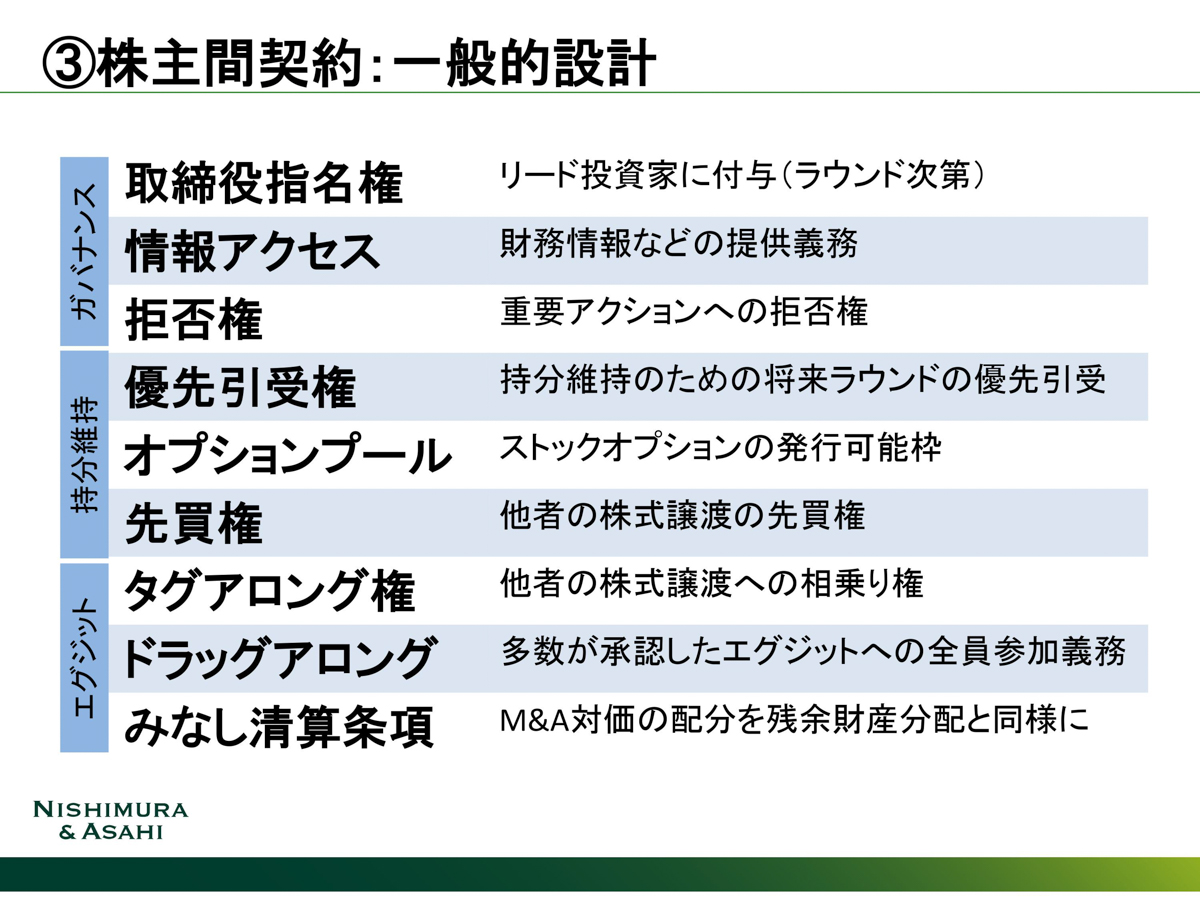

投資をする段階で、例えば「エグジットについてどう考えていますか? 」「M&Aでもいいと思っています」という話になった時に、「ではM&Aの時にみなし清算条項が入ってもいい?」とか「ドラッグアロング権を行使してもいい?」のような話をするので、この辺はもう本当に入口の握りだと思って下さい。

そして、その結果何が起こるかというと、契約書に基づいて強制的に何かをするということはほぼありません。

僕はVCをやって、今まで手掛けた案件の中で、契約書に基づいて何か強制的にやったということは1回もありません。

そういうことをしなければならないタイミングになると、起業家の人もそういう握りだったよねということで、それに向けてそろそろこれをやらないとこういう条項が発動されてしまうから1年前から動きましょう、といった感じで一緒に動けるんですよね。

契約書は協議や交渉のスタート地点として機能する

水島 契約書なんて、人によっては、締結しても全く見ないなんていう人も世の中にはいると思います。

また、いま高宮さんがおっしゃったように、契約書を四角四面に適用するシチュエーションというのは、本当にエクストリーム(例外的)な状況です。

ただし、契約書上こうなっているけれどこうしましょうという話は、絶対に出てくるんですよね。

実際にたくさんのディールを見ていると、将来、実際に何かが起こった時の協議や議論や交渉のスタート地点として、絶対に機能します。

そういう意味で、先ほど私が申し上げたように、「ドラックアロング権」が規定されていても、結局、実際のディール(M&A等のプロセス)では全員から同意を取るんですよね。

だけれども、交渉がひりつくこともあって、そういう時には「ドラックアロング権」もあるのでお願いしますという話はするということです。

▶編集注:「ドラッグアロング権(=強制売却権)」=多数が承認したEXIT取引の全員参加義務。例えば、企業がM&AによってEXIT(株式売却)をする場合、例えば、100%売却しなければいけないという買収の条件に対して、一部の株主が拒否しても、全員に強制できるというのが「ドラッグアロング権」である。これによって、買収によるEXITがスムーズになる。(前Part本文より)

「ドラックアロング権」があるということは皆でやる時はやるんですよね、そういう趣旨ですよねという、投資家と起業家、投資家と投資家との間の“Code of Conduct(行動規範)“であると思っておくべきです。

先に契約だけして契約交渉を後回しにするのはNG

水島 それから、契約だけ、要はバリュエーションだけ握ってしまって、契約交渉を完全に後回しにするというケースがあるという話も、結構聞いたりするんですよね。

これは投資家さんにとっても起業家さんにとっても不幸なことで、色々な不都合が出てくるんです。

例えば、ストックオプションプール(発行済株式数に対して潜在株式である「ストックオプション」の株数をどの程度の%にするか)の決めがはっきりできていない中で、プレマネー(未公開企業が資金調達をする以前の企業価値)が幾ら、プレマネー幾らと打って、実際にオプションプールをどちらに入れるかで株価が変わってくるんですよね。

そういう風に、バリュエーションや株価にダイレクトに響いてくるとろもあります。

それ以外に株主さんにどういう権利を渡すかというところでは、一つの金融商品なので、それで金融商品の価値が理論上変わるはずだし、それ全体でパッケージとしての取引なんですよね。

琴坂 そういう権利のところで、実際にバリュエーションが変わったケースってどれくらいあるのですか?

水島 ダイレクトに変わることはないと思います。

ただ、それで投資家を変えるというケースは見たことがありますよね。

琴坂 なるほど。

「VCからこんなことを言われた」相談で多いもの

今野 ちなみに、お二方(水島氏・山口氏)にお聞きしたいのですが、起業家から、「VCからこんなことを言われた!」と相談される内容で一番多いものは何ですか?

(会場笑)

琴坂 いいご質問ですね。(笑)

山口 VCの色というかキャラクターを聞かれることはありますね。例えば契約書がとても厳しいが、あのVCは大丈夫か?、とか。

(会場笑)

契が厳しいかどうかと、投資後に助けになるVCであるかどうかは別なので、いい関係でやっていけそうなVCであるかどうかについて、自分が目にしたケースや界隈で聞く話などを基に、リーガルアドバイスではないけれどもご参考までにお話することはあります。

琴坂 こんな条項を入れてきたらこのVC・投資家からは逃げた方がいい、なんていうのはあるのですか?

山口 先ほど拒否権の話がありましたけれども、ここはすごく大事なところですよね。

最初の投資時に常に拒否権を持っているかのような契約書の書き方をして、次のラウンドで株主間契約を書き換えていく際に、過半数投資家ではないのに、そういう規定があったから自分のところに拒否権を残せというように主張されることがあって、それは少し筋が悪いかなというのは思います。

今野 だいぶ減ってきましたけれども、契約違反ではないのに起業家が株式の買取を迫られるようなケースもありますよね。

契約違反の場合は、該当する条項の重要度によっては、当然、起業家に株式の買取を求めますけれども、上手くいかなかった場合も買い取れというケースがあります。

あとは、マイノリティ投資に対する最恵国待遇条項を求めるようなケースですね。

すごくマイノリティで入っている投資家なのだけれども、最も良い条件をもつ投資家と全て条件に合わせてくれといったことを言われるケースがあります。

琴坂 最初のお話は、上手くいかなかったら起業家が買い取れ、と。

今野 はい。原価(投資した株価と同じ株価)で買い取れという話です。

琴坂 次のお話は、自分がリードインベスターでも何でもないのに一番よく扱えと主張されるケースですね。

今野 そうですね。ただ、同じラウンドは基本的には全株主が同じ条件ですので、リードインベスターかどうかというよりも、それぞれのラウンドでポイントとなる点を個別に契約した場合、それよりも前の投資家にも同じ条件を遡及される点は、落とし所が見つけられなくなります。

そして、最恵国待遇条項というのは、その範囲が極めて曖昧な条項なんで「キモい」です。

(続)

▶ICCパートナーズではコンテンツ編集チームメンバー(正社員&インターン)とオフィス/コミュニティマネジャーの募集をすることになりました。もし興味がございましたら採用ページをご覧ください。

次の記事を読みたい方はこちら

続きは ベンチャーファイナンスは巻き戻しができないからこそしっかり学ぼう をご覧ください。

▶平日 毎朝7時に公式LINE@で新着記事を配信しています。友達申請はこちらから!

▶ICCの動画コンテンツも充実! ICCのYoutubeチャネルの登録はこちらから!

編集チーム:小林 雅/榎戸 貴史/戸田 秀成/横井 一隆/立花 美幸/本田 隼輝/Froese 祥子

【編集部コメント】

「Valuation だけ握って契約交渉は後回し」、資金調達だけでなく、スピード感のある企業同士のM&A等でもかなりあるあるなのではないでしょうか。(榎戸)

続編もご期待ください。他にも多く記事がございますので、TOPページからぜひご覧ください。

更新情報はFacebookページのフォローをお願い致します。