▶平日 毎朝7時に公式LINE@で新着記事を配信しています。友達申請はこちらから!

▶ICCの動画コンテンツも充実! Youtubeチャネルの登録はこちらから!

「上場後に何が起こる?社長に訊くPost-IPOのあれこれ」12回シリーズ(その7)のテーマは、ストックオプションについてです。どのように設計すれば、ストックオプションが従業員のやる気と会社の利益につながるのかを議論しました。是非ご覧ください。

▶ICCパートナーズではコンテンツ編集チームメンバー(インターン)の募集をすることになりました。もし興味がございましたら採用ページをご覧ください。

ICCサミットは「ともに学び、ともに産業を創る。」ための場です。毎回200名以上が登壇し、総勢800名以上が参加する。そして参加者同士が朝から晩まで真剣に議論し、学び合うエクストリーム・カンファレンスです。次回 ICCサミット KYOTO 2018は2018年9月3日〜6日 京都市での開催を予定しております。参加登録は公式ページをご覧ください。

▼

【登壇者情報】

2018年2月20〜22日開催

ICCサミット FUKUOKA 2018

Session 1A

上場後に何が起こる?社長に訊くPost-IPOのあれこれ

(スピーカー)

宇佐美 進典

株式会社VOYAGE GROUP

代表取締役社長兼CEO

田中 弦

Fringe81株式会社

代表取締役

辻 庸介

株式会社マネーフォワード

代表取締役社長 CEO

平尾 丈

株式会社じげん

代表取締役社長

(モデレーター)

小林 賢治

シニフィアン株式会社

共同代表

▲

▶「上場後に何が起こる?社長に訊くPost-IPOのあれこれ」の配信済み記事一覧

連載を最初から読みたい方はこちら

最初の記事

1.Post-IPOの様々な経営課題について上場企業の経営者が徹底議論!

1つ前の記事

6.IFRS(国際会計基準)を適用することは、機関投資家・海外投資家への説明責任を果たすということ

本編

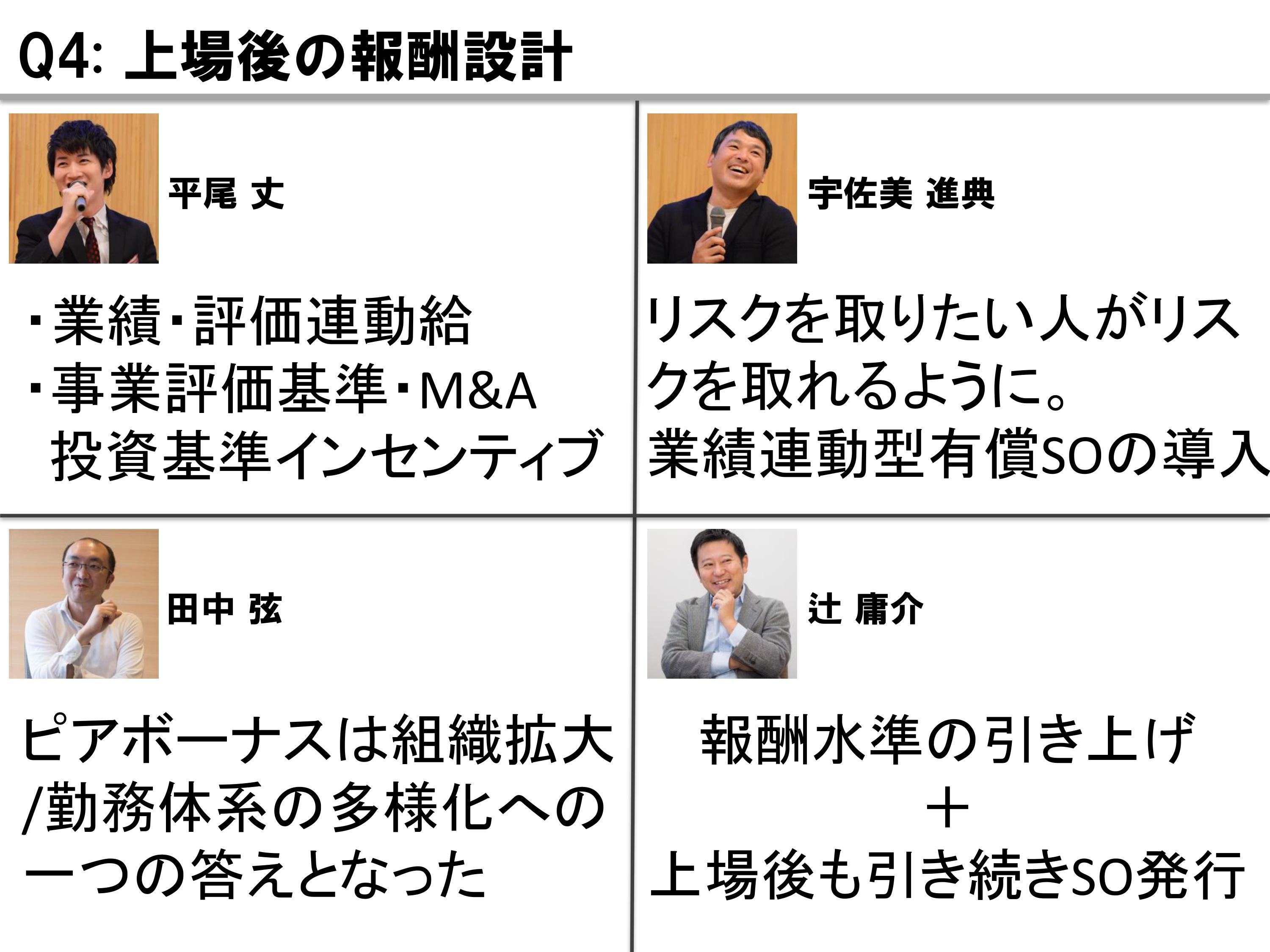

辻 少し話が変わりますが、SO (Stock Option) をどうするかということを結構よく聞かれるのですが、たぶん会場にいらっしゃる方は上場前の方が多いと思うので、意見をお聞かせください。

SOの付与の仕方は、各社の経営者の価値観が結構出てくると思います。

小林 それはSOの配布の考え方のようなところですか?

辻 はい。

小林 これは実際、質問や相談が結構ありますよね。

次の質問でまさにその話が出てきますので、上場後の報酬設計という話題に移りたいと思います。

小林 各社それぞれユニークなスタイルを入れていると思うのですが、辻さんのところからいきましょうか。

小林 上場後も、改めてSOを発行されたのでしょうか?

ストックオプションは効かない?

辻 そうですね、我々は結構広くSOを出しています。

上場前も出していたのですが、今回上場後もSOを発行していて、SOというのは本当に難しいなと実感しました。

株式会社マネーフォワード 代表取締役社長 CEO 辻 庸介 氏

株式会社マネーフォワード 代表取締役社長 CEO 辻 庸介 氏

辻 創業した時に、ある先輩に「SOというのは、あまり経営者が思っているほど価値を感じてくれないよ」と言われ、「あまり出さない方がいいのではないか」と助言をいただきました。

確かに、SOについて、喜んでもらえるかなとおもって提示したところ「むしろそれよりも給与を上げてください」というようなことをいわれたこともあります。

上場後にある退職希望者と話した時にも、「保有しているSO、結構金額があるけど大丈夫?」と言ったら、「えっ、そんなにあるんですか?」という反応が返ってきました。

小林 意外に皆、計算していないですよね。

辻 していませんね。

宇佐美 本当にびっくりするくらい計算していません。

辻 なので、それがどこまで経営者が思っているほどの価値を感じてもらえるのか、ワークするのかなと思います。

小林 ということは、インセンティブとして効いていないということですよね。

辻 効いていないことは勿論ないのですが、僕たちが思っているよりは効いていない場合があると思いました。

僕たちはもともと、報酬はベンチャーでも高いところを提示しようという方針です。

いい人を採用するためには、給与は高くあるべきだと思っているので、ベンチャーの中では競争力があったのですが、上場してから、さらに給与水準をあげていかないと駄目だねと悟りました。

いわゆるメガベンチャー、たとえばリクルートさんとかのような給料の高い会社と、人材を巡って戦わなければならなくなってきて、最近では取り合いになっているので、まずはそこの水準までもっていかないといけないと思って、報酬水準をかなり変えたんです。

小林 上場後に一気に上げたんですか?

辻 計画を立てて徐々にです。

1年、2年後に、その水準を目指す計画で、今少しずつ変えています。

そうしないと、上場前プレミアムで採用できていた人が、上場後には採用できなくなってきます。

そこは明らかに、早めに戦略を立てておかないとたぶんきついなと思います。

小林 田中弦さんのところはどうですか?

この間パーティの時に少しお話ししましたけれど、SOの額に対する感覚とベース給の感覚ズレてきますよね。

何か影響がありましたか?

田中 ストックオプションというのは、基本的に不公平です。

このことは、きちんと明確に従業員に説明した方がいいと思います。

実力に関係なく、入社したタイミングで多めにもらえたりするので、能力と関係ないスタッフに多く与えられてしまったりします。

特に10年とか、長い期間を経て上場する会社はそのようなパターンになりがちです。

その場合、これはもう不公平なものであるというのは、明確に言います。しようがないと。

その一方で、かつて小さかった時に、リスクを取ってくれたのも事実だよね、とも伝えます。

田中 それから、ストックオプションに関して、先ほど辻さんがおっしゃった通り、どれだけ懇切丁寧に「給与に課される税金と、ストックオプションを行使したときのキャピタルゲイン課税というのは全然違うよ」というような話をしても、それでも分かってもらえず、インセンティブにならないというのは確かにあります。

従業員持株会はもっと分からない、という反応になってしまっています。

宇佐美 本当ですか?

弊社の場合は結構、従業員持株会が効いていると思います。

田中 本当ですか?

宇佐美 少し前に、従業員持株会のいわゆる会社負担のところを、弊社は30%にしたんですね。

田中 それはすごいですね。

宇佐美 とたんに参加比率が高まりました。

田中 それは、30%という比率の高さからだという気がします。

宇佐美 それまでは10%だったのですが、10%の時は正直あまり効かなかったのが、30%にしてからは、30%引きで株が買えるんですか!みたいな感じです。

田中 そうですよね、そう思います。

小林 ということは宇佐美さん、従業員持株会があるうえに、この業績連動型のエクイティ・インセンティブも更に入れているということですか?

宇佐美 そうですね。

小林 これはどういう仕組みか、少しご説明いただいてもいいですか?

希望者向けの有償ストックオプションを従業員全員を対象に発行

宇佐美 昨年(2017年)ですね、役員向けと、従業員向けにそれぞれ業績連動のストックオプションを発行しました。

中期経営目標を設定しているので、それに連動した形で、業績連動での有償のストックオプションを、役員と従業員それぞれに発行しました。

株式会社VOYAGE GROUP 代表取締役社長兼CEO 宇佐美 進典 氏

株式会社VOYAGE GROUP 代表取締役社長兼CEO 宇佐美 進典 氏

考え方として、僕は、田中弦さんがおっしゃったように、ストックオプションというのは非常に不公平なものだと思っています。

かつストックオプションというのはどちらかというと、経営者が、「お前は何株、お前は何株」というように決めます。

そのため、無償のストックオプションというのはすごく不公平だと思っていました。

有償のストックオプションだと、オプションを買う形になります。

「何株買いたいんだ?買いたければ買っていいよ?」となります。

ただその代わり、全体のバジェット(予算)が決まっているので、最終的にバジェット以上の応募があった場合は比例配分するという形で、役員向けにも、従業員向けにも制度を作りました。

「リスクを取りたくない人は買わなくてもいい」、でも「買いたい、リスクを取りたいと思っている人は、たくさん買うことができる」制度を導入しました。

小林 これは実際に、従業員の方からどれくらいの応募がありましたか?

宇佐美 従業員が300人強いますが、100人以上応募してきました。

小林 そんなにきたんですか!?

宇佐美 はい。

小林 オプションを買う時点で、(有償で発行されるためオプションを取得するため)それなりの金額を払いますよね。

宇佐美 そうは言いますが、一定の条件を付けています。

小林 条件付きなので、オプション価格を抑えているという形ですね。

宇佐美 どちらかというと、「少し頑張れば何とかできるかもしれない」という、宝くじのようなものだと思います。

小林 差し支えなければで結構なのですが、業績を達成したらどのくらいのインセンティブになるのでしょうか。

中央値はどのくらいなのでしょうか?

小林 個人のインセンティブの場合は、10億円レベルの額ではないと思いますが。

宇佐美 役員に関しては、5,000万円~1億円くらいになるイメージです。

もちろん役員の中でも、結局たくさん買っている人とそうでない人がいるので、人によって異なります。

状況次第では、2億円くらいまで行くかもしれません。

従業員向けには応募が予想以上に多かったため、1人が買える範囲が狭まってしまったのですが、おそらく300万円~1,000万円くらいになると思います。

小林 なるほど。

宇佐美 購入金額の100倍くらいのリターンをイメージしています。

小林 大きいですね。

宇佐美 はい。

(続)

次の記事を読みたい方はこちら

続きは 8.M&Aでグループ会社になった企業の報酬制度をどう設計する?をご覧ください。

▶平日 毎朝7時に公式LINE@で新着記事を配信しています。友達申請はこちらから!

▶ICCの動画コンテンツも充実! ICCのYoutubeチャネルの登録はこちらから!

編集チーム:小林 雅/榎戸 貴史/戸田 秀成/浅郷 浩子/本田 隼輝

【編集部コメント】

ベンチャー企業の報酬の代表格であるストックオプション。すぐに支払われる給与と違い、報酬を獲得できるのが一定期間後かつ報酬額も未定です。特に、一般の従業員への従業員持株会についてはいくつか研究がありますが、ストックオプションではまだまだです。研究が進むことで、企業と従業員の双方に利益のある報酬設計ができるようになれば理想ですね。(本田)

他にも多く記事がございますので、TOPページからぜひご覧ください。

更新情報はFacebookページのフォローをお願い致します。