▶平日 毎朝7時に公式LINE@で新着記事を配信しています。友達申請はこちらから!

▶ICCの動画コンテンツも充実! Youtubeチャネルの登録はこちらから!

「上場後に何が起こる? Post-IPOのあれこれ(シーズン2)」6回シリーズ(その4)は、上場の3年後に急成長したアイスタイルを例に、Post-IPOのベンチャーに求められるIR戦略を議論します。どの投資会社・ファンドに、何を伝えるべきなのか? ぜひご覧ください!

ICCサミットは「ともに学び、ともに産業を創る。」ための場です。毎回200名以上が登壇し、総勢800名以上が参加する。そして参加者同士が朝から晩まで真剣に議論し、学び合うためのエクストリーム・カンファレンスです。次回 ICCサミット KYOTO 2019は2019年9月2日〜5日 京都での開催を予定しております。参加登録は公式ページをご覧ください。

本セッションは、ICCサミット KYOTO 2018 プラチナ・スポンサーのAGSコンサルティング様にサポート頂きました。

▼

【登壇者情報】

2018年9月4〜6日開催

ICCサミット KYOTO 2018

Session 2A

上場後に何が起こる? Post-IPOのあれこれ(シーズン2)

Supported by AGSコンサルティング

(スピーカー)

荻原 猛

ソウルドアウト株式会社

代表取締役会長CGO

川本 寛之

株式会社gumi

代表取締役社長

藤野 英人

レオス・キャピタルワークス株式会社

代表取締役社長

吉松 徹郎

株式会社アイスタイル

代表取締役社長 兼 CEO

(モデレーター)

小林 賢治

シニフィアン株式会社

共同代表

▲

▶「上場後に何が起こる? Post-IPOのあれこれ(シーズン2)」の配信済み記事一覧

▶本セッションの「シーズン1」は以下のリンクよりご覧いただけます!

上場後に何が起こる?社長に訊くPost-IPOのあれこれ(全12回)(ICC FUKUOKA 2018)

連載を最初から読みたい方はこちら

最初の記事

1. 日本の急成長企業はPost-IPOに伸びる!? 上場企業経営者・投資家が語るリアル

1つ前の記事

3. IPOにより数十億円の個人資産を得て、あたなは平常心を保てるか?

本編

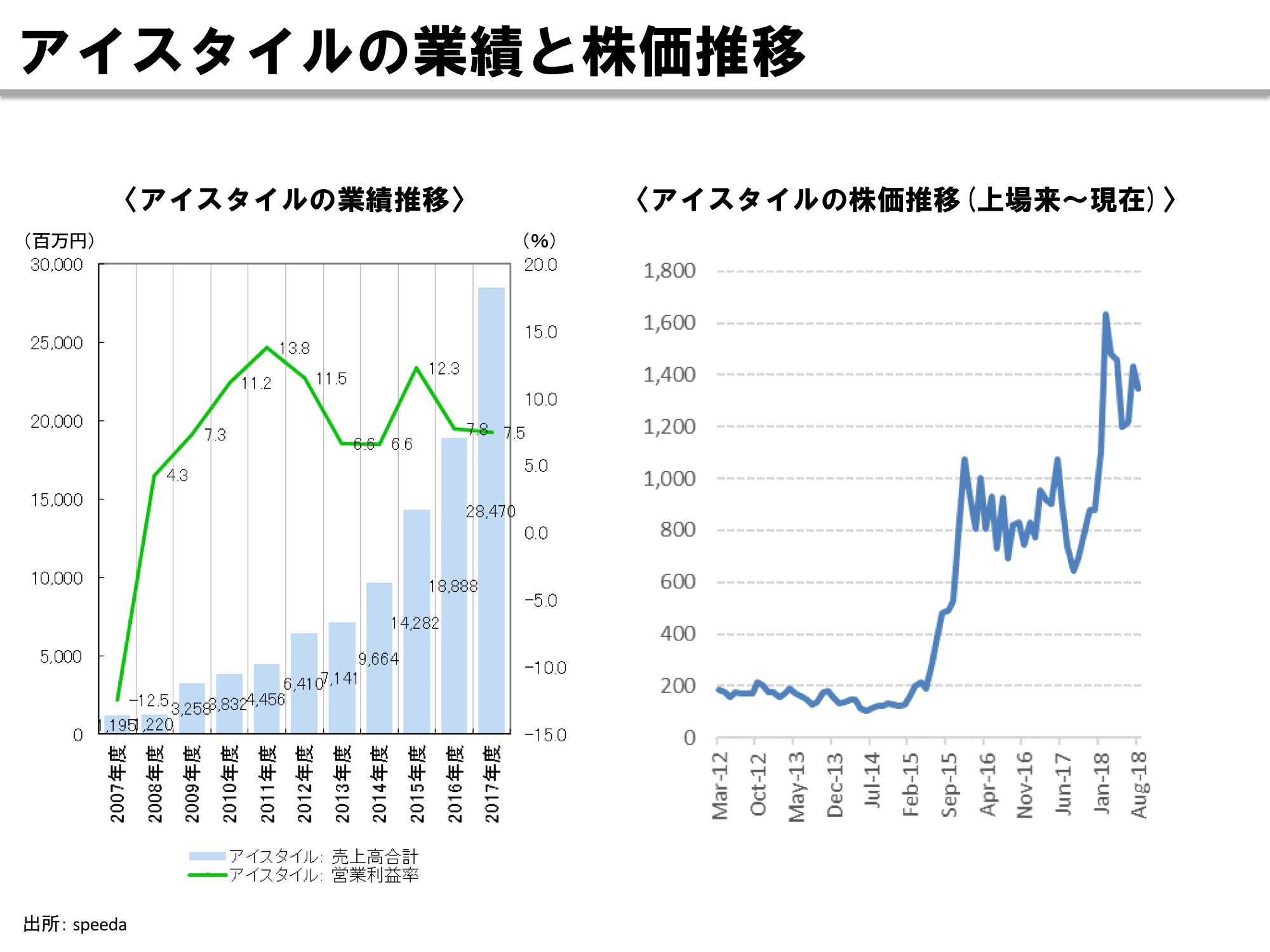

小林 こちらは、アイスタイルの業績と株価の推移です。

アイスタイルの特徴として、2012年の上場以来、コンスタントに業績が伸びていることが挙げられます。

株価は、2015年に急激に上がるまで、ずっと200円でした。

2014年頃「アイスタイルは、売上は伸びているのに株価はそこまで高くない」ということを思っていた記憶があります。

この2015年には、何があったのでしょうか?

3年間の“暖簾に腕押し”状態から急成長したアイスタイル

吉松 株価が10倍になった時ですね。

株式会社アイスタイル 代表取締役社長 兼 CEO 吉松 徹郎 氏

株式会社アイスタイル 代表取締役社長 兼 CEO 吉松 徹郎 氏

世の中が、ようやく我々を信用してくれたという結果だと思います(笑)。

実は2012年に上場し、2013年に3年間の中期経営計画を発表しました。

上場後トップラインは伸びていましたが、投資が先行し利益が伸び悩んだ時期がありました。

その3年間で会社として言っていることは全く変えてないのですが、伝わっていなかった。

しかし成果を出すことでやっと評価していただけたという、シンプルな結果です。

小林 例えば、最近だと夢の街創造委員会など、こういうスタイルで成長していく会社はいくつかあります。

昔のスタートトゥデイ(現・ZOZO)も株価が上がらない時期が続いた後、ある時期から急激に上がったということがありました。

特に、齋藤剛さん(現アクサ・インベストメント・マネージャーズ株式会社)が入社されてから海外の機関投資家の大量保有報告が多数でるようになり、大きく株価が上がってきました。

業績自体はその前から良かったのですが、それが市場にちゃんと認識されるようになった、ということかと思います。

IRの立場からすると、このように「業績がいいのに市場になかなか理解されない」という“暖簾に腕押し”状態の期間を年単位で経験するということが起こります。

「誰に何を伝えるべきか」というIR戦略の重要性

吉松 最初は、将来の姿を語っても聞いてもらえる人たちが少ないように感じます。

株主のリストを作り、「どの」ファンドや投資会社に「何を」伝えるべきかということについて、この3年間、ものすごく勉強しました。

現在、我々の株主のうち、外資の機関投資家が約35%です。

上場してから、株主を入れ替える努力もすごくしています。

小林 アイスタイルの株価が一気に上がった際に、海外の高名な機関投資家であるキャピタルというファンドも入ってきましたよね。

吉松 国内の機関投資家が増えた後キャピタルなど海外の投資家が増えました。

一方でベイリー・ギフォード(エジンバラの機関投資家。長期投資で有名)は上場まもなくから投資してくれています。

小林 そういう人たちを落とすには、腰を据えて、何年もかけて話すのが必要なのでしょうか?

吉松 上場前には、キャピタルやベイリー・ギフォードという名前を聞いたこともありませんでした。

また、どういう投資家が株を持つことで株価が上がるのかも分かっていませんでした。

こういった投資家に株を持ってほしい、もしくは今の株主、日本のキャピタリストがそういった会社に株を売るというプロセスを理解するための期間と、実際の業績を作っていく期間は並行していましたね。

小林 ベンチャー企業側は、上場後、誰に何を説明するかという戦略を練る必要があります。

藤野さんにお聞きしたいのですが、一方の投資家側はどのように取材をされるのでしょうか?

会いたいと思って藤野さんから会いに行くのか、逆に来られるのか、いかがでしょうか。

レオスの情報収集は「ランダム性」と「多様性」を重視

藤野 例えば、鳥取県に投資をしたい会社があるとします。

(写真中央)レオス・キャピタルワークス株式会社 代表取締役社長 藤野 英人 氏

(写真中央)レオス・キャピタルワークス株式会社 代表取締役社長 藤野 英人 氏

しかし1社のためだけに鳥取県に行くのは時間がもったいないので、近隣の会社、2〜3社を同時に回るということをよくします。

その場合、もともとの目的だった会社はイマイチだったけれど他の2〜3社が良かったというケースがすごくよくあります。

自分たちの価値観だけで動くと制限されてしまいがちですから、ランダム性が大事です。

それが、成長の要素になります。

ですから、僕らはとにかくアポを取るようにしています。

体力の続く限り、色々な会社のIR情報を聞く機会を受け入れるというのが僕らの方針です。

また、なるべく付加価値のついたコメントを社長に返すようにしています。

例えば、その会社が「レオスだけ、感じが良かった」と◯◯證券の〇〇支店に話すと、支店長が成長可能性を感じている会社を個別に紹介してくれることもあるのです。

ですから、ランダム性を大事にし、幅広く情報を集めるようにしています。

小林 上場企業への取材の際は、社長と話すことが多いのでしょうか?

それともCFOやIR部門の方と話すのでしょうか?

藤野 最初はIRの方やCFOの方と話して、それだけで投資をすることもあります。

しかし「もっと買いたい」と思う時は、社長と会いますね。

アイスタイルが「社内向けのIR活動」を行う意義

小林 株主から良いフィードバックをもらうことについて、よく課題として聞くのが「実際に資本市場に接している人数の少なさ」です。

私の経験でいうと、資本市場と定期的に接点を持っていたのはIR部門にいた数人ほどでした。

IR部門としては充実した体制だったとは思いますが、全社員数からみた比率としては非常に限られています。

そうした中で、IR部門が株主から良いフィードバックを受けても、その生々しい話を社内にフィードバックするのがなかなか難しいと感じました。

アイスタイルでは、社内IRイベントを積極的に行って情報をシェアしていますよね。

それによる効果はどのようなものでしょうか?

吉松 3年前に株価が上がり始めた頃から、IR活動は社外のみならず、社内に対しても積極的に行うようにしています。

経営陣は会社の決算発表を本気で行いますが、それは社内にはなかなか伝わっていません。

社員はIR資料を絶対に読まないので(笑)、きっちり伝えるのが目的です。

もう1つは、齋藤剛さんなどの当社とお付き合いのある投資家やアナリストに来て頂き、アイスタイルの事業や、それがどのように評価されているかなどを話してもらっています。

僕自身が会社のことを伝えるよりも、外部の人が冷静に伝えることで、会社についての客観的な視点をより理解することができます。

結果的に、社員の意識が“外の情報”に向かうことがメリットですね。

小林 あそこまで多くの人を動員して行う会社は、珍しいですよね。

上場前は社員も会社に関心がありますが、上場後はIR任せになってしまいがちですよね。

吉松 アイスタイルには、IR担当は僕とCFOを入れて5人もいます(笑)。

小林 それは普通の上場企業よりもかなり多いかもしれませんね。

吉松 我々は、サービス名ないしブランド名と会社名が違うので、「アイスタイル」という会社を知ってもらうための努力をしなければいけません。

この3年で株価が上がった一方、社員たちにとっては行っている仕事は変わっていません。

ですから、「なぜ株価が上がったのか?」という理由について興味を持ってもらうきっかけが社内にあったのは良かったですね。

上場することで「世の中の目線」は変化する?

小林 荻原さんにお聞きします。

上場前と上場後で事業が変わったわけではないにもかかわらず、会う投資家だけでなく「世の中からの目線」が変わることがあると思います。

ソウルドアウトでは、上場前後ではどのような変化がありましたか?

荻原 まず、上場することによって、うちの会社のことを知ってもらえます。

小林 ユーザーである「企業」に知ってもらえるということですか?

荻原 というよりも、あらゆる会社に、です。

例えば近頃は、業務提携の話がものすごく増えています。

インターネット企業のみならず、金融機関や通常の事業会社など、これまで想像もしていなかったようなところから、「こういうことを一緒にやりませんか?」と言って頂けるようになりました。

これは上場して初めて感じた、面白い変化ですね。

小林 確かに日本は、上場しているかどうかを信用の根拠とすることが根強くありますよね。

荻原 そうかもしれないですね。

我々は全国21箇所に拠点を構えていますが、地域のお客様を積極的に訪問しています。

それもあわせて、問い合わせが増えた要因になっているのだと思います。

小林 大企業側から聞いた話ですが、「上場できるということはコーポレートとしての力があり、通じ合えるプロトコルを持っているはず」と思われることもあるということでした。

荻原 それもあると思います。

分かりやすいメッセージも重要だったと考えています。

「地方×ネット」や「地方×デジタルマーケティング」を行う会社があまりなかったのです。

実際は、楽天やリクルートが「地方×ネット」を行ってきたわけですが、我々は別のアプローチを提案したので、「そういう会社があるんだね」となり、お問い合わせを頂いています。

上場後の今は、地方の中小企業を含めて、月200社以上から問い合わせを頂くようになりました。

これも業績が伸びる要因の1つになります。

特に、業務提携の問い合わせについては、上場後のかなり大きな変化の1つでしたね。

小林 川本さん、ゲーム系ではいかがでしょうか?

川本 ゲーム業界では、パブリッシャーもバラバラですし、コーポレートとしてというよりもゲーム単体が売れていくことがほとんどです。

「あの会社が発売したゲームだから」という理由でゲームを選ぶことはあまりありません。

ですから、上場してからの変化は、あまりないですね。

小林 ゲーム事業の難しさでもありますね。

上場することによっての大きなメリットがあるかというと、すぐに挙げづらいですよね。

アイスタイルは、上場後の変化について、いかがでしょうか?

吉松 ユーザーにとってという意味であれば、全くないですね。

会社が上場しようがしまいが、化粧品を使っているユーザーには関係ないですよね。

外のユーザーというよりも、僕自身を含めた中の人間たちが変わったのだと思います。

例えば、ユーザーのことだけを考えていたのが、実はユーザーだけではないとか、もっとシェアを上げたら新たな可能性を見出せるのではないかとか。

そういうことに気づかせてくれたのです。

ですから上場は、「ユーザーの期待以上のものを提供しよう!」という空気をもたらしてくれる良いきっかけになると思います。

小林 ありがとうございます。

それでは次の質問に移りたいと思います。

(続)

次の記事を読みたい方はこちら

続きは 5. レオス藤野氏が語る「将来価値を予想できるファンドマネージャーの見極め方」 をご覧ください。

▶平日 毎朝7時に公式LINE@で新着記事を配信しています。友達申請はこちらから!

▶ICCの動画コンテンツも充実! ICCのYoutubeチャネルの登録はこちらから!

編集チーム:小林 雅/上原 伊織/尾形 佳靖/ 戸田 秀成/大塚 幸

他にも多く記事がございますので、TOPページからぜひご覧ください。

更新情報はFacebookページのフォローをお願い致します。