▶平日 毎朝7時に公式LINE@で新着記事を配信しています。友達申請はこちらから!

▶ICCの動画コンテンツも充実! Youtubeチャネルの登録はこちらから!

「上場後に何が起こる?社長に訊くPost-IPOのあれこれ」12回シリーズ(その2)のテーマは、上場によって得られたメリットについてです。じげんの上場後の資金調達の取り組みや、マネーフォワードファンドなど、バランスシートを各社がどのように活用して中長期的な企業価値の増大に取り組んでいるのかについて紹介します。是非ご覧ください。

▶ICCパートナーズではコンテンツ編集チームメンバー(インターン)の募集をすることになりました。もし興味がございましたら採用ページをご覧ください。

ICCサミットは「ともに学び、ともに産業を創る。」ための場です。毎回200名以上が登壇し、総勢800名以上が参加する。そして参加者同士が朝から晩まで真剣に議論し、学び合うエクストリーム・カンファレンスです。次回 ICCサミット KYOTO 2018は2018年9月3日〜6日 京都市での開催を予定しております。参加登録は公式ページをご覧ください。

▼

【登壇者情報】

2018年2月20〜22日開催

ICCサミット FUKUOKA 2018

Session 1A

上場後に何が起こる?社長に訊くPost-IPOのあれこれ

(スピーカー)

宇佐美 進典

株式会社VOYAGE GROUP

代表取締役社長兼CEO

田中 弦

Fringe81株式会社

代表取締役

辻 庸介

株式会社マネーフォワード

代表取締役社長 CEO

平尾 丈

株式会社じげん

代表取締役社長

(モデレーター)

小林 賢治

シニフィアン株式会社

共同代表

▲

▶「上場後に何が起こる?社長に訊くPost-IPOのあれこれ」の配信済み記事一覧

連載を最初から読みたい方はこちら

1つ前の記事

1.Post-IPOの様々な経営課題について上場企業の経営者が徹底議論!

本編

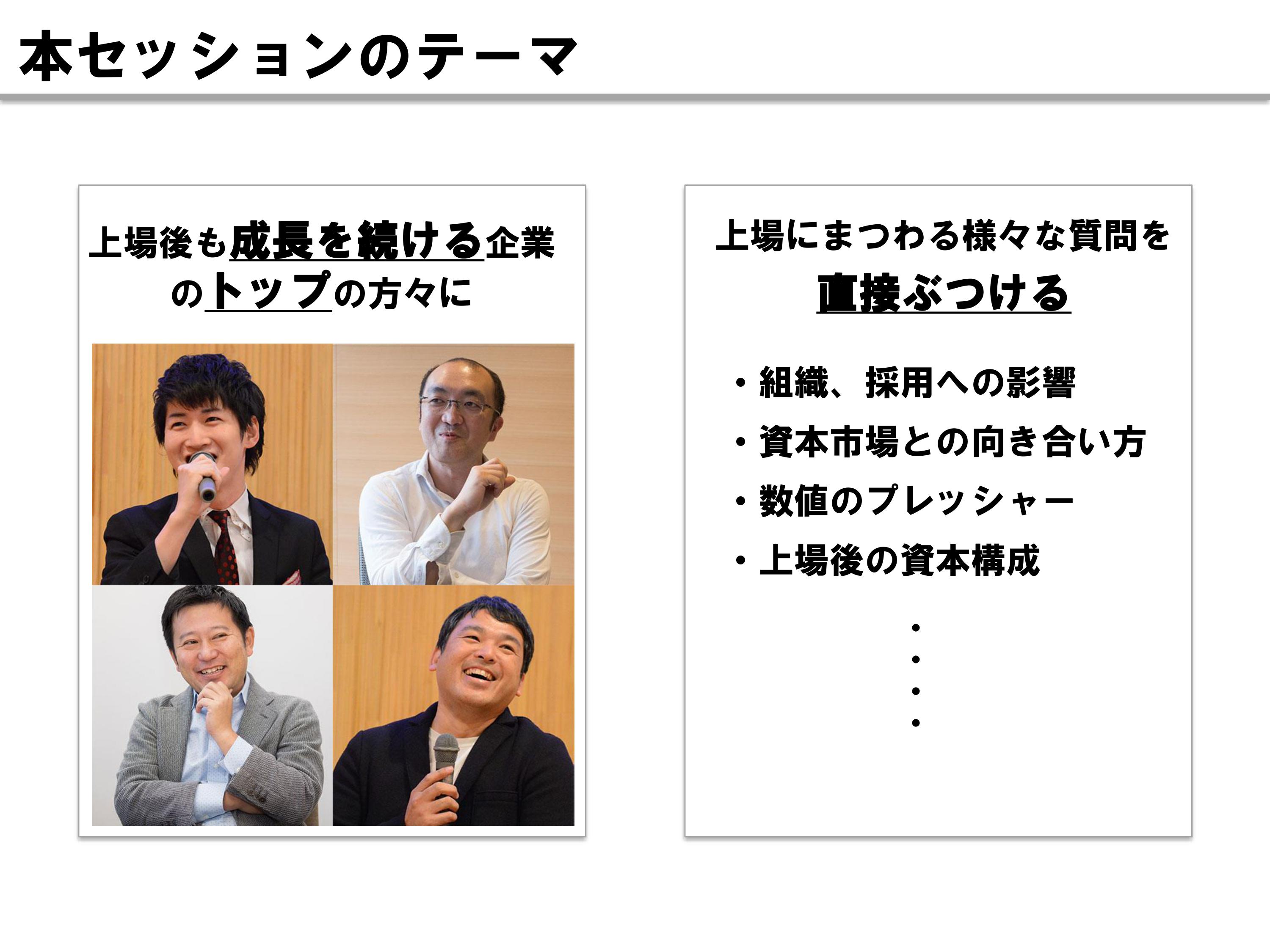

小林 本日のテーマは、上場後も成長を続けるこのトップの4人に、上場にまつわる様々な質問を直接ぶつけるということです。

実際多くの方々から、以下のようなことを尋ねて欲しいということを聞いています。

組織とか採用に関することや、資本市場とどのように上場後向き合っていくか、あるいはよく言われるように、実際に数字のプレッシャーというのはあるのか、という話です。

後は、株主が上場を転機として大きく入れ替わるのですが、どのような資本構成を考えていくべきか、などを中心にお話ししていきたいと思います。

とはいえ、上場企業なので、いくらこのようなクローズドの会といえども、フェア・ディスクロージャーを意識しないといけません。

ですから、ここでしか聞けない話というのは、残念ながら開示上なかなか難しく、特に数字にまつわる話はなかなかできません。

その前提の上で、できる限り生々しく忌憚ない意見を伺いながら進めたいと思います。

それでは早速セッションに入りたいと思いますが、実は今回、事前に登壇者の皆さんに、「こういう質問を考えています」と、アンケートを送らせていただきました。

それぞれご回答をいただいていますので、それを軸に議論を広げていきたいと思います。

上場で得られたメリットを徹底議論

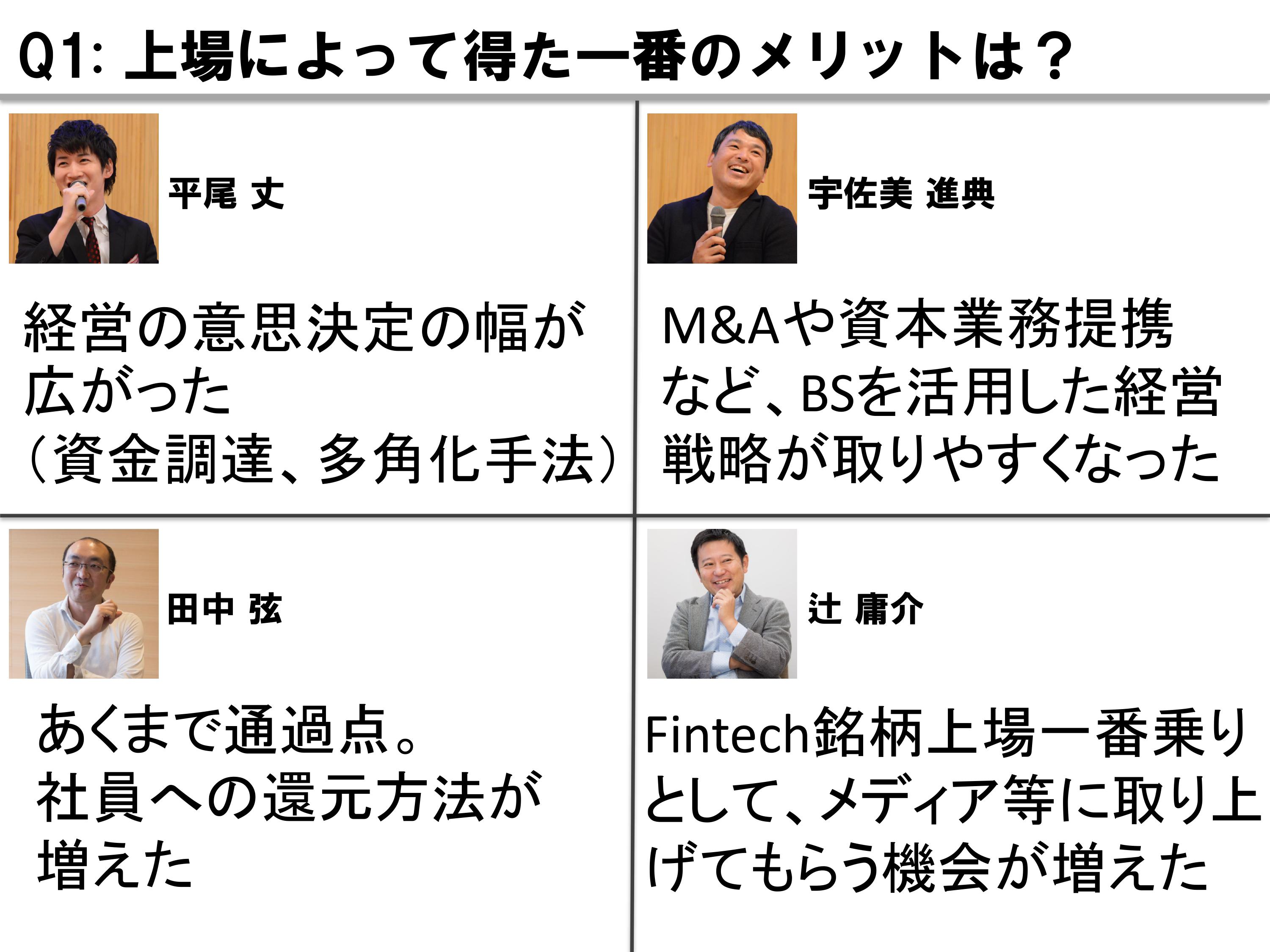

小林 まず1つ目の質問は、上場によって得た一番のメリットについてです。

小林 これは一番シンプルな質問ですが、皆さんからいただいた回答を簡単にまとめてみました。

小林 いろいろな意見が出ましたが、まずは、上場歴が一番長い平尾さんにお聞きします。

意思決定の幅が広がったということですが、実はじげんはこの中でも上場後に一番大きい資金調達をされています。

その辺についてお聞かせいただいてもいいですか?

経営の選択肢を広げるために上場した

平尾 皆さん同じだと思うのですが、上場前は、どうしてもPLやKPIで戦っていかねばなりません。

上場することがヒト・モノ・カネ・情報という経営のリソースを最大化させるうえで、一番近道ではないかと考え、上場をしました。

上場後は、M&Aによるものを含め、社員数は60人くらいから、今は350人くらいまで増えています。

売上も大体12億円くらいだったのが、今期で100億円超の売上高予算となっていますので、8倍くらいに伸びています。

営業利益ベースでも今期の予算が32.2億円なのに対し、上場した時は6億円弱でしたから、これも5倍を超えています。

時価総額は我々が決めるものではないですが、市場からの評価として、公募時の時価総額は300億円でスタートしたのですが、今では1,200億円弱くらいになってきており、4倍です。

平尾 これは持論なのですが、経営の選択肢をいかに広げるかということを、経営者として私は非常に大切にしています。

1年は12ヶ月と決まっている中で、競合やマーケットなどの影響を受けて、自分たちの状態というのは変動します。

経営者は、その変化をコントローラブルにしていくということに努めなくてはならないと思っています。

経営のリソースから考えると、資金調達を多様化し、資本コスト(資金調達のコスト)を下げ、優秀な人材の引き付け、プロダクトの世の中への浸透といった課題があります。

これらの基盤を作っていくにはIPOが必要なのかなと思っています。

小林 なるほど。

出だしから、期待通り平尾さんに質問をぶつけまくる流れです。

じげんの場合、IPO時の累計調達額は実はそこまで大きくないですよね。

ハイアップ型新株予約権で強い成長を約束した

平尾 そうですね、僕たちの場合はIPO(上場)前は(大手ベンチャーキャピタルの)ジャフコさんに出資いただいていました。

当時、株主が私とジャフコさんだけだったので、売り出しのところもきちんと調節をしつつ進めました。

公募での資金調達金額は1桁億円ほどです。

VC(ベンチャーキャピタル)のイグジット(売出)と一緒に調達させていただきました。

その後は、デット (Debt / 銀行借入)です。

上場したことも手伝って、かつ日本銀行の金融政策などのいろいろな外部背景もあって、かなりデット(銀行借入)の資本コストが下がってきていましたので、そこでまず50億円調達しました。

デット(銀行借入)で合計約75億円調達し、アモチゼーション弁済(分割返済)でこれまで25億円返済していますので、今はトータルでデット(銀行借入)が50億円ですね。

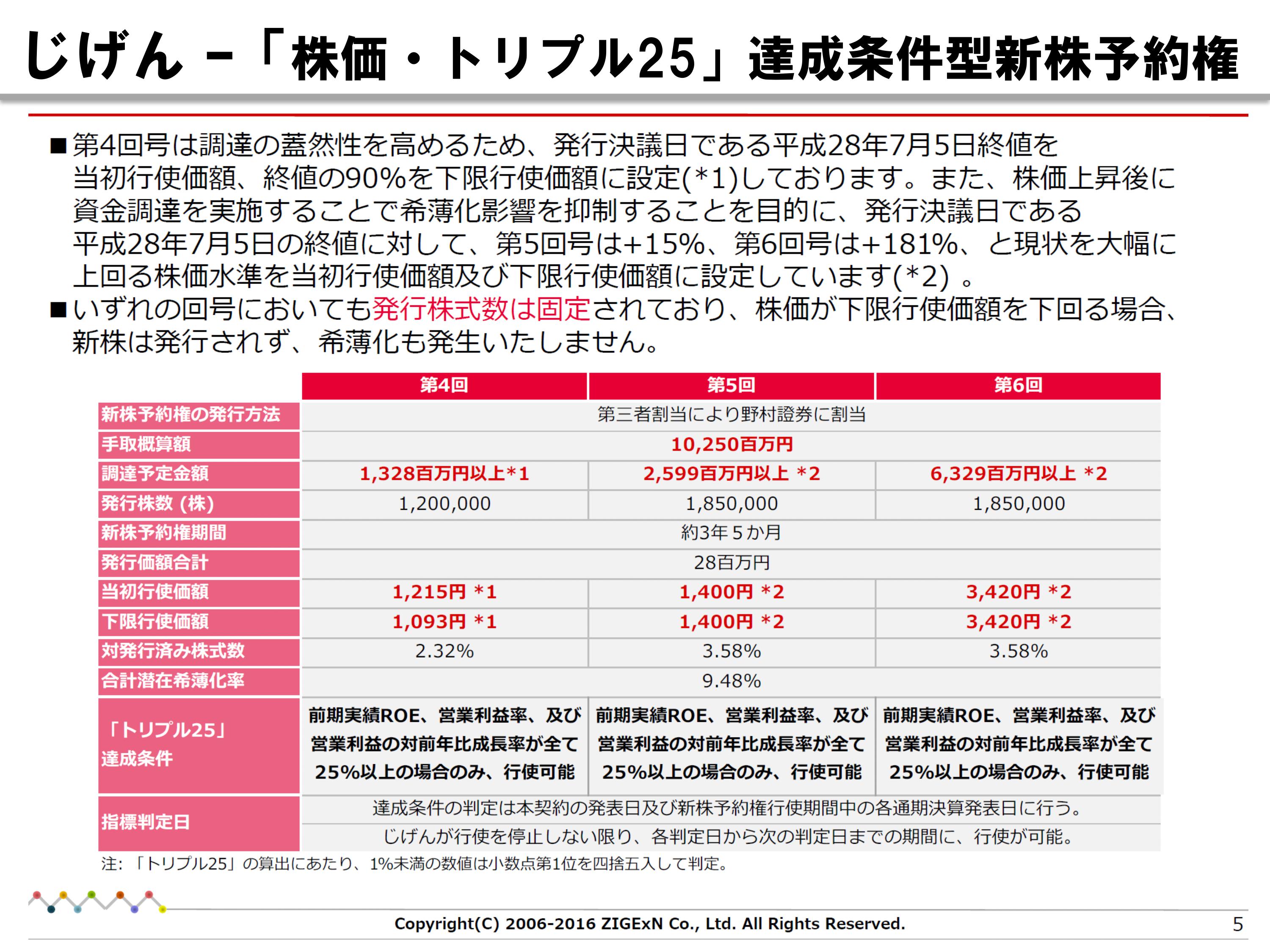

更に中期計画を出した後に、少し特殊なエクイティファイナンスをしました。

「株価・トリプル25」達成条件型新株予約権という、オリジナルのハイアップ型のスキームを野村證券さんと一緒にやらせていただきました。

▶ じげん社プレスリリース 「株価・トリプル25」達成条件型新株予約権の発行に関するお知らせ

▶参考記事:じげんの新株予約権発行に見る「あるべきエクイティ・ファイナンス」のかたち

平尾 2段階、第4回と第5回の新株予約権が既に行使済みですので、ここで約40億円を調達しました。

したがって、いわゆるエクイティの関連する調達が合計約50億円、そしてデット(銀行借入)に関わる調達が約50億円なので、合計約100億円、市場から間接的にも直接的にも調達させていただきました。

小林 この達成条件型の新株予約権ですが、これはかなり厳しい条件を書かれていますよね?

平尾 そうですね。

小林 トリプル25というのは、何の指標についてですか。

平尾 営業利益率と、そして営業利益の成長率と、ROE(Return On Equity /自己資本利益率)を全て25%以上単年度で毎回達成していくということです。

小林 そのうえで株価がこの金額以上になっていないと……

平尾 そうです、調達ができません。

小林 ということですね。

この赤い字で書いてあるところですね。

平尾 はい。

小林 なかなか簡単には発行できないように設計してあると思うのですが、これはじげんさん自身が設計に深く関わられたのですか?

平尾 スキームのメインの部分は弊社の中で考え、実現するところで野村證券さんとご一緒して、作らせていただいたという形です。

小林 先ほど、控室で聞いていて驚いたのですが、これは資金使途まで制限しているんですよね。

平尾 そうですね、通常のハイアップ型(新株予約権の当初行使価額が発行決議の時点の株価以上に設定されているタイプ)の新株予約権ですが、中期計画を先に出しているので、それとのコンボになっているのが特徴となっています。

私はもともとゲーマーなので、結構コンボという言葉が好きなので使っているのですが、あらかじめ中期経営計画を発表し、M&Aの実績も積んだ上で、自分たちで出した達成条件をきちんと守りますよと、後から達成条件型の新株予約権を出していったので、それが3ヒット・コンボになっています。

M&A以外では、この資金は使わないということで、信託銀行の方々にこのお金をロックしてもらい、調達したお金はM&Aにしか使わないということを明確にしています。

調達に際して皆さん資金使途をいろいろ書くのですが、なかなか守らない会社もいらっしゃる中で、私たちの場合は、ロックして引き出せないように厳格管理しています。

小林 成長企業の調達の仕方としては非常に面白いやり方だと思ったのですが、他の会社の皆さんは、資金調達に関して今どのように考えられていますか?

上場後に求められるバランスシート(BS)経営とは?

宇佐美 上場してからの資金調達は基本的にデット(銀行借入)ですね。

資本市場から調達は、弊社の場合、時価総額もそれほど高いわけではないので、まだあまり考えていません。

基本的には、デット(銀行借入)で調達できる部分に関してはデット(銀行借入)でいいかなと、今のところ思っています。

田中 Fringe81も同じです。

小林 非常に株価が好調なマネーフォワードさんはどうですか。

辻 そうですね、今まではデット(銀行借入)です。

(サービスの)リリースが順調なので、デット(銀行借入)も積極的に活用した方がいいかなと思っています。

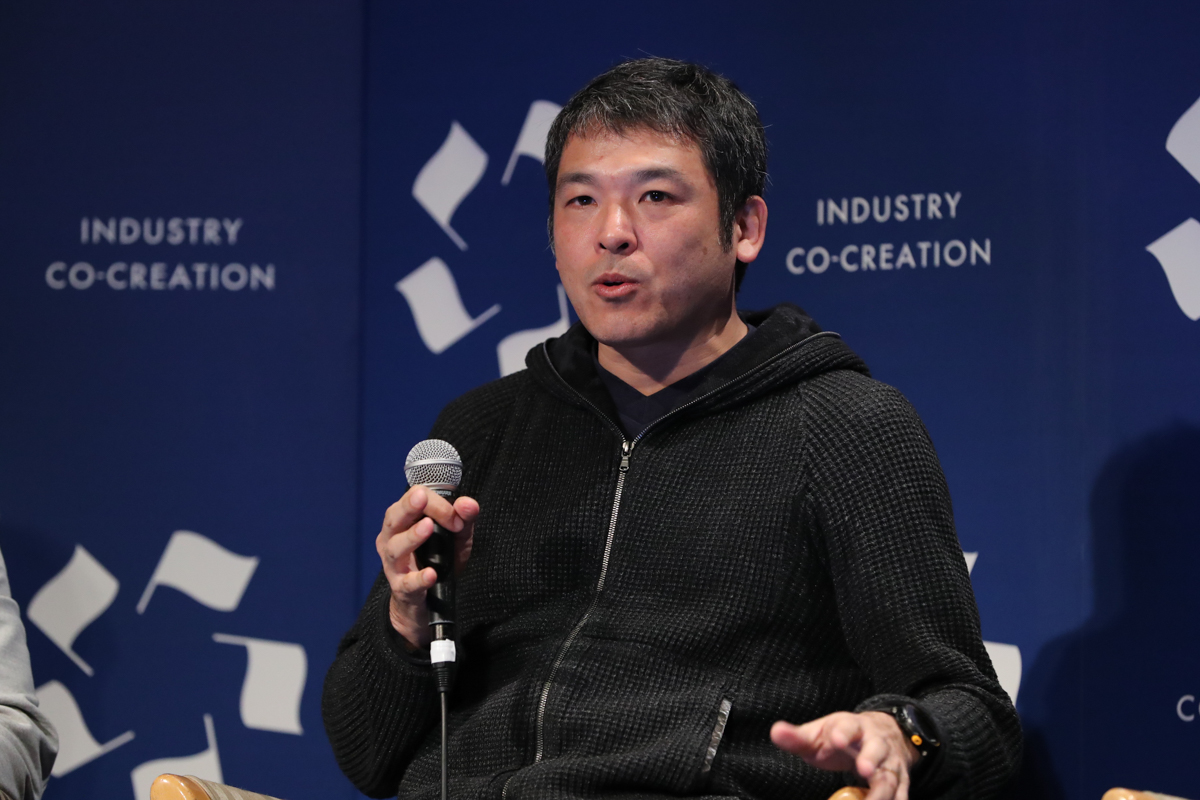

株式会社マネーフォワード 代表取締役社長 CEO 辻 庸介 氏

株式会社マネーフォワード 代表取締役社長 CEO 辻 庸介 氏

辻 弊社は足元だと現預金で50億円程度あるのですが、それを次のフェーズで、M&Aを含めどのような資金に持っていくかが課題になってきます。

宇佐美さんがいつもおっしゃている、「PL経営とBS経営を上手く活用する」というのが、おそらく平尾さんがおっしゃった経営の意思決定の幅につながってくると思います。

上場すると意思決定の幅はすごく広がるので、銀行さんとの取引も行いやすくなりますね。

小林 BS(バランスシート)を活用するという時のイメージで、1つ分かりやすいのはM&Aだと思うのですが、それ以外にはたとえばどのようなことをイメージされていますか?

先に宇佐美さんから伺いたいです。

宇佐美 BSを活用した経営というのは単にM&Aだけではなく、出資や採用、オフィス移転などがあると思います。

小林 それは、資産を蓄積して、それを将来の競争力に変えていくという営み全般、というイメージですか。

宇佐美 そうですね。上場前だと、売上や利益にフォーカスを置いて経営していくのに対し、BS経営の分野は短期的に売上・目先の利益につながるかは見えません。

しかし中長期で見ると、BSを上手く活用することが将来の売上と事業創造につながるので、上場はそのことをより意識しやすくなる環境になると思います。

小林 辻さんは、メディアの取り上げが増えたとお話しされていましたが、これはマネーフォワードさんでも上場前と後で、メディアの注目度がそれほど変わったりするものなのでしょうか。

辻 FinTechで一番初めに上場した会社として取り上げていただくことが多くなりました。ブランディングの観点では、想像以上に効果があったとおもいます。

パブリックの分野でも注目度はあります。

行政の方から、「FinTech銘柄の上場企業から話を聞きたい」と、声が掛かるようになりました。

メディアからも、FinTech関連の特集をする時には取り上げていただけるようになったため、これは一番初めに上場したメリットだと思っています。

BSの話につながりますが、我々は「マネーフォワードファンド」というのを作りました。ファンドに関しても、多く取り上げていただき、様々な会社さんからお声掛けをいただけるようになりました。

▶マネーフォワード、SaaS/FinTech領域に特化した「マネーフォワードファンド」を開始

弊社は、上場後、この年末年始(2017年12月)に「MFブロックチェーン・仮想通貨ラボ」を設立したり、マネーフォワードファンドを立ち上げたり、たくさんの新たな取り組みを発表したのですが、急激に露出が増えました。

実は取締役会で、機関投資家、特に株主の方々の期待を超える仕組みや仕掛けを1クォーター(四半期)に最低1個は入れていくと、株主との信頼関係につながるという話があり、それをかなり意識してやっています。

宇佐美 そこはかなり難しいテーマだと思っています。

株式会社VOYAGE GROUP 代表取締役社長兼CEO 宇佐美 進典 氏

株式会社VOYAGE GROUP 代表取締役社長兼CEO 宇佐美 進典 氏

宇佐美 期待値を超え過ぎると株価も上がり過ぎたり、逆に期待を下まわると急に下がり過ぎたりというように、ボラティリティ(株価の変動幅)が大きくなり過ぎる面があると思っているのですが、それはどのように考えられていますか?

辻 これは弊社CFOの金坂に強く言われたことなのですが、IPOの時にロードショーを60社(機関投資家)ほどやらせていただいたのですが、僕たち経営者というのは、つい大きな夢を語りたくなります。

▶IPO時のロードショー:IPO時のファイナンスに際し、当該株式発行企業の代表及び担当者が発行条件に対する意見聴取を目的として複数の機関投資家を訪問し、自社の事業説明を行うこと。機関投資家から妥当な株価と申し込み予定株数のフィードブックを材料に、ブックビルディングの仮条件価格帯が主幹事証券会社と発行会社の協議によって決定される。

金坂(CFO)に、「普段は夢を語っていただくことが多いと思いますが、機関投資家の方には、夢も勿論大事ですが、現実にできること、お約束できることをきちんと話してください」と言われました。

機関投資家の方は必ずメモを取られていて、「あの時この会社はこういうことを言った」と常におっしゃるので、言ったことはきちんとやっていき、1クォーター(四半期)毎に進捗をお見せしていく、中長期の信頼関係を築いていくということを強く意識しています。

小林 なるほど、ありがとうございます。

Fringe81の田中さんの回答にある、上場はあくまでも通過点だということ、それから社員への還元方法が増えたという話は、後ほど、別の質問でも触れる予定ですので、そこでまた拾いたいと思います。

(続)

次の記事を読みたい方はこちら

続きは 3.上場企業に求められるIR戦略とは?をご覧ください。

▶平日 毎朝7時に公式LINE@で新着記事を配信しています。友達申請はこちらから!

▶ICCの動画コンテンツも充実! ICCのYoutubeチャネルの登録はこちらから!

編集チーム:小林 雅/榎戸 貴史/戸田 秀成/浅郷 浩子/本田 隼輝

【編集部コメント】

じげんのトリプル25を行使条件とした新株予約権は印象的でした。新株予約権の問題として、株式価値の希薄化によって既存株主が損を被るなどがありますが、実際に私自身も保有銘柄の株価が新株予約権の発行によって下がってしまった経験があります。それに比べ、じげんはきちんと一般株主の利益まで考えた経営は非常に素晴らしく、日本の上場企業の株式市場からの資金調達の良い例だと思いました。(本田)

他にも多く記事がございますので、TOPページからぜひご覧ください。

更新情報はFacebookページのフォローをお願い致します。