▶平日 毎朝7時に公式LINE@で新着記事を配信しています。友達申請はこちらから!

▶ICCの動画コンテンツも充実! Youtubeチャネルの登録はこちらから!

「上場後に何が起こる?社長に訊くPost-IPOのあれこれ」12回シリーズ(その3)のテーマは株主との対話です。上場してからのプレッシャーや、じげんとFringe81のIR戦略について紹介します。是非ご覧ください。

▶ICCパートナーズではコンテンツ編集チームメンバー(インターン)の募集をすることになりました。もし興味がございましたら採用ページをご覧ください。

ICCサミットは「ともに学び、ともに産業を創る。」ための場です。毎回200名以上が登壇し、総勢800名以上が参加する。そして参加者同士が朝から晩まで真剣に議論し、学び合うエクストリーム・カンファレンスです。次回 ICCサミット KYOTO 2018は2018年9月3日〜6日 京都市での開催を予定しております。参加登録は公式ページをご覧ください。

▼

【登壇者情報】

2018年2月20〜22日開催

ICCサミット FUKUOKA 2018

Session 1A

上場後に何が起こる?社長に訊くPost-IPOのあれこれ

(スピーカー)

宇佐美 進典

株式会社VOYAGE GROUP

代表取締役社長兼CEO

田中 弦

Fringe81株式会社

代表取締役

辻 庸介

株式会社マネーフォワード

代表取締役社長 CEO

平尾 丈

株式会社じげん

代表取締役社長

(モデレーター)

小林 賢治

シニフィアン株式会社

共同代表

▲

▶「上場後に何が起こる?社長に訊くPost-IPOのあれこれ」の配信済み記事一覧

連載を最初から読みたい方はこちら

最初の記事

1.Post-IPOの様々な経営課題について上場企業の経営者が徹底議論!

1つ前の記事

2.上場後に求められるバランスシート経営とは?

本編

小林 それでは次の質問に移りたいと思います。

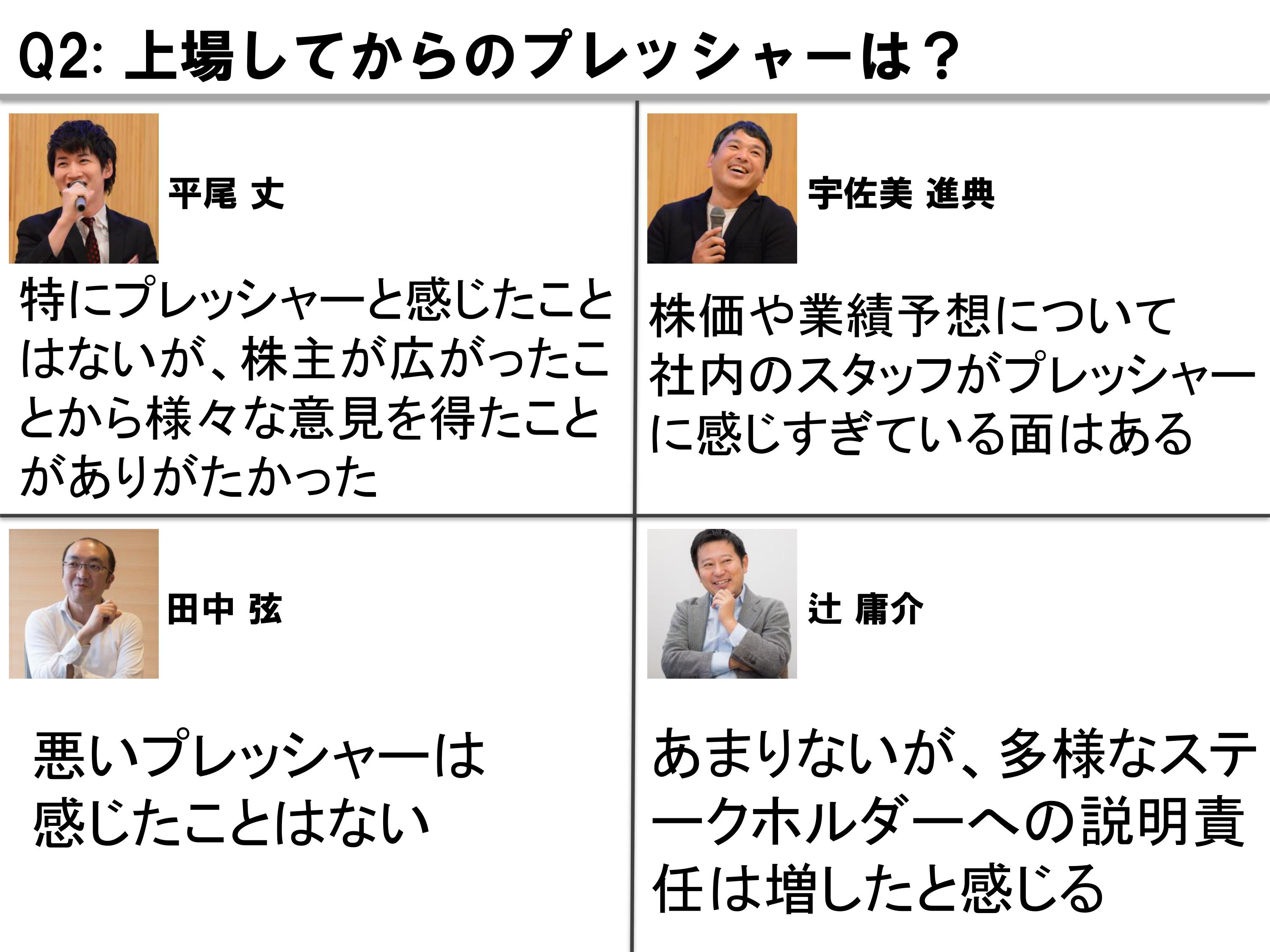

小林 上場後には、数値のプレッシャーや、ステークホルダーからのプレッシャーが増すと世の中ではよく言われていますが、実際どうだったのかを皆さんに聞いてみました。

小林 4人ともここは共通した回答で、特別なプレッシャーを感じたかというと、そうでもないようです。

それ以外にいくつか感じたことはあるというところで、これは少し宇佐美さんにお聞きしてみましょうか。

従業員の方が上場後は数字のプレッシャーを受けている

宇佐美 ここにいる4人は皆、創業経営者なので、たぶん数字等の面ではプレッシャー慣れしている部分があると思います。

株式会社VOYAGE GROUP 代表取締役社長兼CEO 宇佐美 進典 氏

株式会社VOYAGE GROUP 代表取締役社長兼CEO 宇佐美 進典 氏

宇佐美 一方で、スタッフ、たとえばCFOやIRの担当者といった人たちは、上場することによって株価や業績予想に対して、僕が想定していた以上の市場からのプレッシャーを受けていると感じることがあります。

もっと中長期の未来についてのことを考えた方がいいのでは?というような時にも、足元の業績予想の数字に目がいきがちです。

それはもちろん役割でもあるのですが、四半期の業績を気にし過ぎているなと感じることも時にはあります。

小林 特に上場後ある程度時間が経っている平尾さんと宇佐美さんにお聞きしたいのですが、四半期の業績で、数字が足りないから伸ばしたいなどと感じたことはありますか?

平尾さんはどうですか?

株主からの意見はプレッシャーではなくありがたいもの

平尾 僕たちは、上場から4年になりますが、17四半期連続で増収増益を達成しているので、今のところはそれほどないと思います。

もちろんご意見として、「数字が足りないのではないか」「もっと利益を上げられるでしょう」というように、プレッシャーとも捉えられるようなご指摘をいただくケースはありますが。

一方で、上場前は私とVC1社だけという株主構成だったので、恐らく、皆さんのようにかなりいろいろなラウンド(資金調達を行うこと)を重ねて資金を調達されていらっしゃる方に比べると、アカウンタビリティ(説明責任)を問われる頻度や度合いは低かったと思います。

比較的、独善的に経営の意思決定が可能だった頃と比較すると、上場を経て株主の構成も変わり、状況は変化しています。

弊社の場合も機関投資家が多いのですが、私が今67%くらいを保有していて(※2018年2月現在)、株式市場に流通しているのが33%、そのうち23%が機関投資家で、その中で10%が海外の方です。

▶編集部注:流動性改善等を目的とした株式売り出しに伴い、平尾社長の所有割合は66.5%→49.9%へ

参考資料:2018年3月22日公表の資本政策に係る補足説明資料

10%個人の方がお持ちで、数千人の個人株主の方から様々なご指摘をいただきます。

平尾 でもどちらかというと、プレッシャーを感じるというよりは、ご意見として有り難いなと思っています。

我々の会社自体がケーススタディになって、いろいろな方が頭を使って、じげんの経営は自分だったらこうする、とおっしゃっている。

そのようなことはすごく勉強になりますし、未上場の時にはなかなかなかったことです。

ソーシャルゲームブームの中で割とステルスで上場したので注目度合いはそれほど高くなかったと思うのですが、今は、不特定多数の方にご覧いただいて、そのブレーンをお借りすることもあります。

株主総会で出てきたご意見などは、翌年度必ず聞かれたりしますし、確かに、と思えるご意見があったら、いきなりはできなくても、少しずつ準備を進めてみたりします。

機関投資家に新規事業の説明を丁寧にしている

小林 株主からの意見を聞くというところで、他の方々にもお聞きしたいのですが、実際、株主との接点というのは、どのように持たれていますか?

IRや株主説明会などでです。

田中弦さんのところは、どのくらい投資家の方と直接会われていますか?

田中 来るようにと言われれば行きます。

呼ばれなければ行きません。

小林 クォーター(四半期)毎に会ってらっしゃるんですか?

田中 それは会っています。

来てくださいという方が多いからです。

小林 そこで割と厳しいことを言われることもありますか?

「何で達成できていないのですか、どうなっているんですか」と。

田中 弊社は広告事業でエクイティストーリーを作って上場しました。

田中 ところが今僕は、意気揚々とHRテックを頑張っているので、HRテックの話をすると「エクイティストーリーと何か話が違うのではないですか?」と突っ込まれたりします。

「両方頑張っています」と答えるのですが、そこに継続性があるのかと捉えられてしまったりするので、そこは上手く、きちんと丁寧に説明する必要があります。

特に新規事業の説明の仕方は、工夫しています。

既には知っている事業については、業績はきちんとロジカルにKPIについて言えますが、新規事業というのは、あまりKPIもないため「どうなるか分かりません」となりがちです。

新規事業もきちんと説明しないとまずいなと思い、今は比較的丁寧に行っています。

小林 「成長可能性に関する説明資料」を見ると、上場時のエクイティストーリーの時は、(新規事業である)Unipos (ユニポス)は実はそれほど押してはいなかったですよね。

▶参考資料:成長可能性に関する説明資料(Fringe81)

田中 そうです、2017年6月29日に上場しているのですが、ユニポスの正式開始日は7月です。

上場時も、一応ベータ版があります、とオープンにはしていましたが、数字もついていませんでした。

小林 これはお答えいただけるか分かりませんが、上場する時も内心では、「絶対ユニポスは当たるに決まっているというような野心を持ちつつ、あまりユニポスを押して書くと証券会社に、いやいやそんな未知のものを書かないでくださいと言われるから、抑えめにした」というバランス感覚だったのでしょうか。

田中 いや……まあそうですね。

(会場笑)

小林 これは実はよくある話で、上場時にエクイティ・ストーリーを作る際に、新規事業をどのくらい押して書くかというのは結構悩ましいところだと思っています。

小林 そういう意味では、辻さんのところも、上場後にバッと動きがありましよたね。

新規事業などやM&Aなどの骨太な取り組みは、上場した日からいきなり考え出しても絶対に間に合わないと思いますし、当然上場前から経営テーマとして何かしら取り組んできていたと思うのですが、実際に上場前と上場後のトーンで、情報の出し方・見せ方など変えたところはあるのでしょうか?

辻 上場前の方がやはり動きにくいですよね。

上場前は、新規事業はほぼゼロとカウントされますので、僕たちがたとえ「これは売れるに違いない」と思っていても、PL上の、予想売上・利益のところはゼロです。

もっと言えば、コストしか出てこないという計算になってしまいます。

上場準備中は、きっちり業績をクリアしていかねばならないというプレッシャーも強く、逆に言うと、上場後の方が一気に動きやすいというのは、実際にありました。

小林 なるほど。

また田中弦さんに戻りますが、ユニポスに関し、最初に出したエクイティ・ストーリーとは少し違う面もあるものの、きちんと説明すると機関投資家も理解してくれるといった手応えはありましたか?

田中 「こういう新しいサービスが出せる会社なのだ」という評価はいただいていると思います。

ただ、実際にその数字がまだついてきていませんし、細かい積み上げをひたすら継続していくSaaSビジネスなので、正直、業績に出てくるのはおそらく相当先です。

これまたすごく難しくて、広告事業の1発である程度の収入が得られる短期収穫型ビジネスと、SaaSの超長期収穫型ビジネスが一緒になってしまったので、ますます、説明しづらい面があります。

とにかく、説明をきちんとしないと、訳が分からないという反応につながってしまいかねないと思っています。

小林 確かに、機関投資家やアナリストにどういうモデル(業績予測のシミュレーションのモデル)を組んだらいいかを、きちんと説明し直さないといけないというところですよね。

そういう意味で言うと、逆にIRのしがいがあるのかなとも思います。

田中 そうですね、おっしゃる通り、そこはどちらかというと面倒くさいなではなくて、説明のしがいがあると捉えています。

(続)

次の記事を読みたい方はこちら

続きは 4. 株主総会はファンを作るチャンス ー ありのままの姿を、しっかり伝えていく をご覧ください。

▶平日 毎朝7時に公式LINE@で新着記事を配信しています。友達申請はこちらから!

▶ICCの動画コンテンツも充実! ICCのYoutubeチャネルの登録はこちらから!

編集チーム:小林 雅/榎戸 貴史/戸田 秀成/浅郷 浩子/本田 隼輝

【編集部コメント】

説明責任は新規事業の一つの難しい点だと考えています。まだ実現しておらず、さらに市場を一から作っていくような新規事業の成功可能性をロジカルに語るのはなかなか難しいと思っています。しかし、上場企業たるもの株主に対する説明責任を負っています。そのジレンマを乗り越えていく経営者の取り組みは、ここで登壇者がおっしゃっている以上に大変なことなのではないでしょうか。(本田)

他にも多く記事がございますので、TOPページからぜひご覧ください。

更新情報はFacebookページのフォローをお願い致します。