▶平日 毎朝7時に公式LINE@で新着記事を配信しています。友達申請はこちらから!

▶ICCの動画コンテンツも充実! Youtubeチャネルの登録はこちらから!

「上場後に何が起こる?社長に訊くPost-IPOのあれこれ」12回シリーズ(その10)のテーマは上場時の主幹事証券選びについてです。主幹事といかにコミュニケーションし、良きパートナーとしてともに歩んでいけばいいのかを徹底議論します。是非ご覧ください。

▶ICCパートナーズではコンテンツ編集チームメンバー(インターン)の募集をすることになりました。もし興味がございましたら採用ページをご覧ください。

ICCサミットは「ともに学び、ともに産業を創る。」ための場です。毎回200名以上が登壇し、総勢800名以上が参加する。そして参加者同士が朝から晩まで真剣に議論し、学び合うエクストリーム・カンファレンスです。次回 ICCサミット KYOTO 2018は2018年9月3日〜6日 京都市での開催を予定しております。参加登録は公式ページをご覧ください。

▼

【登壇者情報】

2018年2月20〜22日開催

ICCサミット FUKUOKA 2018

Session 1A

上場後に何が起こる?社長に訊くPost-IPOのあれこれ

(スピーカー)

宇佐美 進典

株式会社VOYAGE GROUP

代表取締役社長兼CEO

田中 弦

Fringe81株式会社

代表取締役

辻 庸介

株式会社マネーフォワード

代表取締役社長 CEO

平尾 丈

株式会社じげん

代表取締役社長

(モデレーター)

小林 賢治

シニフィアン株式会社

共同代表

▲

▶「上場後に何が起こる?社長に訊くPost-IPOのあれこれ」の配信済み記事一覧

連載を最初から読みたい方はこちら

最初の記事

1.Post-IPOの様々な経営課題について上場企業の経営者が徹底議論!

1つ前の記事

9.上場審査は会社の「守り」(コーポレート部門)を強くする

本編

小林 上場前後で変わった点について平尾さんのお話を最後にお聞きしたいのですが、ついこの間、野村證券の本が出ましたよね。

平尾 『IPOは野村にきいてみよう。』ですね。

お薦めです、ぜひ買ってください。

小林 あの本の中に平尾さんのインタビューがあり、面白いと思ったのが、実は上場前は、コーポレートはリーンにいこう思っていたということが書いてありました。

上場時にコーポレート部門を充実させたのは効果的だった

平尾 そうですね、これは相当、野村證券の方にご迷惑をお掛けしたなと思っています。

私もいろいろと無茶なことをたくさん申し上げて、上場したら、これができるんじゃないか、あれもできるんじゃないかと、A to Zで全部ぶつけていったので、野村證券の担当者もずいぶん閉口したのではないかと思います。

毎日のように、野村證券の方にいらしていただいていましたから。

平尾 当時まだ20代だった私は、「全員プロフィットセンター理論」というのが、流行っていました。

その頃の営業利益率が60%で、「事業側とコーポレート側問わず、全社員が売上に貢献せよ」という大号令を出していたのですが、その調子で、野村證券の最終審査に進んでいきました。

当り前ですが、証券会社の方々とは組織に対する考えが違いました。

「平尾さんね、これは投資ですよ」と、いろいろな方に諭されながら押し問答をしていました。

雨の日も、風の日も、出待ちもされて、何度も行脚されました。

小林 出待ちもされたんですか?

平尾 そうです。

当時の担当者も独立してソーシャル上で書かれていましたが、経営者にやはり主幹事証券の担当が経営方針について意見するのは、主幹事チェンジリスクが高いので、やはり相当リスキーです。

こちらもまだ28、29歳で負けん気も強かったですし、「そんな考え方の経営は古すぎるよ」というようなことを言い返し、ずっとバチバチやっていました。

その喧々諤々のやり取りを経て、上場を前に、コーポレート部門を充実させるに至ったのですが、どちらかというと、コーポレート部門の果たす役割の重要性は結果論として分かったことです。

その時は納得しきれず、それでも野村證券側の言い分を若干聞いて、動いたところがあり、主体的ではありませんでした。

ただ実際にそれをやってみて、そこは突き抜けたと感じています。

角出せ槍出せでやった結果、回答にもあるように、コーポレート部門の貢献度が大きく向上しています。

現在(2018年2月現在)、上場して4年経ちながらもまだ東証マザーズにいて、東証マザーズで居残り組でありながらM&Aも結構やっているという、超大企業でもないし、スタートアップでもないフェーズになってきています。

▶ 2018年3月22日 東京証券取引所本則市場への市場変更申請に関するお知らせ

じげんの上場後の組織づくりへの取り組み

平尾 上場のデメリットだと感じているのが、上場しているのだから大きい会社である、もしくは福利厚生が充実している会社だと思って入ってこられる人が結構いるため、やはり採用が弱くなってきていると感じる点です。

そこをもう1回強くしようと、中期経営計画の書き方や、先ほどのIFRS(国際会計基準)やストック・オプションの設計の仕方など、外への発信について様々な変革を試みています。

そういった取り組み姿勢をきちんと見ていてくれる方々もいらっしゃいます。

やはり自分がリクルート出身であることもあり、バリバリの事業会社は相対的にどうしても事業が強くなりがちです。

それに対し、第2創業期の経営者として横串や斜めの串をどう刺すべきかに気付いたというのは、かなり大きかったのではないかなと思います。

今はそれを武器にしています。

小林 これは僕も感じていました。

小林 じげんの場合、中期経営計画を策定するタイミングあたりから、明らかにこのコーポレート部門が事業価値創造の前面に出てくるようになられましたね。

CFOの寺田さんが入られたのはそのぐらいのタイミングですか?

平尾 そうですね、CFOが入ったのもそうなのですが、「CXO構想」という第2創業期の経営思想にギアを変えていきました。

じげんというのは、どうしても外部からすると平尾のイメージが強く、平尾丈と愉快な仲間たちで経営しているんだろうと思われているかもしれません。

未だに、事業側は大好きで全部自分が口を出しながらまだ見ています。

それはそれで、強さでもあり弱さでもあると思っているのですが、そこをどうギアチェンジしていくのかを発信し、CFOに限らず変えていきました

この辺は、経営の仕方を変えていっていますね。

主幹事証券会社選びは慎重に

辻 主幹事証券を選ぶというプロセスも看過できませんよね。

当社は日興さんとマネックスの共同主幹事だったのですが、営業、引き受け、審査と途中でやり取りする相手が結構変わりますよね。

それぞれ立場が当然違うので、おっしゃっていることも違い、営業の方がおっしゃっていることを全部鵜呑みにはしない方がいいと思います。

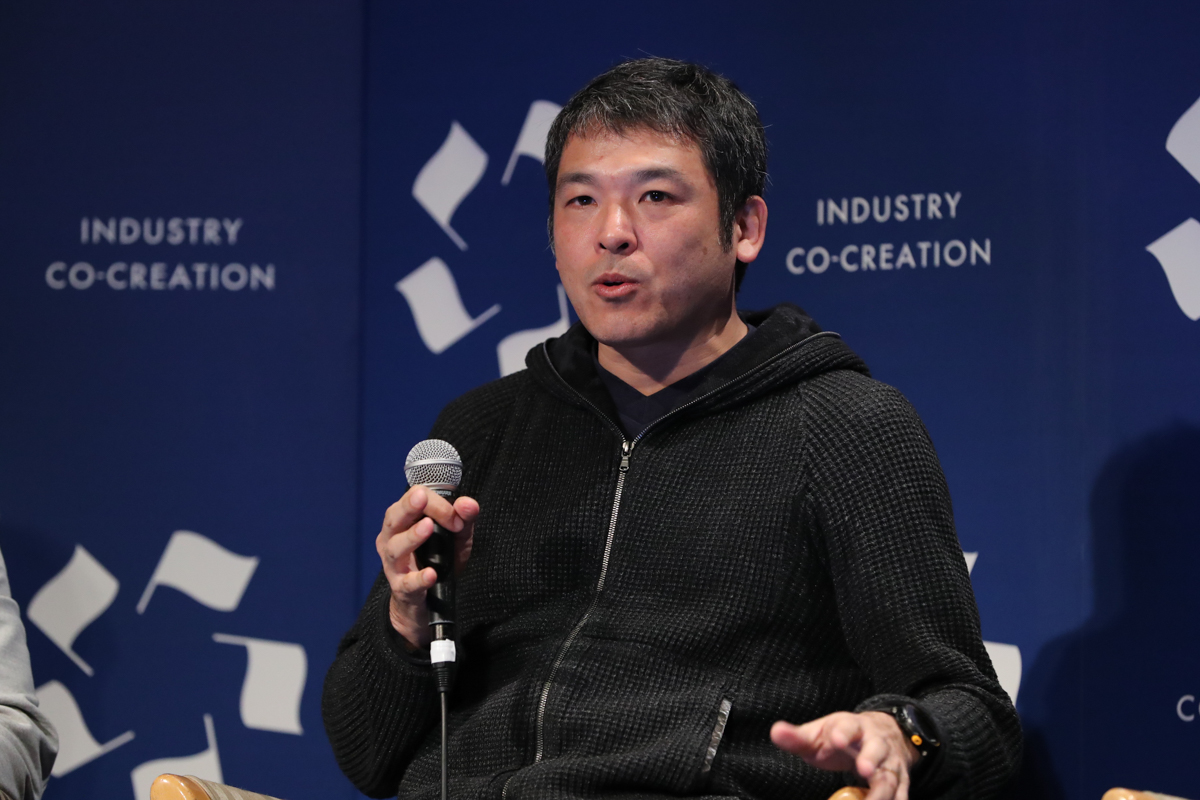

(中) 株式会社マネーフォワード 代表取締役社長 CEO 辻 庸介 氏

(中) 株式会社マネーフォワード 代表取締役社長 CEO 辻 庸介 氏

辻 これはあまり言ってはいけないかもしれませんが、主幹事証券を選ばせていただく時が、おそらく一番交渉力が強いです。

ですので、条件などをある程度その時点で話をしておいた方が、いいのではないかということをお伝えしたいです。

プロセスを経て、実際に主幹事証券を選んだ後はなかなか難しいです。

もう1回全部やり直して主幹事証券を変えるは大変なことですし、かなりギリギリの交渉があります。

当社の場合は、僕は証券会社にいましたし、CFOの金坂もゴールドマンサックス出身なので金融に非常に詳しく、現在の日本のIPOが抱える仕組み上の問題なども大体分かっていました。

どこまでができてどこまでができないかというのは、交渉次第のところもあり、できないことは本当にできません。

つい、「もう少し頑張ったらできるのではないですか?」と思うのですが、できないことはできないので、その辺の押したり引いたりの交渉が本当に難しいと思いました。

小林 証券会社の選定後というのは、こちらのカードがいきなり減るので、何となく勢いで決めてしまうと後々しんどいことになるのが代表的な失敗例ですね。

辻 そうですね。

野村さん、大和さん、日興さんと、皆さん素晴らしいのですが、それぞれにやはりカラーもありやり方や得意なところも違います。

そこはかなり慎重に選ばれることをお勧めします。

たぶん既に上場されている方に聞きに行くのが一番いいと思います。

ここで言えないこともたくさんあるので (笑)。

田中 上場審査の時は本当に何もできないので、僕が一番チャレンジしたことは、目論見書の1ページ目を変えることでした。

社員の集合写真を入れて、ビジョンを書いたことです。

「1ページ目に過去のグラフの推移を載せるのは嫌だ、それは過去のことなのだから、未来のことを最初に語りたい」と申し出て、1ページ目を変えてもらいました。

田中 これは大変でした。

大変でしたが、すごくチャレンジングだったし、やって良かったと思っています。

小林 これはできたんですね。

田中 できました。

小林 会社が未来志向であるという「メッセージ発信」の端的な例ですね。

田中 しかし、そのくらいしかできませんでした。

エクイティ・ストーリーは当然変えられませんし、事業ごとに全てのKPIを追うので、書類も厚くなります。

なので、「ほぼ何もできなかったな」というのが実感としてあります。

宇佐美 先ほど条件とおっしゃっていましたが、主幹事証券を選ぶ時というのは「一番高く売り出してくれるのはどこか」といった観点で選びがちです。

株式会社VOYAGE GROUP 代表取締役社長兼CEO 宇佐美 進典 氏

株式会社VOYAGE GROUP 代表取締役社長兼CEO 宇佐美 進典 氏

「ここは(時価総額)300億円と言っている、ここは250億円と言っている、御社はいくらコミットできますか?」といったやりとりになります。

お互いコミットできないのを分かっていながら言わせて、「では一番高かったの会社で」と決まる傾向にあります。

しかし実際に上場を経験して思ったのは、金額だけではないということです。

証券会社によって売り出しに強いところもあれば地方での販売に強いところなど、良し悪しがあります。

条件だけを見て、高く売り出ししてくれるところがいいとなりやすい傾向にあるのは、資金調達の時に、時価総額を高くつけてくれるベンチャーキャピタルがいいと思って決めてしまうのと同じような間違いにつながるのではないかとは思います。

平尾 僕たちも、コンペだったのですが、いかにじげんを理解してくださるかということで決めます、と宣言しました。

嫌なクライアントですよね。

(会場笑)

横並びにプレゼンをしてもらいました。

降りたところももちろんありました。

田中 何社ですか?

平尾 8社です。

田中 8社!

平尾 ええ。

小林 日本で上場時にお世話になる証券会社のほぼ全部ですね。

平尾 一応皆さん乗っていただいたのですが、でも難しかったようです。

じげんが何屋であるのかという点から齟齬がありました。

「御社は大きなアフィリエイターですよね」と言う会社のプレゼンを聞いて僕がいきなり不機嫌になったり、「何が御社の強みなのでしょうか」と質問してくるような会社に、またちょっと嫌な顔になったりと、いろいろな表情になっていました (笑)。

しかし、コミット力を発揮し、乗り越えてくる証券会社もありました。

もちろん上場の形式基準のようなものもあると思うのですが、証券会社の中のブラックボックスは自分が資本市場や証券会社にいた経験がないので分かりません。

ですが、アライアンスを結ぶ時と同じように捉えれば、こちら側としてもどことお付き合いするのかというのは非常に重要なことです。

そのため相当いろいろな角度から見させていただきましたので、証券会社の皆さん相当大変だったと思います。

じげんに毎日のように証券会社の方に来ていただいて、何時間もお付き合いいただいて、何人月お借りしているか分からないくらいでした。

経営のリソース的には、野村さんのリソースを全部使えると思っていました (笑)。

「大企業の超エリートの人たちがIPOプロジェクトを通じてコミットしてくれるんだったら、このくらい効果があるな」と経営者としてしっかりと費用対効果を見ながら推進していました。

上場後の主幹事証券との継続的な関係こそが重要

田中 小話をしていいですか?

僕は北海道出身なのですが、この前20年ぶりに北海道で同窓会がありました。

そうしたら同級生で、野村證券の人がいました。

帯広支店にいると言っていました。

昔の同級生がIPOするというのを見て、「こいつ同級生だったんです!」と説明しながら帯広中に営業してまわったそうなんです。

さすが野村證券と思いつつ、僕はとても感動して、そのような地方の人までが自分たちの会社の株を買ってくれるかもしれないなんて、これほど嬉しいことはないと思いました。

平尾 僕は、おそらく100人以上の野村證券の方と直接お会いしています。

いろいろな部門の方、そして毎日違う方と会わせていただいて、いろいろな資産管理会社まで野村證券さんに作っていただいたので、オール野村です。

1,000人紹介してほしいと言っていました。

辻 テレビCM出た方がいいんじゃないですか。「それ、野村に聞いてみよう」で、平尾さんが出ると一番説得力があるのではないでしょうか。

これは本当に思っているのですが、IPOにおける主幹事証券さんというのは、課題がスタックした時にどうしても対面の関係になってしまいます。

しかし、実は深く会社のことを理解してくれるパートナーです。

僕たちの場合は、FinTech銘柄としても初めてですし、SaaSという言葉がまだ普及していない、マーケットがない中での上場でした。

僕たちは自分たちの事業なのでよく分かっていますが、IPOにおける主幹事証券の方はその事業内容と将来性を、幅広の個人の投資家にどう伝えればいいか、ある意味「翻訳」をしてくださる方たちです。

もう1つ思ったことは、上場後もずっと付き合いが続くので、真摯にパートナーシップを構築していかないと非常にもったいないということを、上場後に強く感じました。

宇佐美 そうですね、上場後の関係が本当は大事なのに、上場のタイミング、特に売り出しのタイミングしか見えていないことが多いですよね。

小林 そうですね。

本当にじげんさんは、ファイナンス部門も含めて野村證券さんと継続的に大きい勝負を経てきていますね。

そしてまだ東証1部への市場変更を控えています。

平尾 IPOすると、これは野村證券さん特有かもしれませんが、IPOチームと上場後チームがまた違うので、ここで乖離があったりといろいろなことがありました。

そこでまたコミットいただいています。

平尾 いろいろな方に、それこそ上から下まで、左から右までお会いしています。

小林 野村證券の粘り強さがよく分かりますね。

ここにいても熱く感じます。

平尾 何か、魂が合うんです。

野村イズムに敬意を払いつつ、こちらもリクルートイズムをぶつけるとそこに何か通じ合うものがあります。

「向こうも本気を出してきたな、じゃあこっちもいきますよ」という雰囲気です(笑)

小林 なるほど、ありがとうございます。

(続)

次の記事を読みたい方はこちら

続きは 11.優れた社外取締役と真剣に議論するからこそ、経営は磨かれる をご覧ください。

▶平日 毎朝7時に公式LINE@で新着記事を配信しています。友達申請はこちらから!

▶ICCの動画コンテンツも充実! ICCのYoutubeチャネルの登録はこちらから!

編集チーム:小林 雅/榎戸 貴史/戸田 秀成/浅郷 浩子/本田 隼輝

【編集部コメント】

他にも多く記事がございますので、TOPページからぜひご覧ください。

更新情報はFacebookページのフォローをお願い致します。