▶平日 毎朝7時に公式LINE@で新着記事を配信しています。友達申請はこちらから!

▶ICCの動画コンテンツも充実! Youtubeチャネルの登録はこちらから!

「今さら聞けない! スタートアップ経営者のためのベンチャーファイナンスの基本(シーズン2)」7回シリーズ(その5)は、スタートアップが意識するべき「株主構成」のポイントを議論します。YJキャピタルの堀さんは、VCと事業会社、それぞれからの資金調達の違いを解説します。CVCから出資を受ける際に留意すべきポイントとは? ぜひご覧ください!

▶ICCパートナーズではコンテンツ編集チームメンバー(インターン)の募集をすることになりました。もし興味がございましたら採用ページをご覧ください。

ICCサミットは「ともに学び、ともに産業を創る。」ための場です。毎回200名以上が登壇し、総勢800名以上が参加する。そして参加者同士が朝から晩まで真剣に議論し、学び合うためのエクストリーム・カンファレンスです。次回 ICCサミット KYOTO 2019は2019年9月2日〜5日 京都での開催を予定しております。参加登録は公式ページをご覧ください。

本セッションは、ICCサミット KYOTO 2018 プラチナ・スポンサーのAGSコンサルティング様にサポート頂きました。

▼

【登壇者情報】

2018年9月3〜6日開催

ICCサミット KYOTO 2018

Session 10C

LECTUREシリーズ

今さら聞けない! スタートアップ経営者のためのベンチャーファイナンスの基本(シーズン2)

Supported by AGSコンサルティング

(スピーカー)

久保田 雅也

株式会社WiL

パートナー

澤山 陽平

500 Startups Japan(現 Coral Capital)

マネージングパートナー(同 創業パートナー)

高宮 慎一

株式会社グロービス・キャピタル・パートナーズ

代表パートナー

堀 新一郎

YJキャピタル株式会社

代表取締役

(モデレーター)

琴坂 将広

慶應義塾大学

准教授(SFC・総合政策)

▲

▶「 スタートアップ経営者のためのベンチャーファイナンスの基本(シーズン2)」の配信済み記事一覧

連載を最初から読みたい方はこちら

最初の記事

1.「創業株主間契約」がなぜ重要なのか? スタートアップ経営者が知っておくべき、“共同創業者との株式の分け方”の原理原則

1つ前の記事

4. スタートアップ経営者こそ「オーナーシップ」ではなく「業績」により信任を勝ち取るべし

本編

琴坂 では続いて堀さんよりご説明頂きます。

堀 私からは、株主構成についてお話をさせて頂きます。

我々(YJキャピタル)はオールステージを対象にしていますが、投資後の取締役会や資金調達の話になった時によくあるのが、スタートアップの方が30社ほどの投資家のリストをスクリーンに映し「この全てにアタックします」と言われることです。

また、「バリュエーションについては全ての投資家の出方を見るため、まずは彼らに提示してもらい、その中から選びたいと思います」などと言われます。

投資家からのタームシート(契約書のベースとなる条件規定書)を待ち、手のかかる投資条件では「何かあれば顧問弁護士の先生に相談します」と言います。

上記は本当によく見かける光景ですが、私はこうした進め方を非常に嫌っています。

資金調達の交渉は「能動的に」臨むべし

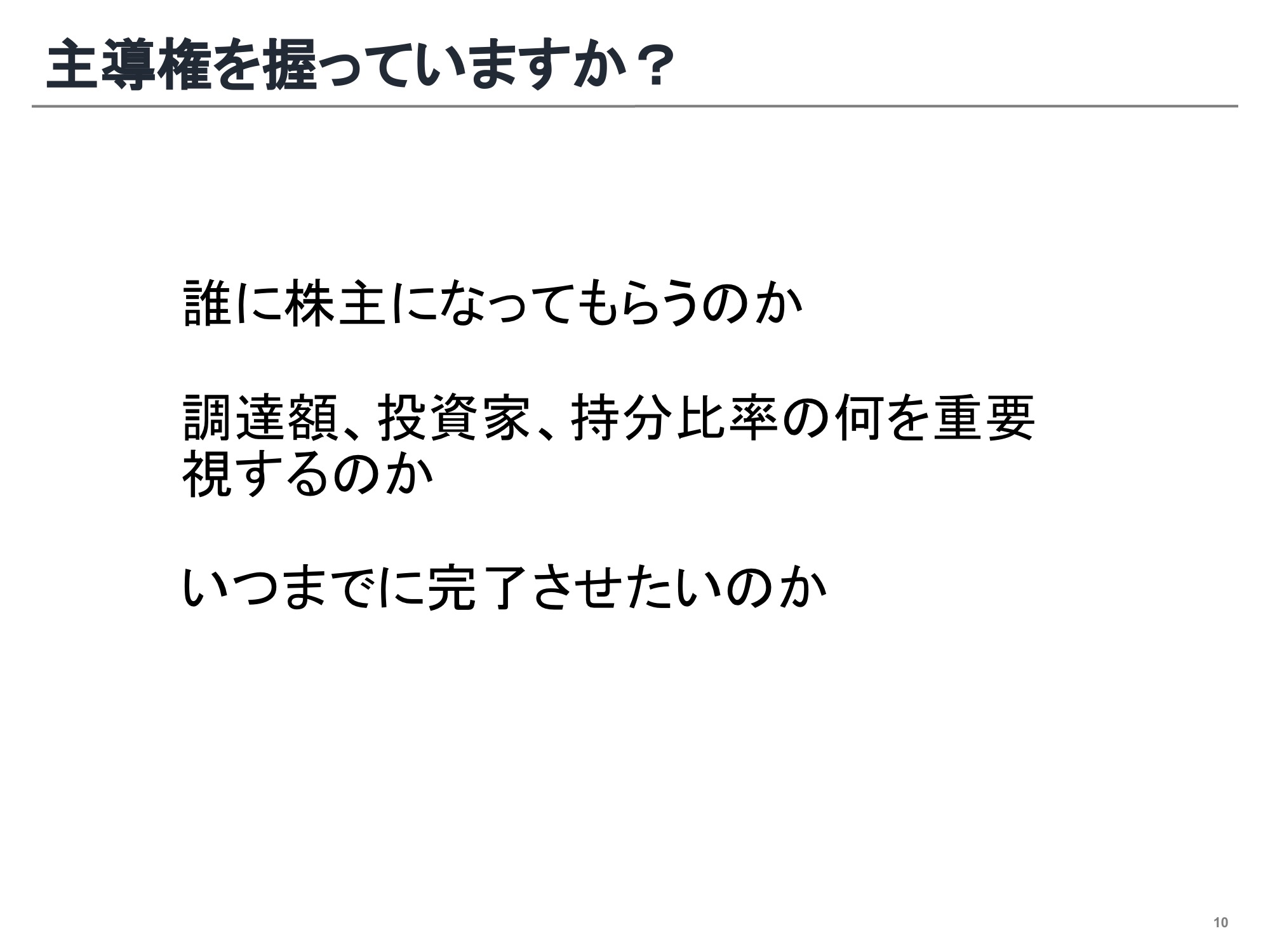

堀 起業家の皆さんにアドバイスしたいのは「主導権を握って、自分で交渉を進めなさい」ということです。

例えば冒頭のような30社リストアップして……のような進め方をすると、2ヵ月以内に資金調達したい会社の場合でも完了までにおよそ4ヵ月、酷いケースでは半年かかることもあります。

期限内に資金調達が終わらないケースがほとんどです。

株主候補を30社リストアップすることは構いませんが、その中でも濃淡をつけるべきです。

優先したいことは調達額なのか、投資家の顔ぶれなのか、持ち分比率なのか。

何を最重要視するか、タームシートの一番大事なところは何か、という点を最初に決めてから始めないと、全ての投資家に振り回され、いつまでたってもクロージングできなくなります。

また、VCに相談したが返事をもらえずペンディングになるということがよくありますが、投資家の人たちは「投資したいと」思ったら即答し、資料をください、投資委員会をすぐ開きます、となります。

ただ、非常に失礼な言い方になってしまいますが、そのような会社は投資家の立場からすると数社しかありません。

7〜8割のケースにおいては投資するのが良いか悪いか悩みます。

投資家サイドの感覚として、そんな時にスケジュールが切られていると、その会社さんから先にデューデリジェンス(対象企業の調査)を始めていきます。

そこで、初回面談の時にまずスケジュールを伝えることが大事です。

最終クロージングのスケジュールというわけではなく、最初のリードインベスターの選定期限を提示し、それまでに参加できない方は今後一切情報を提示しませんよ、というように主導権を握って交渉するということです。

資金調達は苦手、面倒、ファイナンスの知識も良く分からない、と言うのははっきり言って怠慢です。

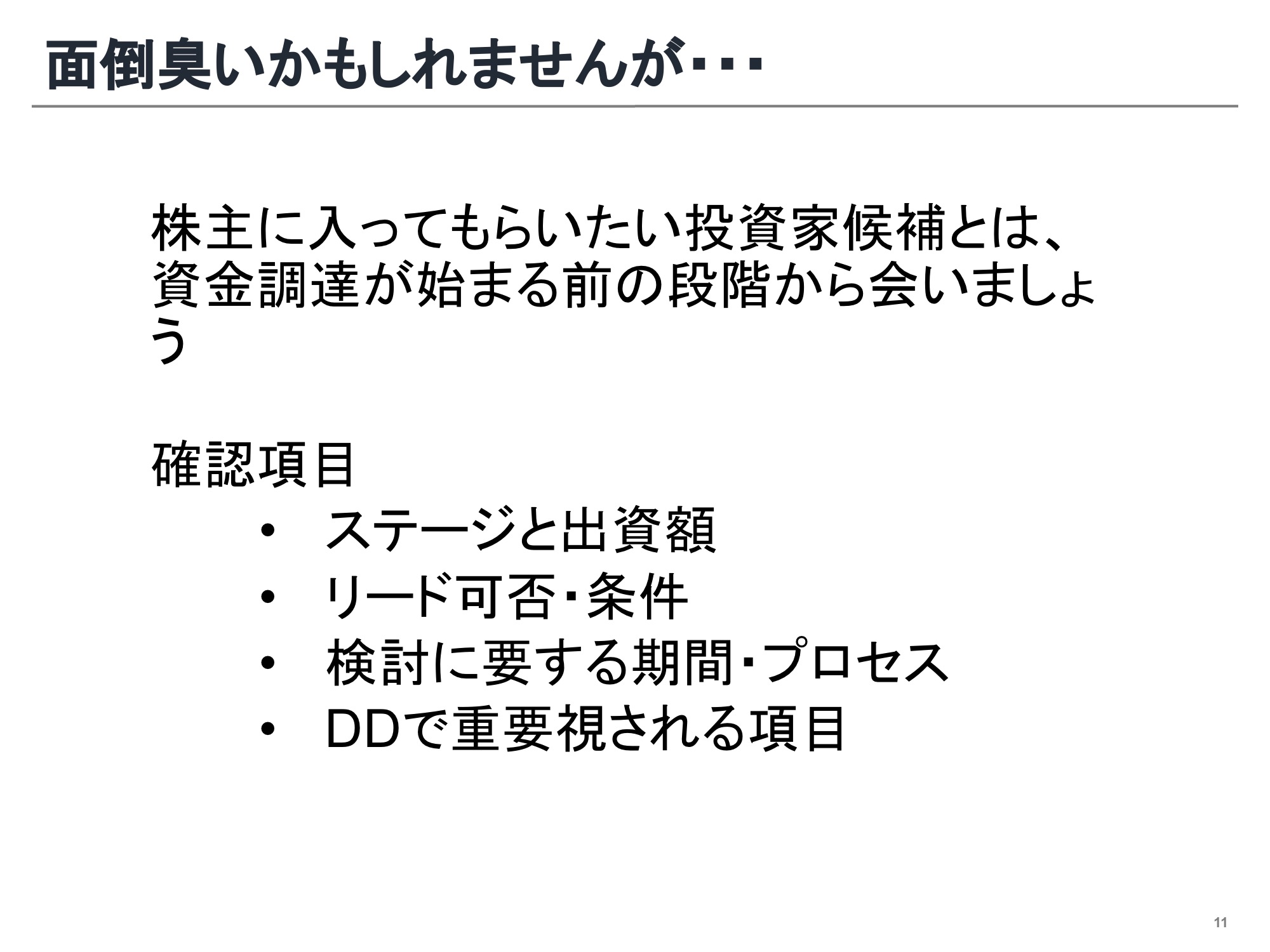

株主として入ってもらいたい投資家候補には、資金調達が始まってなくても自分から会いに行き、相談しましょう。

「グロービスの高宮さん、僕たちはこういうサービスを行っているのですが、投資して頂けますか」と相談すれば、今業績はどれくらいなのか、ステージは、というように話が進んでいきます。

このようにして、高宮さんという投資家がどんな思考を持っていて、どんな条件が揃うと投資を決めてくれるのかということを先に調べておくのです。

そしてその予行演習を何人もしておけば、先ほど言ったリストアップの際に濃淡をつけられるようになります。

これは追加的なティップスになりますが、本格的に資金調達が始まる前から投資家と会っていると、非常に良いことがあります。

というのも「もう他の投資家のところに行かないでくれ、今週中に投融資委員会で決めて全額投資するから」などというハッピーなシナリオも、稀にですがあったりします。

これは会社のKPIなどが非常に優れているケースに限りますが、相談の時にいきなり「今回のラウンドの条件を一緒に決めよう」というようにサクサク話が決まることもありえます。

何事もきっちり決めて進めていく必要はないので、ラフな段階から様々な投資家さんと会って話をしていくことがおすすめです。

VCと事業会社からの資金調達は区別して考えよう

堀 それともう1つ。

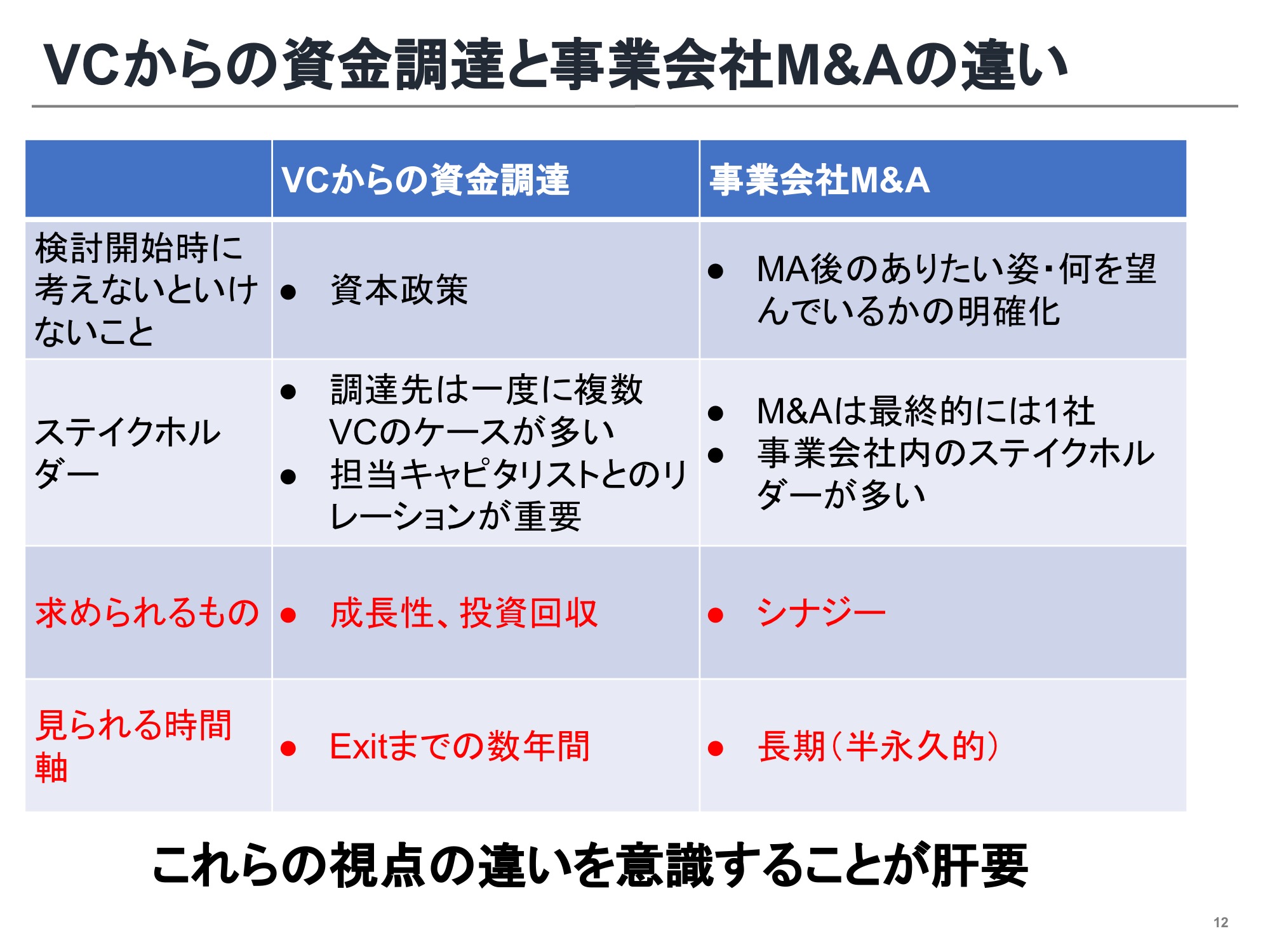

CVC(※)の立場でこの話を皆さんにするのはリスクもあるし、事業会社の方も会場にいらしているのでそんなこと言うなと言われるかもしれませんが、「VCからの資金調達」と「事業会社からの出資」の棲み分けをしっかり考えるべきです。

▶︎編集注:CVC(コーポレート・ベンチャー・キャピタル)とは、事業会社が自らファンドを組成し、ベンチャー企業に対する支援を行う組織のこと。通常のVCとは違い、一般的に自社事業とのシナジーを得ることを目的として運営される。堀さんが代表取締役を務めるYJキャピタルはYahoo! JAPANのCVCにあたる。

特にこんなこと言っていいのか分かりませんが、シード、アーリーという若いステージにおける、事業会社からの出資は非常にリスクが高いです。

事業会社の論理でいくと、最終的にその本業の事業を大きくする、もしくは連結したいという考えがあり、ベンチャー投資をするわけです。

若い人のエキスを吸いたい、アイデアを吸収して会社を若返りさせたい、と思って投資する人はいません。

事業会社は何のために投資をするかと言うと、例えば将来のM&Aを考えて投資するのです。

ですので、投資家と事業会社の人に同じプレゼン資料を提示しても話は決まりません。

事業会社の人と組みたいのであれば、事業会社とのシナジーを提案しなければなりません。

さらに、見られる時間軸についてお話しすると、事業会社は基本的にB/Sから入ります。

売却期間が定められてない、半永久的な株主になるわけです。

つまり、中長期的に付き合いたいと思える会社なのかというところまで考えなくてはならないので、2ヵ月で急いで資金調達を完了したいという時に、事業会社をその枠にはめることはそもそもナンセンスと私は考えています。

高宮 堀さんのこの表は非常にわかりやすいと思います。ちょっと違うアングルからお話しすると、僕ら投資家は、それぞれ戦っているドメインで様々なポジションがあります。

今の堀さんみたいに、自分たちの「プロコン」(良い点=Prosと悪い点=Cons)についてきちんと説明してくれて、こう考えるなら自分たちとフィット感あるよ、そう考えるならこういう投資家の方がフィット感あるよというようにニュートラルにきちんと話しをしてくれる、フェアで会社のことを想ってくれる信頼できる投資家を選ぶことは非常に大事だと思います。

自分たちのセールスピッチだけではなく、こういうネガティブなこともあるかもしれないけど、でもこんな良いことがあるよ、という話をしてくれる人は大切にすべきだと思います。

琴坂 特に資金供給のほうが非常に大きい現在のような状況下においては、その側面は非常に重要になりますよね。

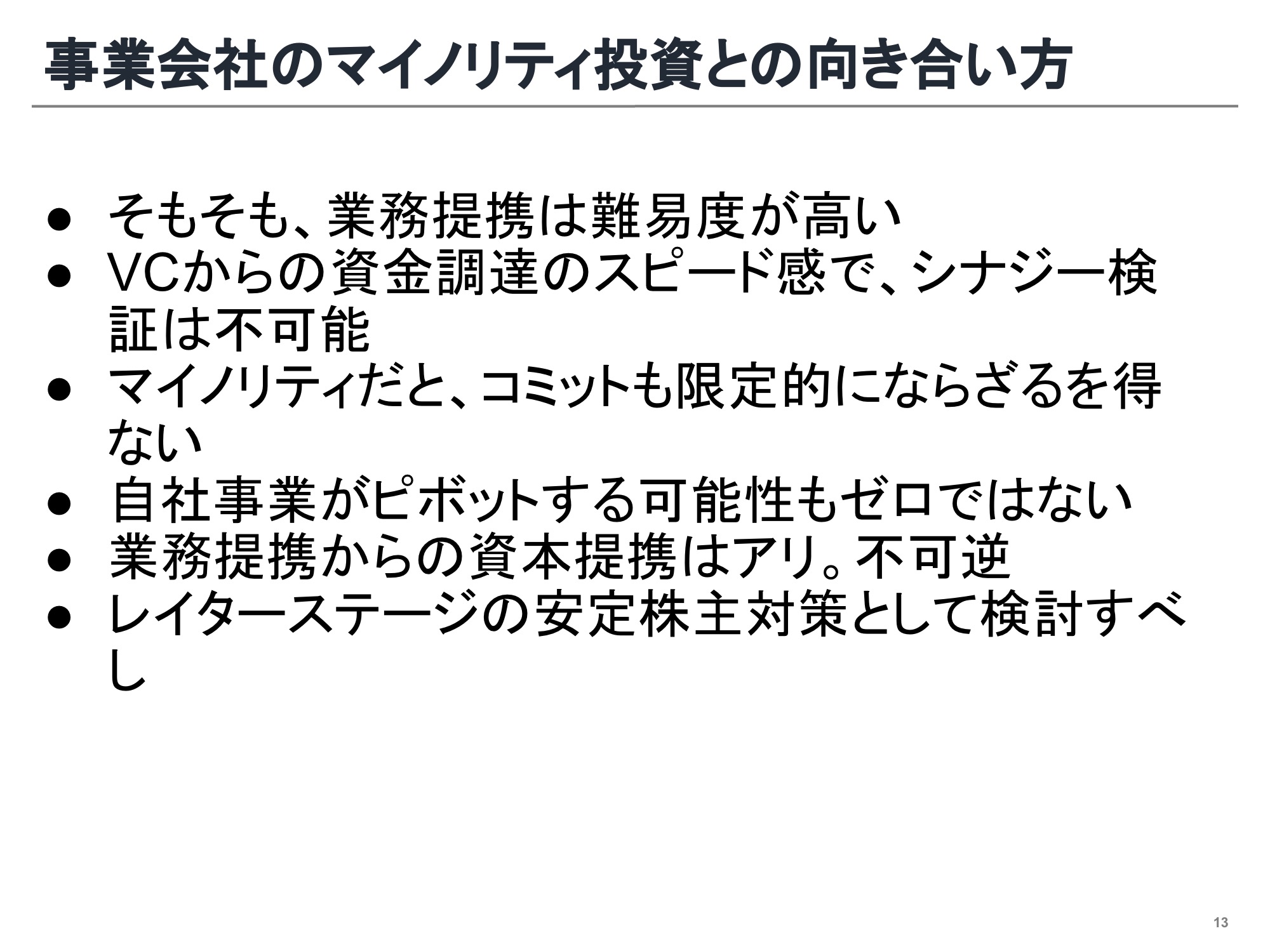

堀 私はヤフーでM&Aにも関わっていますが、業務提携は投資と比べて非常に難易度が高いものだと感じております。

まずはその事実を認識していただきたいと思います。

先ほど申し上げた通り、スピード感が違いますねというお話です。

マイノリティ出資の場合、当たり前ですがコミットも限定的になります。

50%出資している会社であれば役員を派遣し、本体のサービスとの連携も一生懸命取り組みます。

一方、事業会社の出資が5%でVCの出資が20%の場合、事業会社としては「VCのために汗をかくのか」という話になってしまうので、コミットメントも限定的になってしまうというのが一般論です。

もちろん、そうではないケースもあると思います。

理想とされる進め方をまとめると、主導権をしっかり自分で握り、株主として入ってもらいたいと思うところについてはしっかり下調べすること。

また、タームシートも自分で準備できるくらい、きちんとしたファイナンス・リテラシーも身につける。

そして繰り返しになりますが、スケジュールを切って進めていきましょう、ということです。

CVCから出資を受ける際に留意すべきポイントとは?

琴坂 今の議論に関係するかもしれませんが、「CVCブームについて、あえてネガティブな面を教えてください」という質問がきています。

堀さん、いかがですか?

堀 CVCのネガティブな側面……なんでしょうね(笑)。

1つ言えるのは、まず私自身もそうでしたが、CVC側でVC経験者を採用することは非常に難しいということです。

そうすると社内でも優秀な方、例えば経営企画のエースやMBA留学から帰ってきた方、多少ファイナンスの知識がある方がCVCのベンチャーキャピタリストになるわけです。

投資経験がない方が取り組んでいるケースが多いので、先ほどのバリュエーションの考え方などに関しては往々にして、この壇上にいらっしゃるような百戦錬磨の方たちと比べると、劣っているところがあります。

これもどこまで言って良いのか分かりませんが、「本当にこのバリュエーションで投資決まったの?どこから?」と驚いて投資会社を聞くと、あの会社もCVCやっていたのか、とそこでもまた驚くとい

うようなことがあります。

琴坂 事業者側にとって非常に有利な条件で固まるケースと、保守的でガチガチになってしまうケースとに分かれますよね。

堀 どちらかと言うと、自社に有利なケースで決まることが多いです。

高い株価でしっかり調達できたという事実は残るにせよ、次の資金調達のラウンド大丈夫?(株価が高すぎて誰も投資しない状態になる)と心配になります。

そこまできちんと考えてそのCVCにお願いしてそういう投資条件で決めたのか、と心配するケースは多いです。

私自身への自戒を込めてお話ししました。

久保田 まとめると3つあると思っています。

まず1つ目は、例えばM&Aという出口を選択しようとした時に、CVCが入っていると、競合に対してアプローチしづらい、制限を受けやすいということはよく議論になります。

CVCが入ることにより、やはりある種の色がついてしまうことがあります。

2つ目は、長期的視点で見ることができない、ということです。

特に日本はローテーションや戦略変更により、CVCの担当者が入れ替わってしまうことがあります。

実際に出資してもらった時の担当者が途中でいなくなってしまい、出口までの非常に長い行程をご一緒する相手が途中で変わってしまうリスクがあります。

VCの場合は基本的には人レベルでコミットしていますので、このリスクはありません。

3つ目は、これはひょっとしたら1番クリティカルな問題かもしれませんが、悩ましいダウンラウンドのような局面がもし出てきた時にどうするか、ということがあります。

VCであれば、そういった局面でリスクをあえてとって、追加出資でダブルダウンする機会と考える人がいると思います。

一方、CVCの場合、要は事業会社の議論の中で「業績もバリュエーションが下がっている中で、なぜ追加で出資しなければいけないのか」という話になるので、そういう局面が出てきた時に、このようなリスクが顕在化する可能性あると思います。

琴坂 ありがとうございました。

さて、3つの「いいね」がついている次の質問についても聞いてみたいと思います。

「エンジェル投資家についてどう思いますか」という質問です。

(続)

次の記事を読みたい方はこちら

続きは 6.「良いエンジェル投資家」の見分け方とは? をご覧ください。

▶平日 毎朝7時に公式LINE@で新着記事を配信しています。友達申請はこちらから!

▶ICCの動画コンテンツも充実! ICCのYoutubeチャネルの登録はこちらから!

編集チーム:小林 雅/上原 伊織/浅郷 浩子/尾形 佳靖/戸田 秀成/平井 優花

他にも多く記事がございますので、TOPページからぜひご覧ください。

更新情報はFacebookページのフォローをお願い致します。